2021-11

坚守风险底线,如何看待2022年城投风险?

今年下半年土地市场“入冬”,叠加城投融资政策处于偏紧周期中,市场对2022年城投债信用风险的关注度明显提高。

摘 要

今年下半年土地市场“入冬”,叠加城投融资政策处于偏紧周期中,市场对2022年城投债信用风险的关注度明显提高。

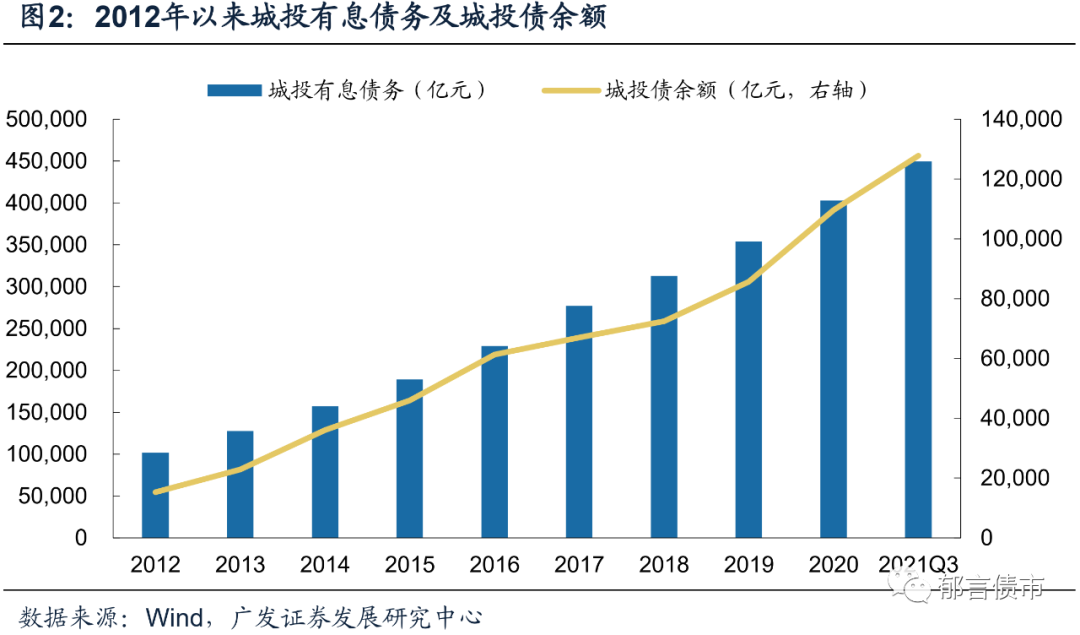

过去的十几年来,地方政府依靠城投平台融资进行城市建设,积累的债务规模不断扩大,短时间内依然需要城投平台在债券市场融资实现债务滚续。而目前债券市场投资者对于区域或主体的负面事件关注度较高,信用风险事件容易增加区域融资成本。最典型的案例是2020年11月的永煤违约事件,对河南省乃至全国的信用债市场都造成负面冲击。

永煤违约后各省市多次公开表态或召开恳谈会,以提振债券市场投资者信心,更加重视维护债券市场形象。未来城投债是否出现信用风险,或将更大程度上取决于当地政府的偿债能力以及能够利用的资源。

相比于普通企业,各地方政府更有能力将未来资源折现。2019年以来,多地设立债务风险化解基金、信用保障基金等,为弱城投提供流动性支持,化解存量债务风险。今年以来部分地区直接与金融机构合作设立债券投资基金,主要用于投向估值承压的区域内国企债券,着力解决二级市场估值波动对一级发行传导的负向反馈。

2021年以来,发行“偿还存量债务”再融资债的省份在不断增多,纳入隐性债务化解试点的范围也在扩大,有利于降低城投尾部风险。根据再融资债信息披露文件进行统计,截至2021年11月21日,“偿还存量债务”再融资债已发行7088亿元,区域范围扩大至27个省(市、自治区)。与此同时,我们观察到隐债化解试点的范围也在扩大,除了普通建制区县外,经开区也有纳入试点。

2021年城投债市场的关键词之一是估值分化,由省间分化向省内分化演变,当前的估值分化已经逐步在反应地区基本面,朝着收益与风险相匹配的理性投资状态靠近。

因而对于2022年,更好的做法仍然是用时间换空间,严控新增债务的同时,继续坚守风险底线。我们面临的城投债风险可能更多来自于区域内分化的加剧和估值调整。

核心假设风险。城投相关政策超预期收紧。

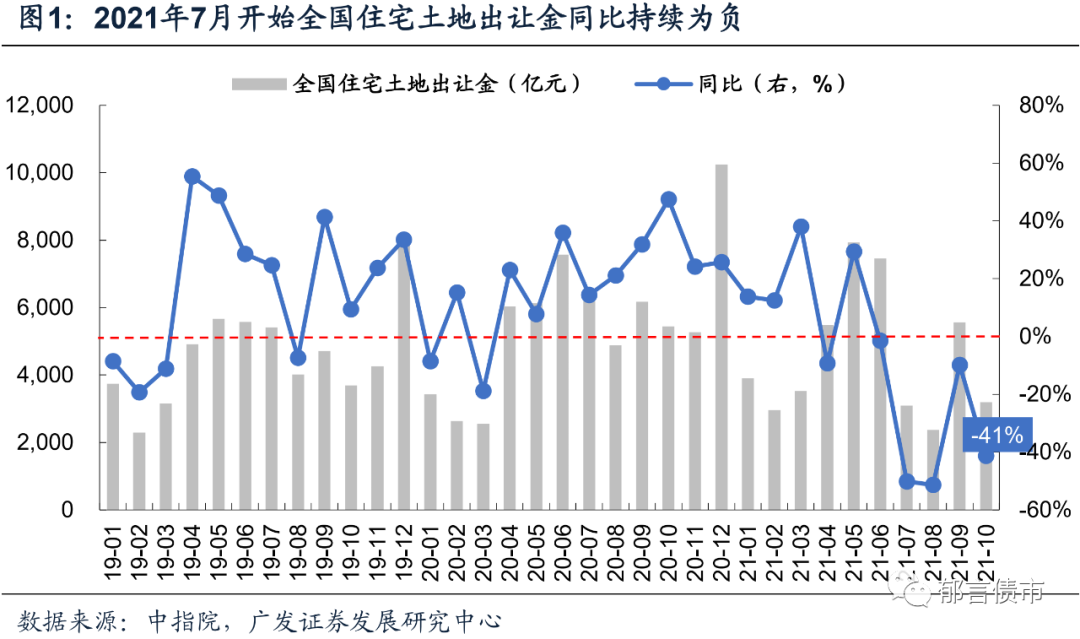

2021年下半年受地产链条拖累,土地市场“入冬”,叠加城投融资政策处于偏紧周期中,市场对2022年城投债信用风险的关注度明显提高。自2021年7月开始,全国住宅土地出让金同比增速持续为负,其中7月、8月出让金同比下滑均在50%左右,10月同比下滑也在41%。由于土地出让收入是政府性基金收入的主要来源,其下降将直接拖累地方政府综合财力,尤其是综合财力对政府性基金收入依赖较高的省份。叠加今年以来城投融资政策收紧,弱区域城投再融资能力有所恶化,市场开始担忧处于双重压力下的城投债,本文将聚焦此问题。

1

永煤事件之后,各地更加重视维护债券市场形象

过去的十几年来,地方政府依靠城投平台融资进行城市建设,积累的债务规模不断扩大,短时间内依然需要城投平台在债券市场融资实现债务滚续。

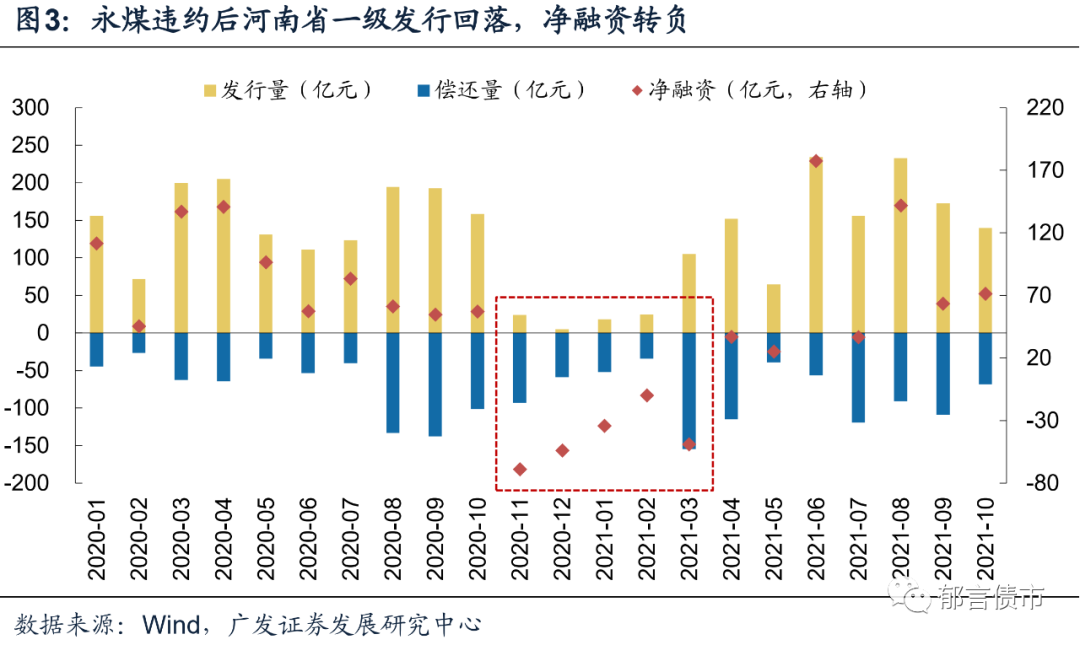

目前债券市场投资者对于区域或主体的负面事件关注度较高,信用风险事件容易增加区域融资成本。最典型的案例是2020年11月永煤违约事件,对河南省乃至全国的信用债市场都造成负面冲击。就河南本身而言,永煤违约之后其城投债一级发行困难,二级抛售增多,融资成本大幅提升。

永煤违约后,河南省城投债一级发行迅速回落,净融资转负,直至2021年4月才有所恢复。2020年11月,河南省城投债发行规模为24亿元,均为永煤违约前发行,较10月发行量下降134亿元,净融资也转负至-69亿元。2020年12月仅省级平台河南投资集团有限公司(AAA主体)发行一只1年期公司债,发行规模为5亿元,当月净融资为-54亿元。直到2021年4月,河南省城投债一级发行才有所修复,净融资开始转正。

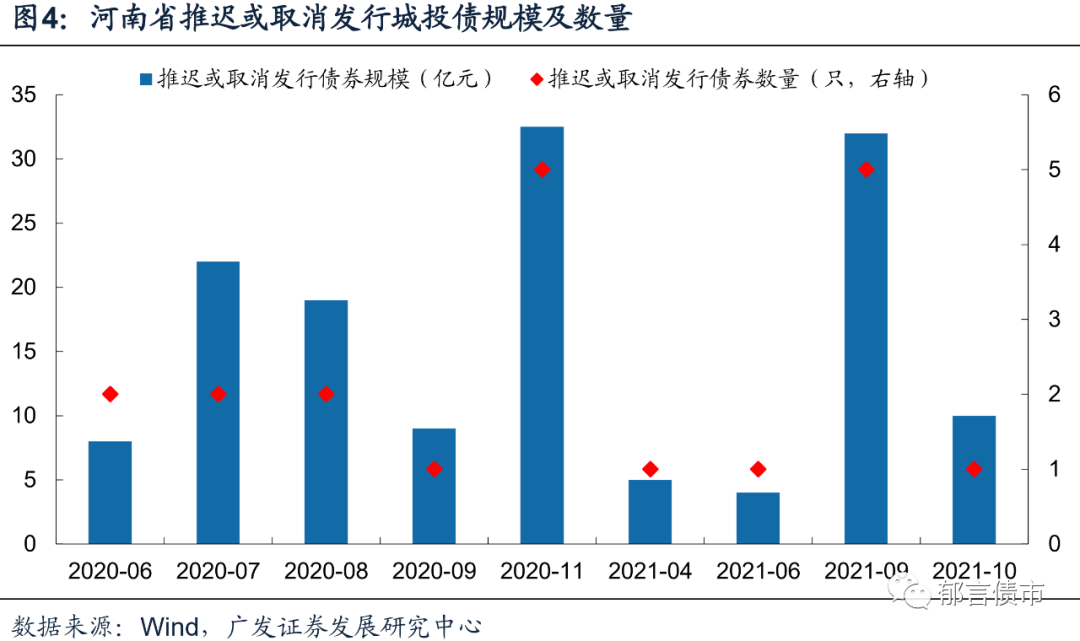

与此同时,河南省推迟或取消发行城投债规模及数量均达到2020年以来的高峰。11月5只城投债推迟或取消发行,规模为33亿元,而2020年前10个月共推迟或取消发行7只城投债,规模为58亿元。2020年11月之后,由于河南省城投债发行数量锐减,推迟或取消发行数量和规模也有所回落。

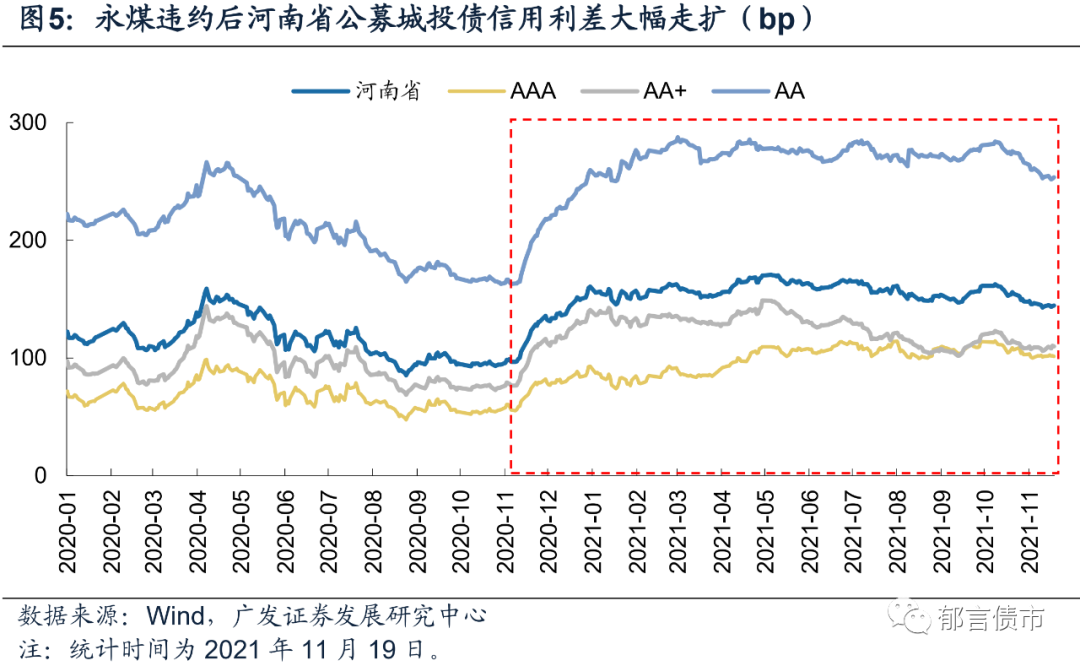

二级市场方面,永煤违约后河南省城投债的信用利差迅速走扩,叠加2021年以来政策收紧,其利差恢复较慢。永煤违约后至2020年12月31日,河南省公募城投债走扩64bp,其中AA利差走扩幅度最大,达96bp,AAA和AA+分别走扩37bp、64bp。2021年以来,河南省公募城投债信用利差有所恢复,但恢复幅度相对较小,至2021年11月19日,河南省各等级利差收窄幅度在11bp,其中AA利差仅收窄1bp,仍处于77.6%的较高历史分位数。

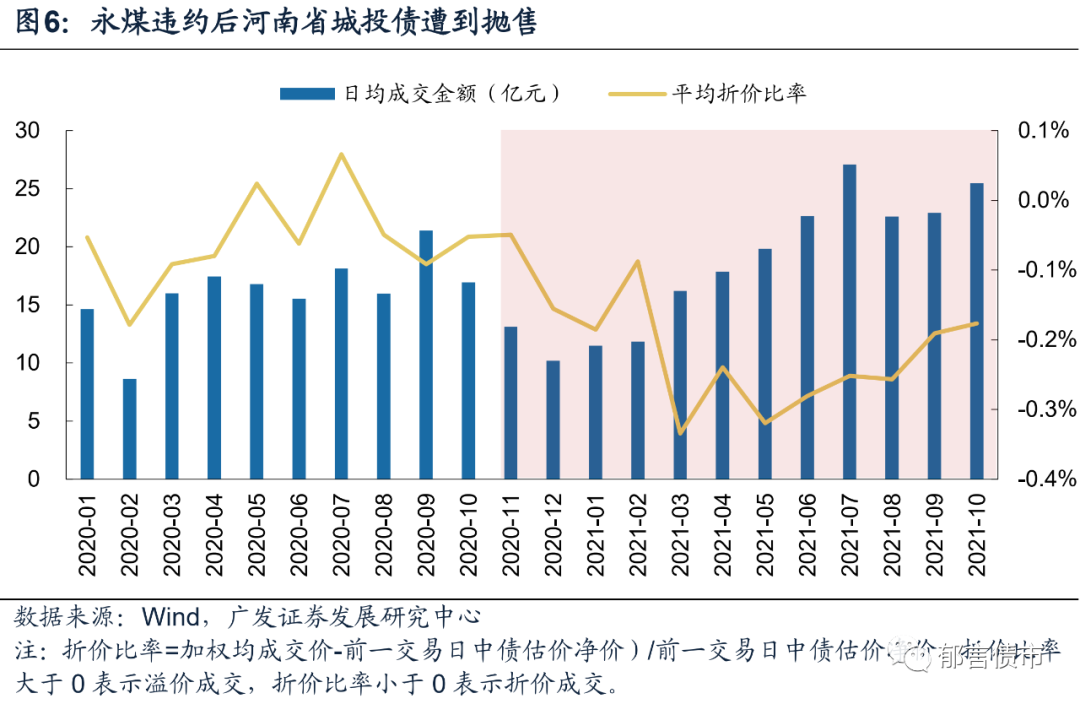

从成交情况来看,永煤违约后河南省城投债日均成交金额先下降后持续提升,折价比率大幅下降,反映其城投债遭到抛售。2020年11月和12月河南省城投债日均成交金额有所下降,但此后成交金额大幅提升,目前日均成交金额多在22亿元以上,而永煤违约前日均成交金额在16亿元左右。同时,河南省城投债平均折价比率大幅下降,永煤违约前多在-0.05%以上的水平,2020年12月大幅下降至-0.16%,目前成交折价幅度虽有所好转,但平均折价比率仍在-0.2%左右。

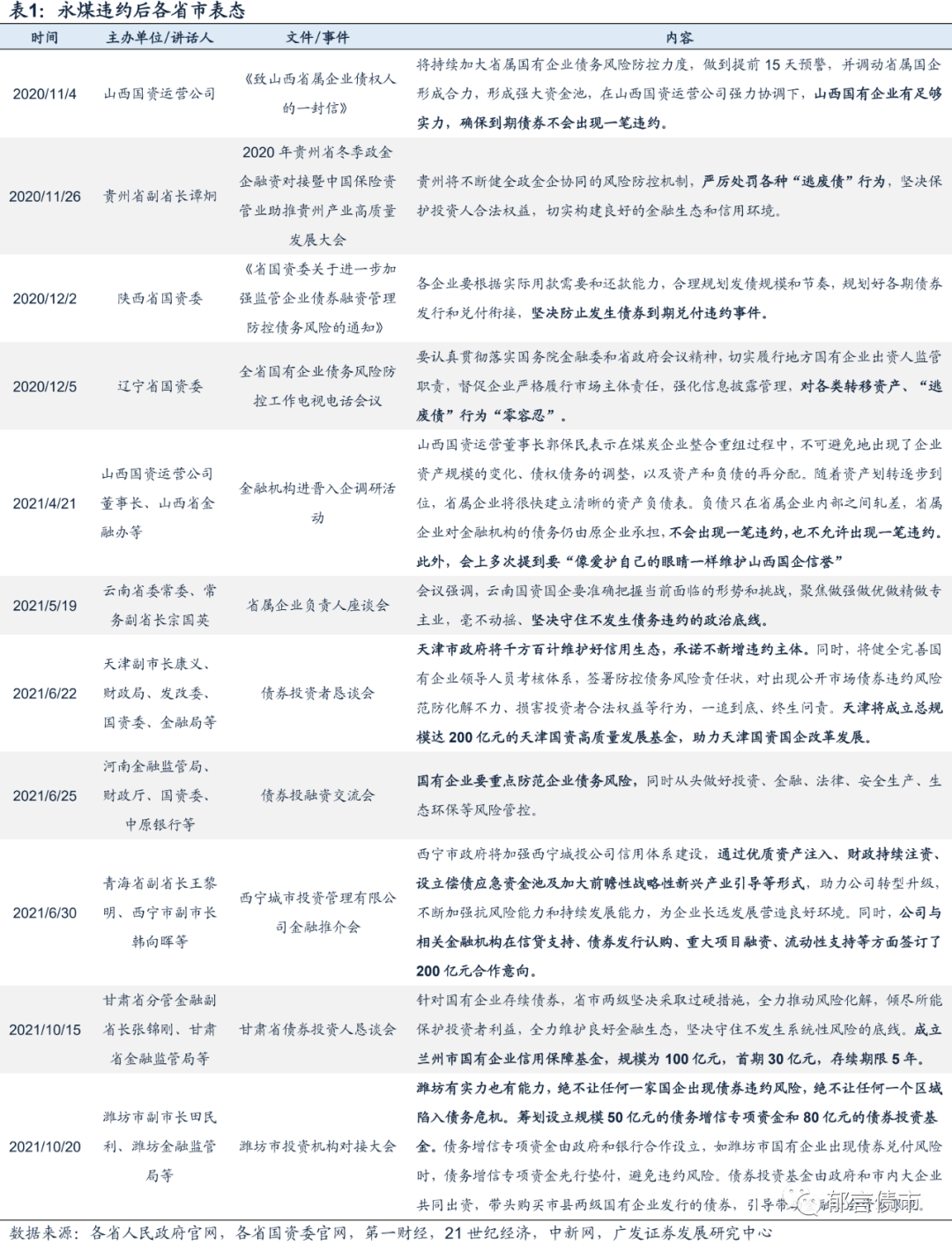

受永煤违约影响,整个信用债市场都受到冲击,市场风险偏好易降难升,需要付出极大的时间和财务成本逐步恢复。在此期间,各省市为提振债券市场信心多次公开表态或召开恳谈会。恳谈会上,各省市往往表态坚决防止债券违约、不新增违约,并对当地的债务化解提出一些应对措施,主要包括设立债券保障基金或应急资金池、对国企注入优质资产、支持国企改革、严格规范国企债务管理和追责处罚等,以提振债券市场投资者信心。

永煤事件之后,各地方政府更加重视维护债券市场形象,城投债是否出现风险事件或将更大程度上取决于当地政府的偿债能力以及能够利用的资源。

2

地方政府仍有资源可以利用

地方政府的偿债能力,一方面来自于自身财力,另一方面取决于可利用的资源。当前土地市场转冷,各地方政府财力受拖累,不过相比于普通企业,各地方政府更有能力将未来资源折现。例如贵州省利用优质资产茅台化债,部分省份利用金融机构成立基金撬动市场等。

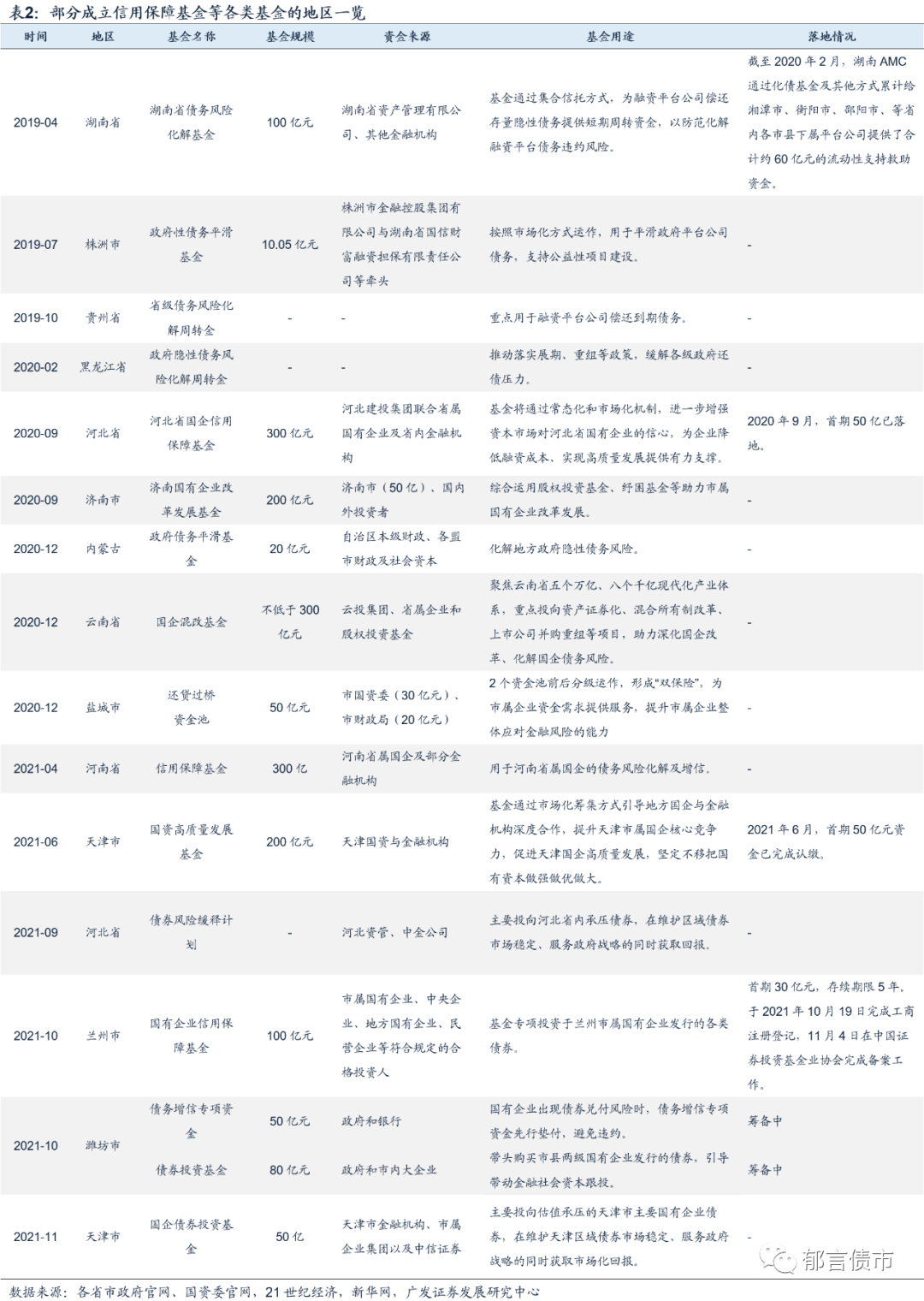

2019年以来,多地设立债务风险化解基金、信用保障基金等,为弱城投提供流动性支持,化解存量债务风险。这类基金的作用并非直接缓解区域内债务压力,其根本目的在于改善区域信用环境,为弱城投托底,防止发生违约风险,“以时间换空间”。

今年以来部分地区直接与金融机构合作设立债券投资基金,主要用于投向估值承压的区域内国企债券,着力解决二级市场估值波动对一级发行传导的负向反馈。例如近期中信证券等大型机构与天津市属单位计划以市场化方式共同设立天津国企债券投资基金,总规模50亿元。在此之前,河北省、潍坊市和兰州市也设立了相同用途的基金。这种模式相当于采用市场化的方式,利用少量资金撬动市场资金,使得债券能够顺利滚续,降低发生流动性风险的可能性。

3

隐债化解试点的范围扩大,降低了城投尾部风险

2020年12月起,部分地方政府再融资债的用途表述出现变化,由“偿还到期地方政府债券本金”变成“偿还存量债务/偿还存量政府债务/置换存量政府债务”,可能有部分用于化解隐性债务。我们在报告《再融资债增量,隐债置换试点扩容》、《2021年隐性债务置换试点知多少?》中,对于“偿还存量债务”再融资债的发行情况,以及纳入隐性债务化解试点的建制区县进行了详细统计。

2021年以来,发行“偿还存量债务”再融资债的省份不断增多,纳入隐性债务化解试点的范围也在扩大。2020年12月,仅有天津、贵州、河北、山西等8个省份发行“偿还存量债务”再融资债,发行规模为799亿元。2021年1月,新增重庆、辽宁、四川、江苏等15个省份,发行规模也增至3623亿元。根据再融资债信息披露文件进行统计,截至2021年11月21日,“偿还存量债务”再融资债已发行7088亿元,区域范围扩大至27个省(市、自治区),仅湖北、上海、黑龙江、海南暂未发行。

与此同时,我们观察到隐债化解试点的范围在扩大,除了普通建制区县外,经开区也有纳入试点。2021年6月17日,重庆市人民政府网公布《重庆市发改委关于市五届人大四次会议第0618号建议的复函》,其中提到“2020年,经市政府同意,市财政局共下达万盛经开区新增政府债务额度7.5亿元,并将万盛经开区纳入全国建制区县隐性债务化解试点范围。”由于纳入试点的区县多数财力较弱,且债务负担较重,属于投资者担心的尾部,试点范围的扩大有利于降低城投尾部风险。

伴随地方再融资债化解隐性债务的范围和规模扩大,有利于降低各地区城投尾部风险。在永煤事件之后各地更加重视债券市场形象的背景下,市场更加担心一些弱区域弱城投偿债能力不足,而走向违约。一般来说弱区域的城投,之前从事的业务和地方政府联系比较紧密,其债务纳入隐性债务的比例也相对高一些。地方再融资债,为这部分债务的化解提供了出路。

对于2022年的城投债风险,仍需密切关注置换隐性债务地方再融资债的发行总规模,及各区域争取这类债券的积极性。同时这部分可能也是我们挖掘弱区域投资机会的关键,在尾部风险降低的情况下,核心平台的估值修复机会值得关注。

4

2022年城投公募债或将继续分化

2021年城投债市场的关键词之一是估值分化,由省间分化向省内分化演变,当前的估值分化已经逐步在反应地区基本面,朝着收益与风险相匹配的理性投资状态靠近。

从2021年初至2021年11月19日各省公募城投债信用利差变化可以看出,第一梯队省份的城投债受到青睐,各等级信用利差均收窄;第二梯队省份的城投债,AAA和AA+利差在收窄,而AA利差在走扩;第三梯队省份的城投债,普遍只有AAA利差在收窄,AA+和AA利差均走扩;第四梯队省份的城投债,各等级信用利差普遍走扩,受到市场规避。未来这种内部分化可能会进一步加剧。

2021年,在市场已经识别风险,主动规避信用风险大的区域和主体的基础上,如果再有意刺破潜在风险,可能容易造成融资成本极大上升。进入2022年,更好的方式仍然是用时间换空间,严控新增债务的同时,继续坚守风险底线。

我们倾向于认为,2022年,我们面临的城投债风险可能更多来自于区域内分化的加剧和估值调整,城投公募债出现信用风险暴露的可能性较低。

风险提示:

城投相关政策超预期收紧。

对外发布时间:2021年11月26日

报告作者:

刘 郁,SAC 执证号:S0260520010001,SFC CE No.BPM217,邮箱:shliuyu@gf.com.cn

姜 丹,SAC 执证号:S0260520030001,邮箱:jiangdan@gf.com.cn

法律声明

完整的投资观点应以广发证券研究所发布的完整报告为准。完整报告所载资料的来源及观点的出处皆被广发证券认为可靠,但广发证券不对其准确性或完整性做出任何保证,报告内容亦仅供参考。

在任何情况下,本微信号所推送信息或所表述的意见并不构成对任何人的投资建议。除非法律法规有明确规定,在任何情况下广发证券不对因使用本微信号的内容而引致的任何损失承担任何责任。读者不应以本微信号推送内容取代其独立判断或仅根据本微信号推送内容做出决策。

本微信号推送内容仅反映广发证券研究人员于发出完整报告当日的判断,可随时更改且不予通告。

本微信号及其推送内容的版权归广发证券所有,广发证券对本微信号及其推送内容保留一切法律权利。未经广发证券事先书面许可,任何机构或个人不得以任何形式翻版、复制、刊登、转载和引用,否则由此造成的一切不良后果及法律责任由私自翻版、复制、刊登、转载和引用者承担。

公司新闻

公司新闻 行业资讯

行业资讯 政策法规

政策法规