2021-11

城投平台存量债知多少?

2015年以来,城投债市场持续扩容,净融资始终为正,公司债是主要发力点。

摘 要

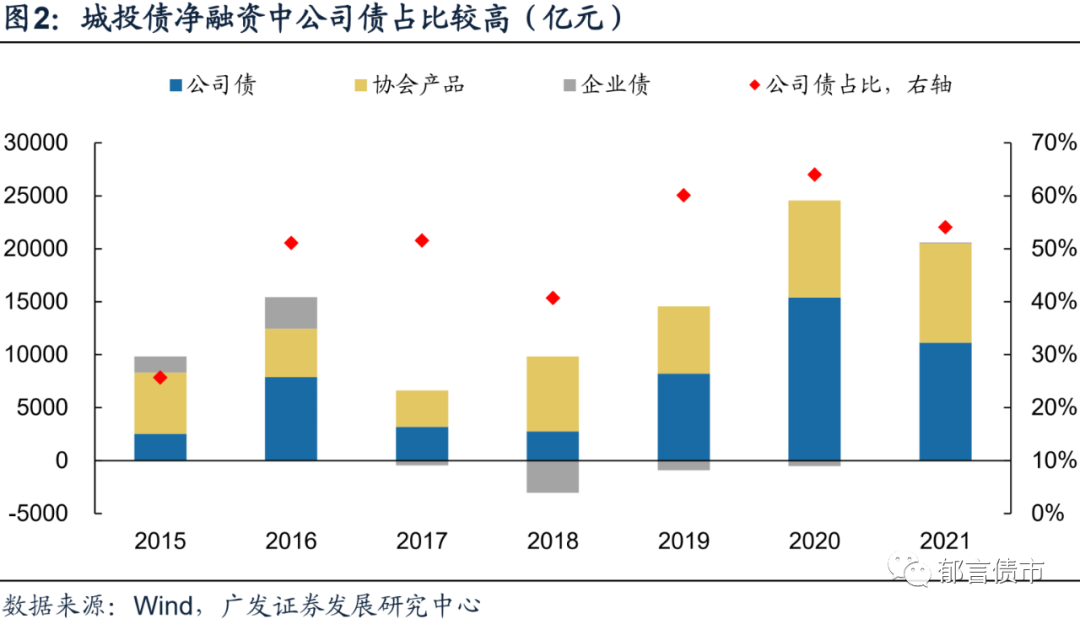

2015年以来,城投债市场持续扩容,净融资始终为正,公司债是主要发力点。2015年城投公司债净融资占比仅为26%,2016年开始占比提升至50%左右。2018-2020年,公司债净融资额大幅上升,2020年城投公司债净增1.5万亿,占全部净增量的64%。

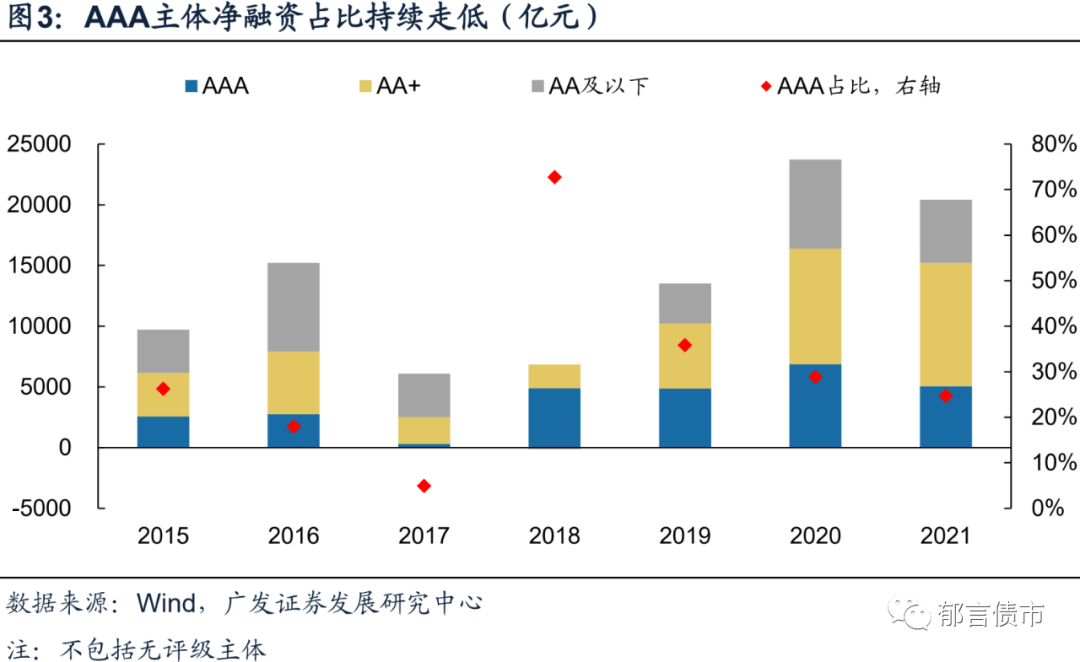

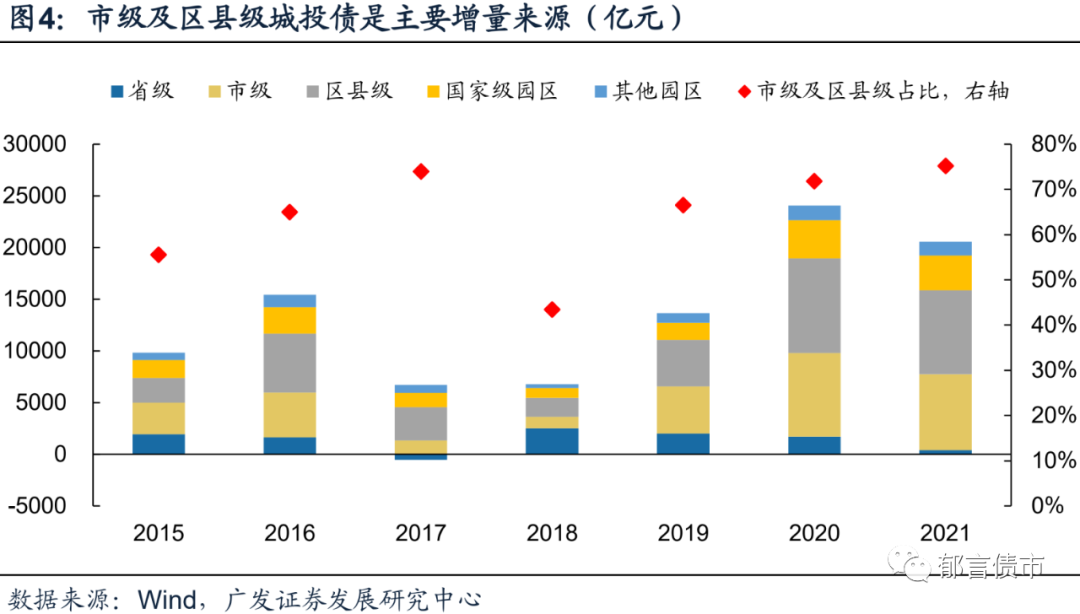

分主体评级来看,中低等级主体持续发力,高等级主体净融资占比走低,近3年AAA主体净融资占比分别为36%、29%和25%。分行政级别来看,市级及区县级城投债是主要增量来源,近3年净融资占比分别为66%、72%和75%。

截至2021年11月16日,全国存续的城投债规模为12.9万亿元,公司债、协会产品和企业债分别占比40%、47%和13%。分省份看,贵州、海南、浙江和山东公司债占存量债比例较高,均在50%以上。

我们统计了城投存量信用债余额/一般公共预算收入大于300%的区县,有95个,主要分布在浙江、江苏、重庆和湖南,分别有21、20、14、13个区县。其中,重庆和湖南的区县存量信用债余额/一般公共预算收入多在500%以上,分别有10个和8个。

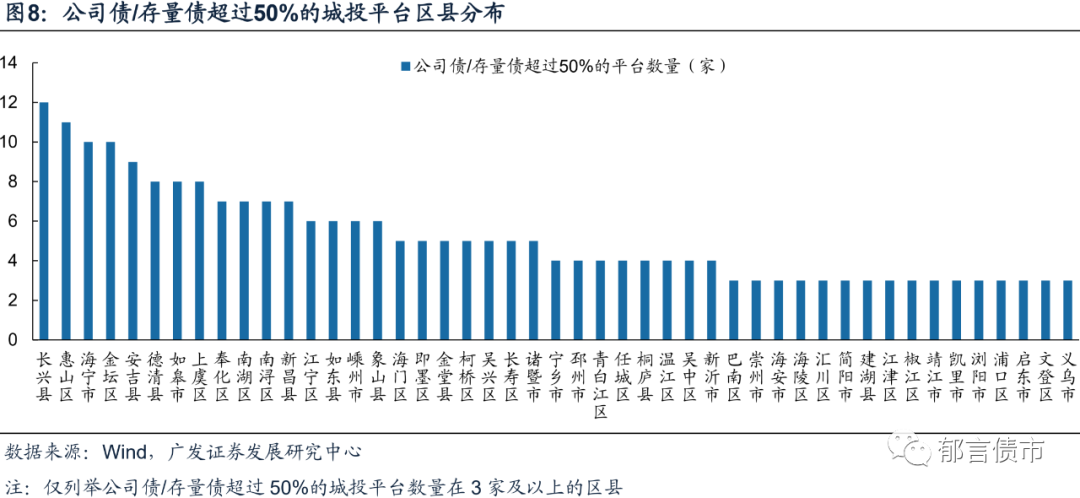

进一步地,我们在城投存量信用债余额/一般公共预算收入大于300%的区县中,筛选出公司债余额占存量信用债余额比例大于50%的主体,一共有219家。从区县分布来看,浙江的长兴县、海宁市,江苏的惠山区、金坛区均有10家及以上城投平台。

从主体存量债余额层面看,截至2021年11月16日,共299家城投平台存量信用债余额超过100亿,其中94家超过200亿,主要分布在江苏。

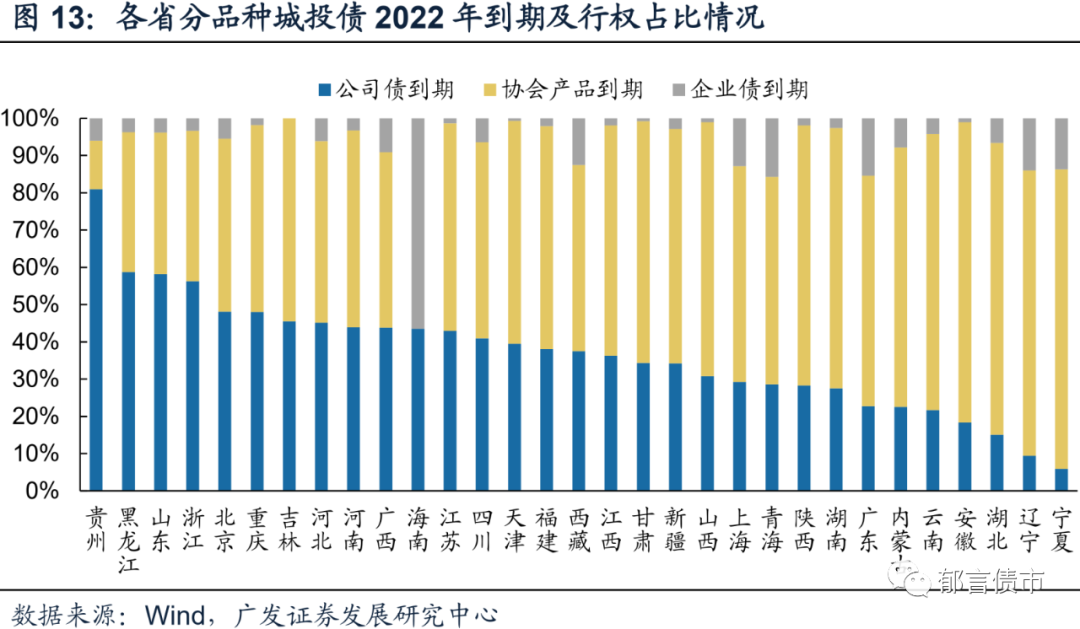

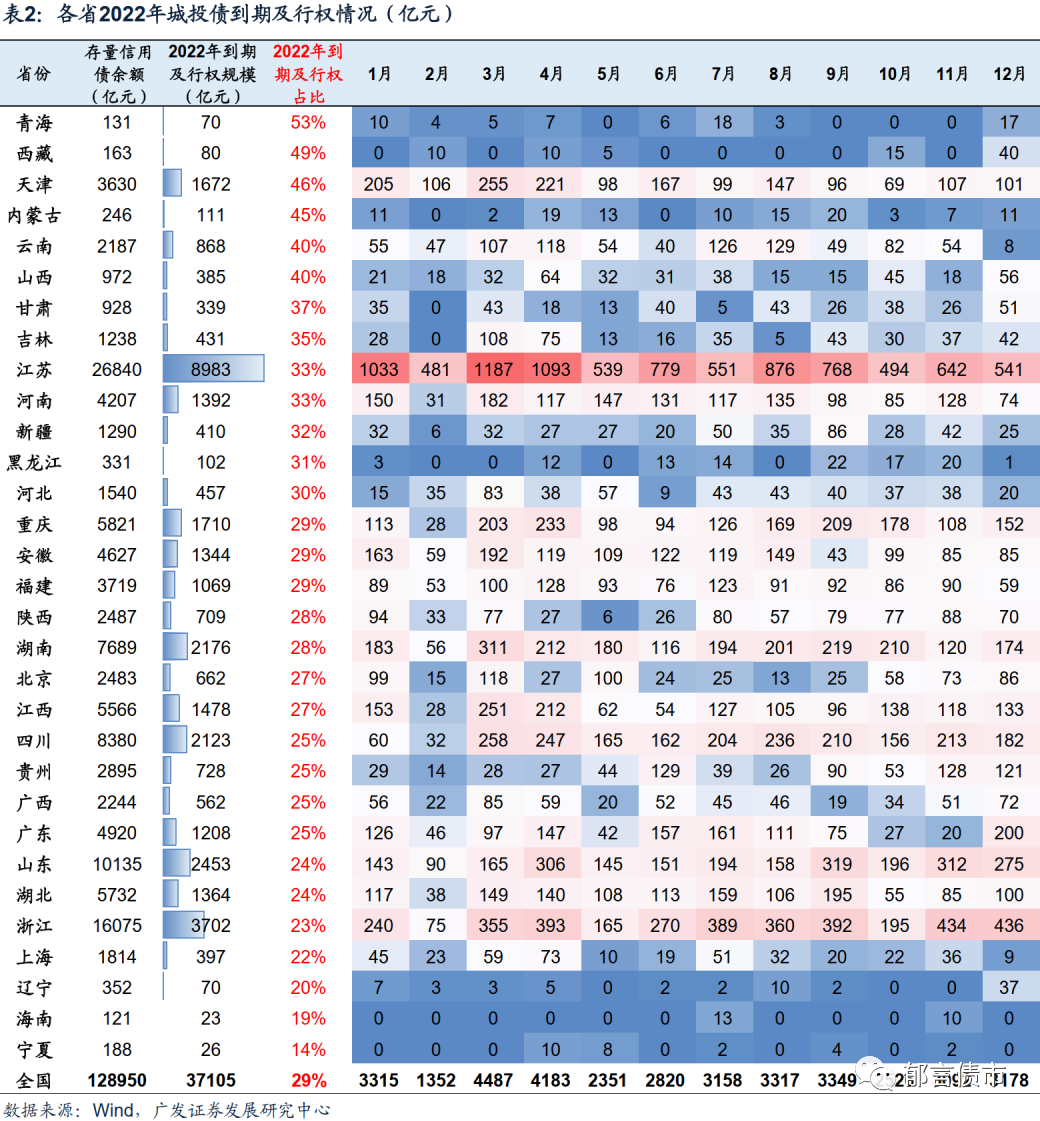

从2022年城投债到期及行权品种来看,贵州省公司债到期及行权占比较高。全国2022年到期及行权城投债中公司债占比41%,各省份占比差距较大(5%-81%)。其中,贵州省2022年城投债到期及行权规模为728亿元,公司债到期及行权589亿元,占比高达81%,公司债再融资压力较大。此外,2022年3月和4月是城投债到期高峰,到期及行权规模均在4000亿元以上。

核心假设风险。城投相关政策超预期。

1

城投债市场持续扩容,公司债是主要发力点

2015年以来,城投债市场持续扩容,净融资始终为正。2016年下半年以来,“去杠杆、防风险”成为主旋律,城投相关政策开始收紧,2017年城投债净融资量大幅下滑,但仍然为正。2018年下半年至2020年,防风险让位于稳增长,城投相关政策处于宽松周期,城投债发行及净融资持续增长,2020年城投债发行4.9万亿,净增2.4万亿。2021年以来,在政策收紧、城投债到期量大等因素影响下,城投债发行规模虽保持增长(截至2021年11月18日为5.2万亿),但净融资水平有所回落。

分品种来看,目前公司债是城投扩容的主要发力点。2015年城投公司债净融资占比仅为26%,2016年开始占比提升至50%左右,主要得益于2015年的公司债新规(《公司债券发行与交易管理办法》)将发行主体范围扩大至所有公司制法人。2018-2020年,公司债净融资额大幅上升,2020年城投公司债净增1.5万亿,占全部净增量的64%。2021年初以来,城投融资政策收紧,公司债净增有所回落,占比降至54%,但仍然是主要净增品种。

分主体评级来看,近3年中低等级主体持续发力,高等级主体净融资占比持续走低。2015年至今,AAA主体净融资占比波动较大,其中2018年占比最高,为73%。2019年以来,中低等级城投债净增量明显大于高等级,高等级净融资占比持续下降,近3年AAA主体净融资占比分别为36%、29%和25%。

分行政级别来看,市级及区县级城投债是主要增量来源。2015年以来,绝大多数年份市级及区县级城投债净融资量占比在50%以上,仅2018年占比为43%。2019年以来,市级及区县级城投融资需求旺盛,净增量占比持续提升,近3年分别为66%、72%和75%,是城投债增量的主要来源。

2

哪些区域城投债存量大?

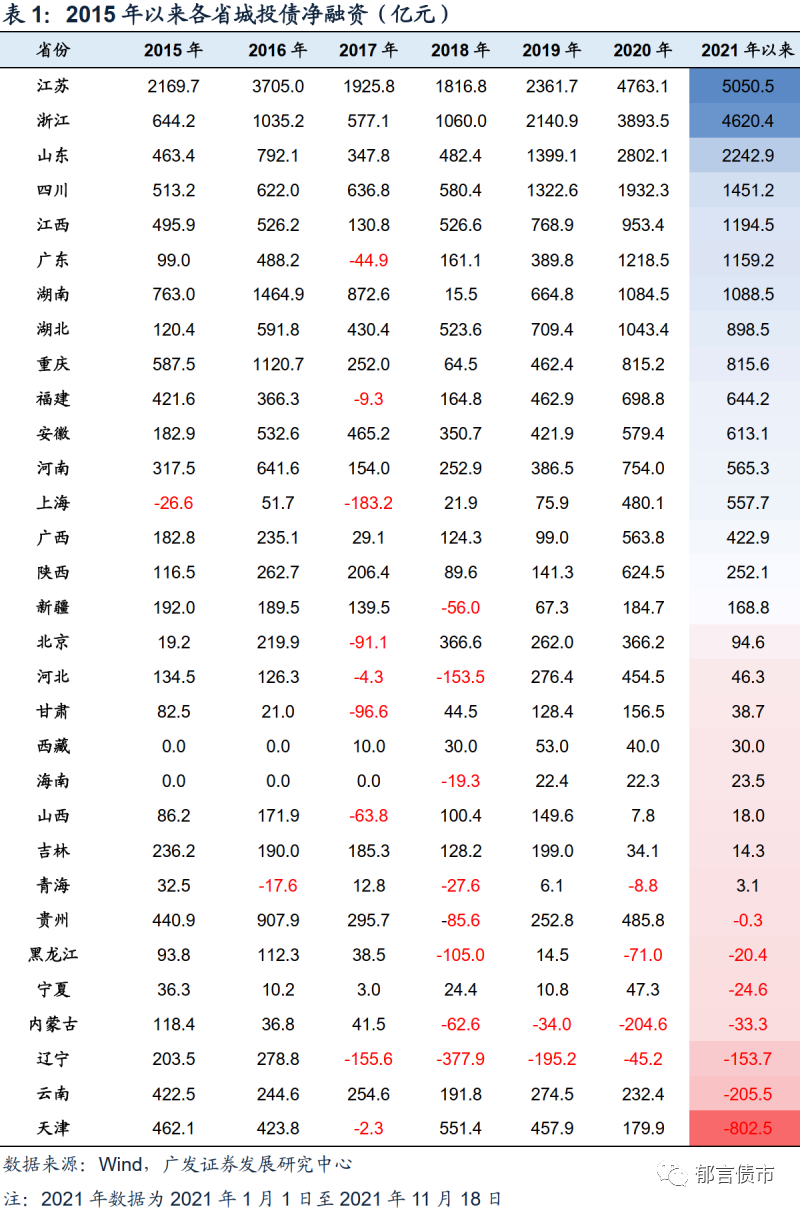

近年来,随着区域分化加剧,弱区域城投融资越来越难,尤其是2021年以来,永煤违约和城投融资政策收紧导致市场风险偏好较低,区域分化更为明显,好区域城投债净融资持续为正,而弱区域城投融资缺口较大。2021年,江苏、浙江、山东依然保持较高的净融资量,其中江苏2021年以来城投债净增5050.5亿元,浙江净增4620.4亿元。而天津、云南、辽宁等弱区域城投净融资缺口较大,其中辽宁连续5年净融资为负,城投债市场逐渐萎缩;天津和云南属于永煤违约后被明显分化的省份。

截至2021年11月16日,全国存续的城投债规模为12.9万亿元,其中江苏存量债规模最大,为2.7万亿元,浙江和山东紧随其后,分别为1.6万亿元、1.0万亿元,而海南、青海、西藏和辽宁存量债规模均在200亿元以下。分品种来看,全国城投公司债、协会产品和企业债余额分别为5.1万亿元、6.1万亿元和1.7万亿元,占比分别为40%、47%和13%。各省份公司债占存量债比重在15%-60%之间,其中,贵州、海南、浙江和山东占比在50%以上,而湖北、内蒙古和甘肃占比较低,均在20%以下。

我们还统计了城投存量信用债余额/一般公共预算收入大于300%的区县,共有95个,其中有41个大于500%。存量信用债余额/一般公共预算收入大于300%的区县主要分布在浙江、江苏、重庆和湖南,分别有21、20、14、13个区县。其中,重庆和湖南的区县存量信用债余额/一般公共预算收入多在500%以上,分别有10个和8个。

进一步地,我们在城投存量信用债余额/一般公共预算收入大于300%的区县中,筛选出公司债余额占存量信用债余额比例大于50%的主体,一共有291家。其中,有126家主体公司债占存量信用债比例为100%,但其存量债规模相对较小,在2-47亿元之间。从区县分布来看,95个区县中81个区县内有公司债占比超过50%的城投平台,其中,浙江的长兴县、海宁市,江苏的惠山区、金坛区均有10家及以上城投平台。

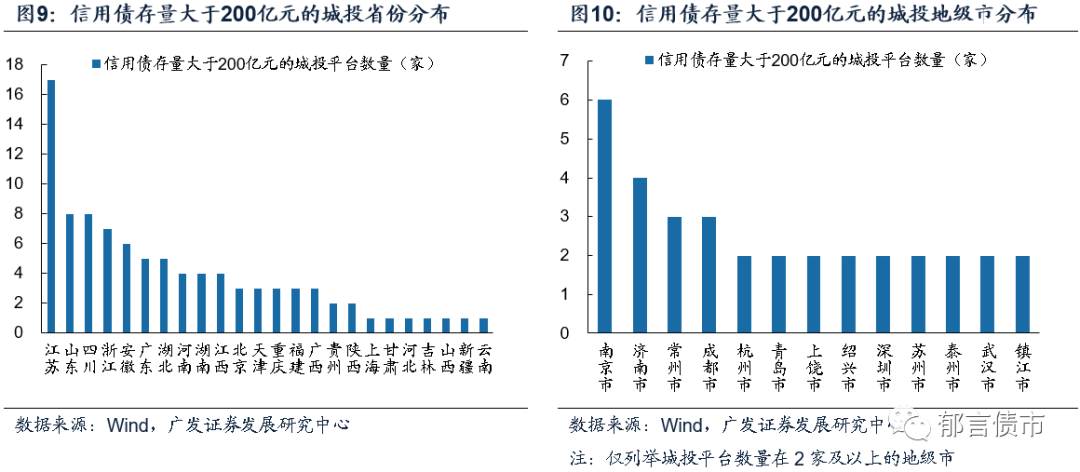

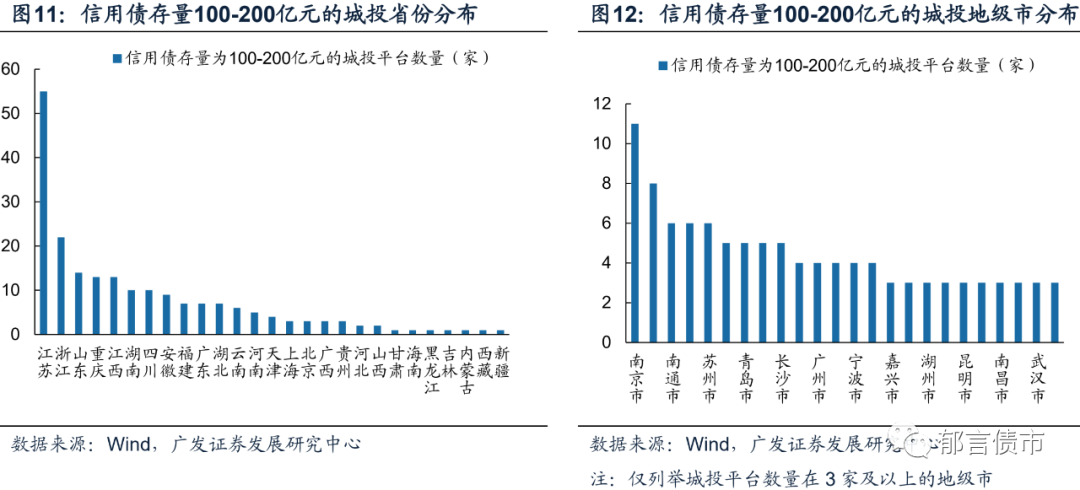

从主体存量债余额层面看,截至2021年11月16日,共299家城投平台存量信用债余额超过100亿,其中94家超过200亿,主要分布在江苏。存量信用债余额超过200亿的城投平台分布在24个省份,其中,江苏一共有17家,居全国首位,其他省份均在8家及以下。地级市层面,南京市有6家城投主体信用债存量大于200亿元,济南市有4家,常州市和成都市均为3家,杭州市、青岛市等9个地级市有2家,亳州市、常德市等26个地级市有1家。

存量信用债余额在100-200亿元的205家城投平台分布在27个省份,其中江苏有55家,位居第二的浙江为22家,重庆、山东、江西、湖南和四川均在10家及以上。地级市层面,南京市信用债存量在100-200亿元的城投主体数量依然最多,为11家。成都市为8家,南通市、绍兴市和苏州市分别有6家,淮安市、青岛市、无锡市和长沙市分别为5家。

3

各省2022年城投债到期及行权节奏如何?

从2022年城投债到期及行权品种来看,贵州省公司债到期及行权占比较高。全国2022年到期及行权城投债中公司债占比41%,各省份占比差距较大(5%-81%)。其中,贵州省2022年城投债到期及行权规模为728亿元,公司债到期及行权589亿元,占比高达81%,公司债再融资压力较大。黑龙江、山东、浙江2022年公司债到期及行权占比在50%以上,不过黑龙江公司债到期及行权规模较小(60亿元)。而宁夏、辽宁、湖北和安徽2022年公司债到期及行权占比较小,均不超过20%。

从2022年城投债到期及行权节奏来看,2022年3月和4月是高峰,到期及行权规模均在4000亿元以上,1月、7月、8月、9月、11月和12月压力亦不小,到期及行权规模均在3000亿元以上。而2月压力相对较小,到期及行权规模仅1352亿元。

2022年城投债到期及行权规模最大的省份为江苏(8983亿元),每月到期及行权规模均在480亿元以上,其中1月、3月、4月是高峰,到期及行权规模均超过1000亿元。其余省份中,浙江、山东、湖南、四川、江西、重庆和天津个别月份城投债到期及行权压力也较大。浙江有7个月到期及行权规模在350亿元以上,11月、12月分别到期及行权434亿元、436亿元。山东在4月、9月和11月到期及行权规模均超过300亿元。天津2022年到期及行权规模占存量债的比重为46%,且压力主要集中在上半年,1月、3月和4月到期及行权规模均在200亿元以上。

存量债规模较小的青海、西藏、内蒙古、宁夏、海南、黑龙江和辽宁等省份2022年各月到期及行权规模较小,多数月份无城投债到期及行权,不过青海、西藏、内蒙古2022年到期及行权规模占存量债比重均超过40%,而宁夏、海南和辽宁占比均在20%之下。

风险提示:

城投相关政策超预期。

报告作者:

刘 郁,执业编号:S0260520010001,SFC CE No.BPM217,邮箱:shliuyu@gf.com.cn

姜丹,SAC 执证号:S0260520030001,邮箱:jiangdan@gf.com.cn

法律声明

完整的投资观点应以广发证券研究所发布的完整报告为准。完整报告所载资料的来源及观点的出处皆被广发证券认为可靠,但广发证券不对其准确性或完整性做出任何保证,报告内容亦仅供参考。

在任何情况下,本微信号所推送信息或所表述的意见并不构成对任何人的投资建议。除非法律法规有明确规定,在任何情况下广发证券不对因使用本微信号的内容而引致的任何损失承担任何责任。读者不应以本微信号推送内容取代其独立判断或仅根据本微信号推送内容做出决策。

本微信号推送内容仅反映广发证券研究人员于发出完整报告当日的判断,可随时更改且不予通告。

本微信号及其推送内容的版权归广发证券所有,广发证券对本微信号及其推送内容保留一切法律权利。未经广发证券事先书面许可,任何机构或个人不得以任何形式翻版、复制、刊登、转载和引用,否则由此造成的一切不良后果及法律责任由私自翻版、复制、刊登、转载和引用者承担。

授权转载,转载请联系原作者。

公司新闻

公司新闻 行业资讯

行业资讯 政策法规

政策法规