2022-04

浙江83个区县2021年经济财政债务大盘点

区县层面,浙江省多数发债区县财力较强,有44个区县一般公共预算收入位于50亿元以上。

摘 要

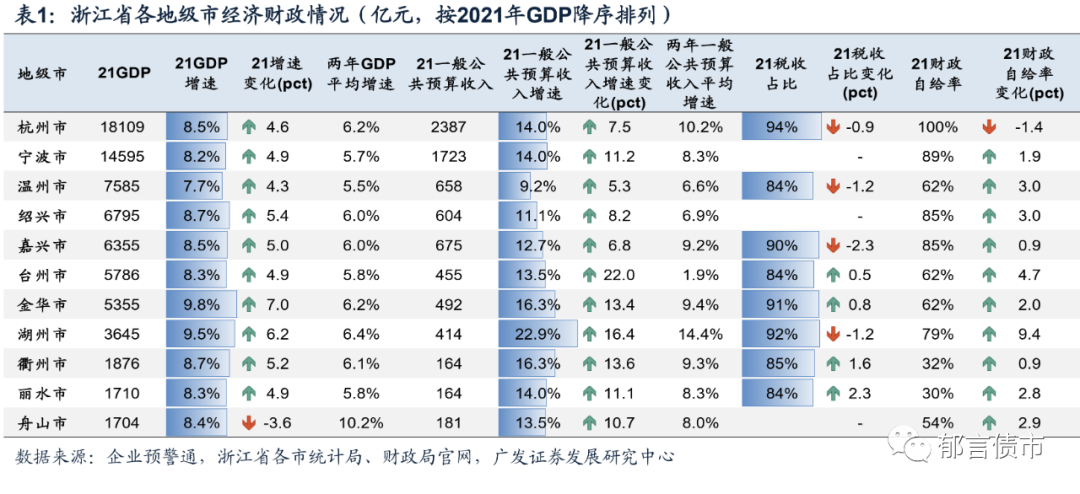

2021年湖州、金华基本面改善明显

从2021年经济财政数表现来看,金华市、湖州市改善明显。2021年金华市GDP首次突破5000亿大关,和湖州市GDP增速分别为9.8%、9.5%,排省内前二,并且两年平均增速也排省内前三。与此同时,湖州市2021年一般公共预算收入增速为22.9%、两年平均增速为14.4%,均处于省内第一的位置。金华市2021年一般公共预算收入增速为16.3%、两年平均增速为9.4%,均处于省内第三的位置。此外,台州市2021年财政收入改善,一般公共预算收入增速由2020年的-8.5%转为13.5%,但GDP增速偏低,2021年为8.3%,排省内倒数第三。

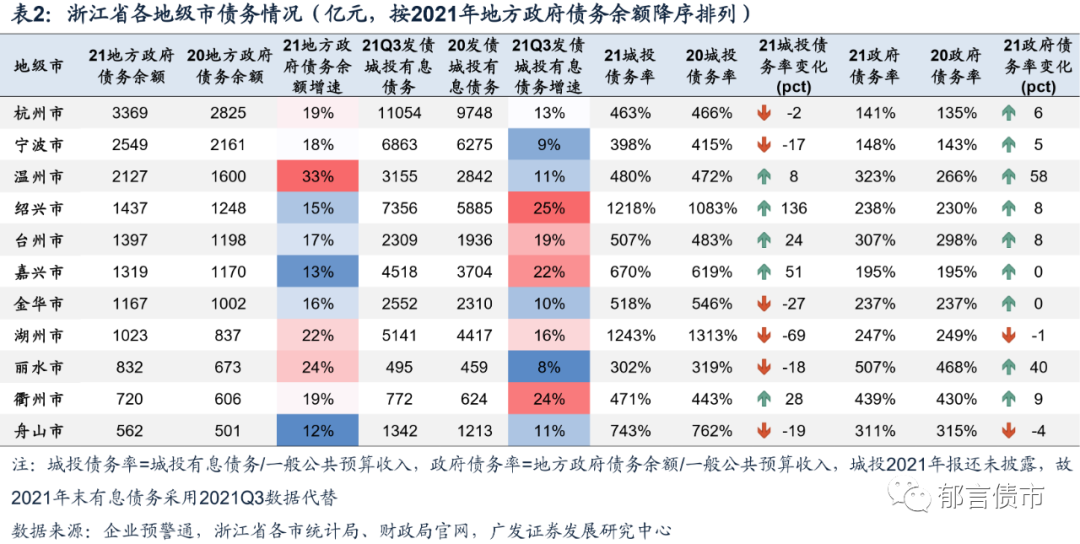

债务负担方面,我们用城投债务率(城投有息债务/一般公共预算收入)和政府债务率(地方政府债务余额/一般公共预算收入)来衡量,仅供投资者参考。浙江11个市中,2021年有6个市城投债务率(一般预算财力口径)下降,而政府债务率(一般预算财力口径)仅有湖州和舟山微降。

具体来看,2021年湖州市、金华市、舟山市债务负担边际改善。其中,湖州、舟山城投债务率和政府债务率(一般预算财力口径)双降。金华城投债务率(一般预算财力口径)下降幅度较大,为27个百分点,政府债务率(一般预算财力口径)与2020年基本持平。这三个市债务负担边际改善,主要得益于一般公共预算收入增速高于债务增速

哪些区县在改善?

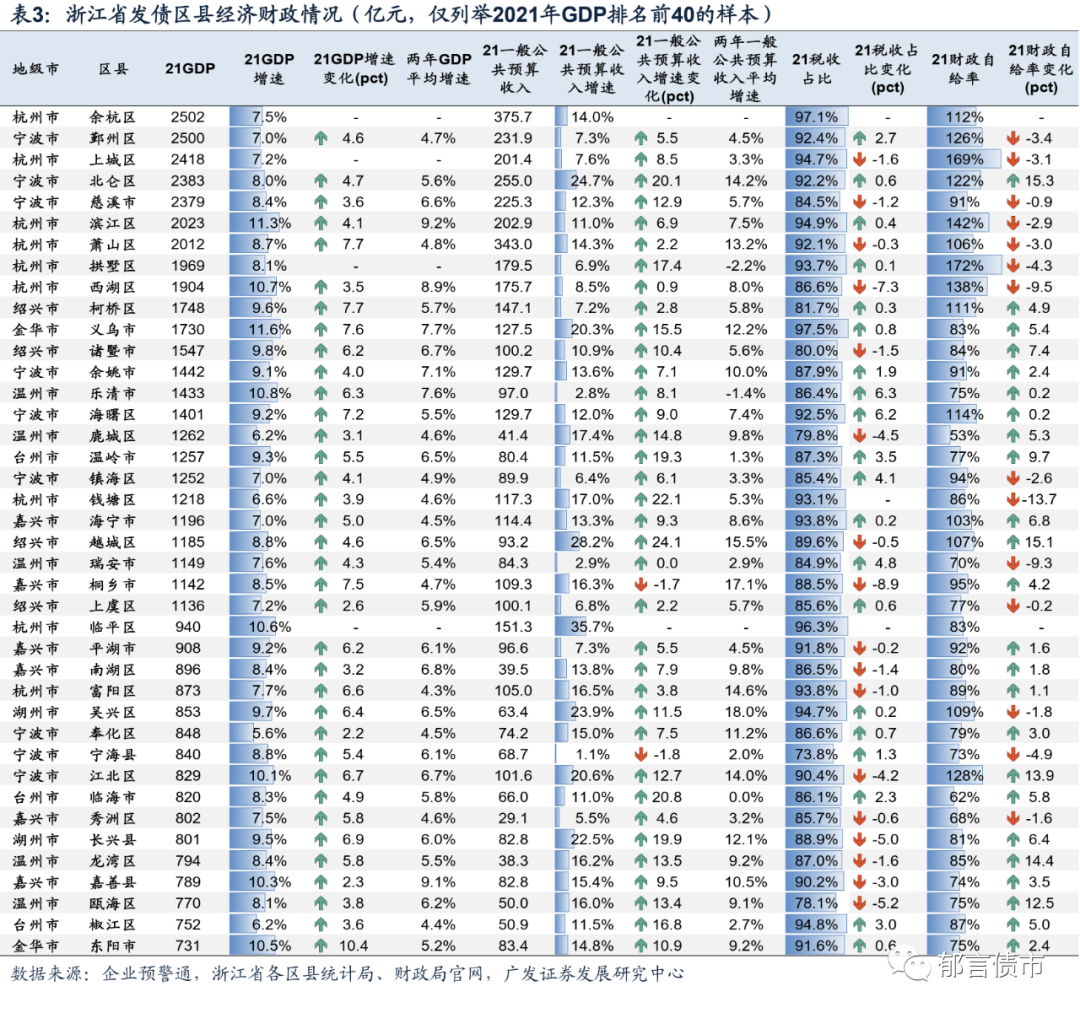

区县层面,本文分析仅限于浙江省有发债城投的83个区县。浙江省多数发债区县财力较强,有44个区县一般公共预算收入位于50亿元以上。2021年浙江省一般公共预算收入排名前10位的区县均属于杭州市、宁波市,其中杭州市余杭区、萧山区、滨江区、上城区,宁波市北仑区、鄞州区、慈溪市2021年一般公共预算收入在200亿元以上。

值得注意的是,杭州市于2021年对下属部分行政区划进行了调整(根据浙政发〔2021〕7号)。具体来说:1.撤销原上城区、江干区,设立新的上城区。2.撤销原下城区、拱墅区,设立新的拱墅区。3.撤销原余杭区,并在原余杭区行政区域基础上调整设立新的余杭区。4.以原余杭区的部分行政区域为基础新设立临平区。5.以原江干区、萧山区的部分行政区域为基础新设立钱塘区。

从改善的角度来看,2021年一般公共预算收入在100亿元以上的21个区县中,宁波北仑区、江北区,金华义乌市财政收入表现较好,2021年一般公共预算收入增速均在20%以上的高水平,并且增速上升幅度均在10个百分点以上。杭州萧山区、绍兴柯桥区、金华义乌市、嘉兴桐乡市、宁波海曙区经济数据改善明显,2021年GDP增速上升幅度均在7个百分点以上。

2021年一般公共预算收入在50-100亿元的23个区县中,台州的椒江区、温岭市、临海市改善最明显,2021年一般公共预算收入增速均在10%以上,而2020年增速均为负。与此同时,这3个区县2021年收入质量也有所改善,税收收入占比及财政自给率均上升。另外,杭州临安区,湖州吴兴区、德清县、长兴县,绍兴越城区2021年一般公共预算收入增速较高,均在20%以上,并且与2020年的两年平均增速也处于10%以上的较高水平。

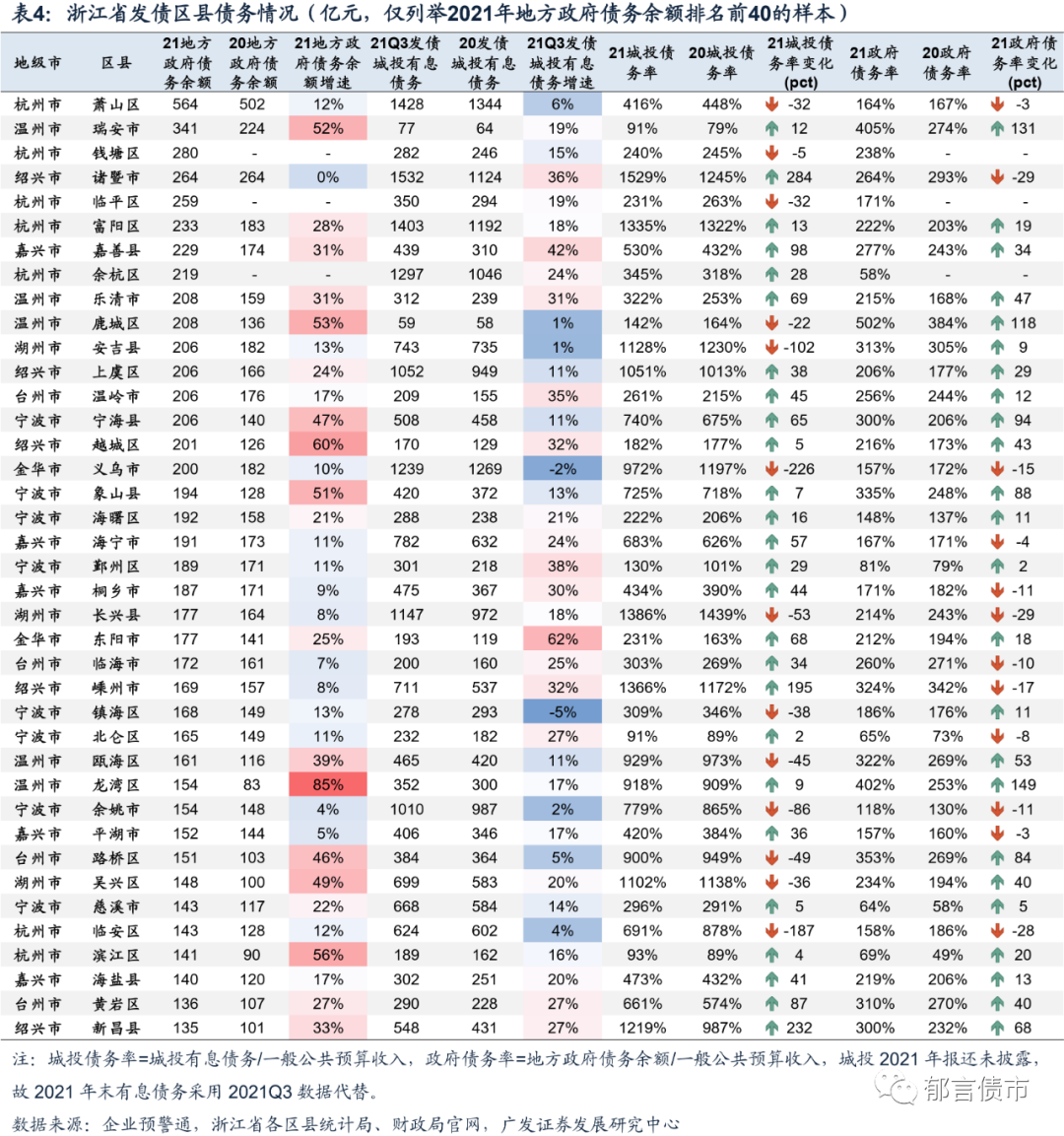

债务负担方面,2021年浙江省有32个区县城投债务率(一般预算财力口径)下降,29个区县政府债务率(一般预算财力口径)下降。具体来看,金华义乌市、杭州临安区、台州三门县、金华婺城区、湖州安吉县2021年城投债务率(一般预算财力口径)下降幅度较大,降幅均超过100个百分点。其中,义乌市、临安区、三门县政府债务率(一般预算财力口径)也同时下降,并且三门县降幅最大,为167个百分点。此外,绍兴柯桥区、衢州开化县、杭州淳安县政府债务率(一般预算财力口径)下降幅度超过50个百分点。

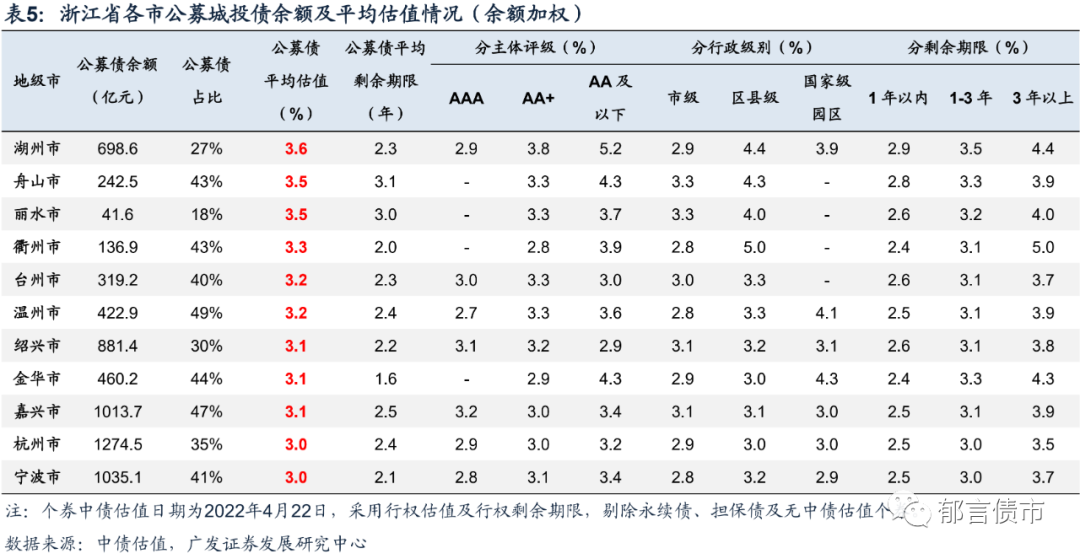

浙江省各市城投公募债平均估值普遍较低

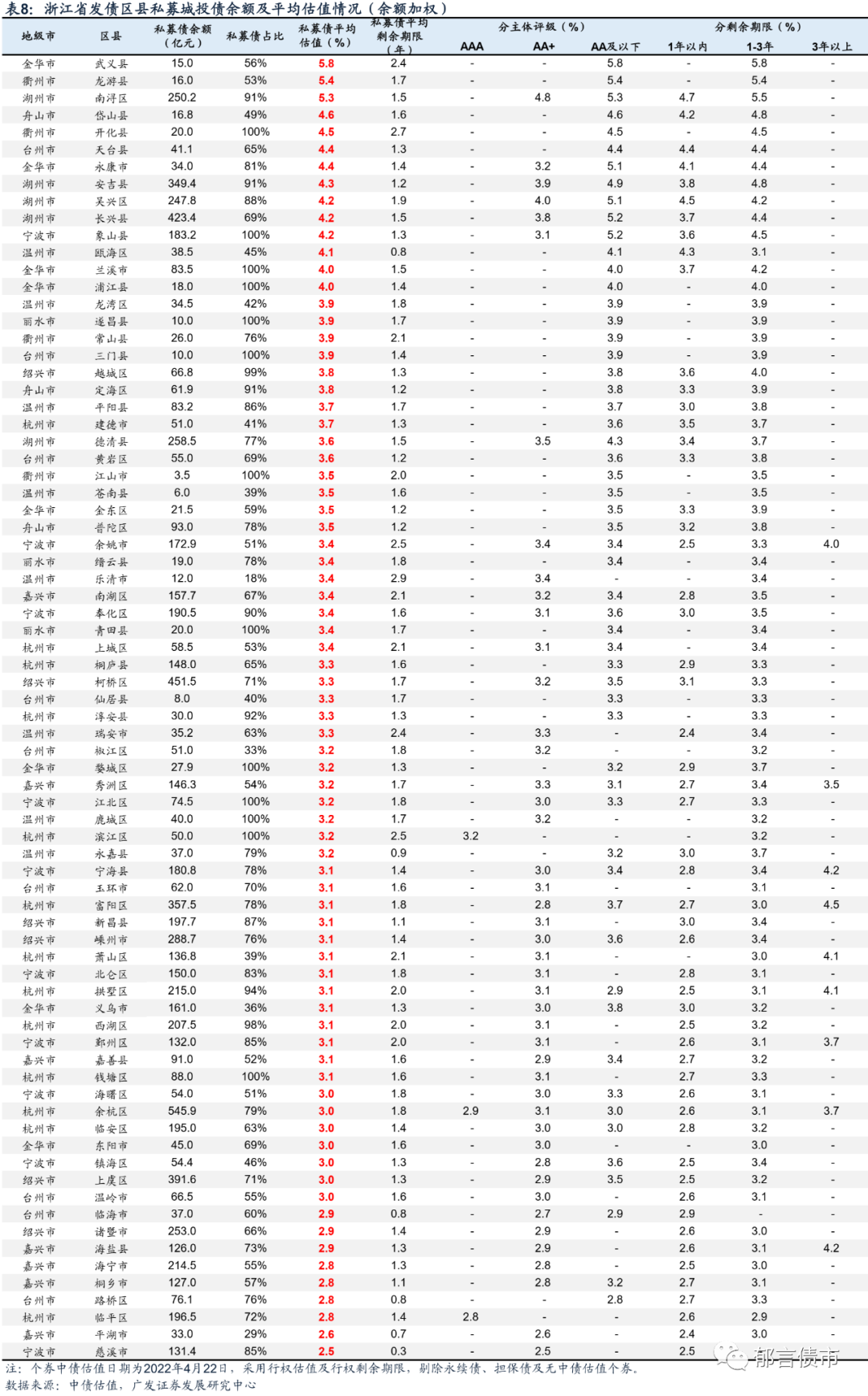

从区县城投私募债平均估值来看,宁波慈溪市、嘉兴平湖市、杭州临平区、台州路桥区、嘉兴桐乡市和海宁市相对较低,在2.5%-2.8%。这些区县普遍财力较强且债务率较低,其中只有路桥区和平湖市一般公共预算收入在100亿元以下,平均估值较低可能与样本私募债平均剩余期限较短(1年以内)有关。2021年财政收入改善明显的绍兴越城区,私募债平均估值为3.8%,并且城投债务率(一般预算财力口径)仅为182%,处于省内下游水平,具有一定性价比。

风险提示:

城投政策收紧。

刘 郁,SAC 执证号:S0260520010001,SFC CE No.BPM217,邮箱:shliuyu@gf.com.cn

姜 丹,SAC 执证号:S0260520030001,邮箱:jiangdan@gf.com.cn

法律声明

完整的投资观点应以广发证券研究所发布的完整报告为准。完整报告所载资料的来源及观点的出处皆被广发证券认为可靠,但广发证券不对其准确性或完整性做出任何保证,报告内容亦仅供参考。

在任何情况下,本微信号所推送信息或所表述的意见并不构成对任何人的投资建议。除非法律法规有明确规定,在任何情况下广发证券不对因使用本微信号的内容而引致的任何损失承担任何责任。读者不应以本微信号推送内容取代其独立判断或仅根据本微信号推送内容做出决策。

本微信号推送内容仅反映广发证券研究人员于发出完整报告当日的判断,可随时更改且不予通告。

本微信号及其推送内容的版权归广发证券所有,广发证券对本微信号及其推送内容保留一切法律权利。未经广发证券事先书面许可,任何机构或个人不得以任何形式翻版、复制、刊登、转载和引用,否则由此造成的一切不良后果及法律责任由私自翻版、复制、刊登、转载和引用者承担。

公司新闻

公司新闻 行业资讯

行业资讯 政策法规

政策法规