2021-03

浙江省197家城投平台详尽数据挖掘

浙江省整体经济财政实力较强,处于全国领先水平,债务率中等。2020年GDP总量为64613亿元,在全国排名第4位;2020年一般公共预算收入为7248亿元,排全国第3名,较2019年提升1位。债务方面,2020年城投债务率为516%,在全国各省中排名第12。

摘 要

浙江省整体经济财政实力较强,处于全国领先水平,债务率中等。2020年GDP总量为64613亿元,在全国排名第4位;2020年一般公共预算收入为7248亿元,排全国第3名,较2019年提升1位。债务方面,2020年城投债务率为516%,在全国各省中排名第12。

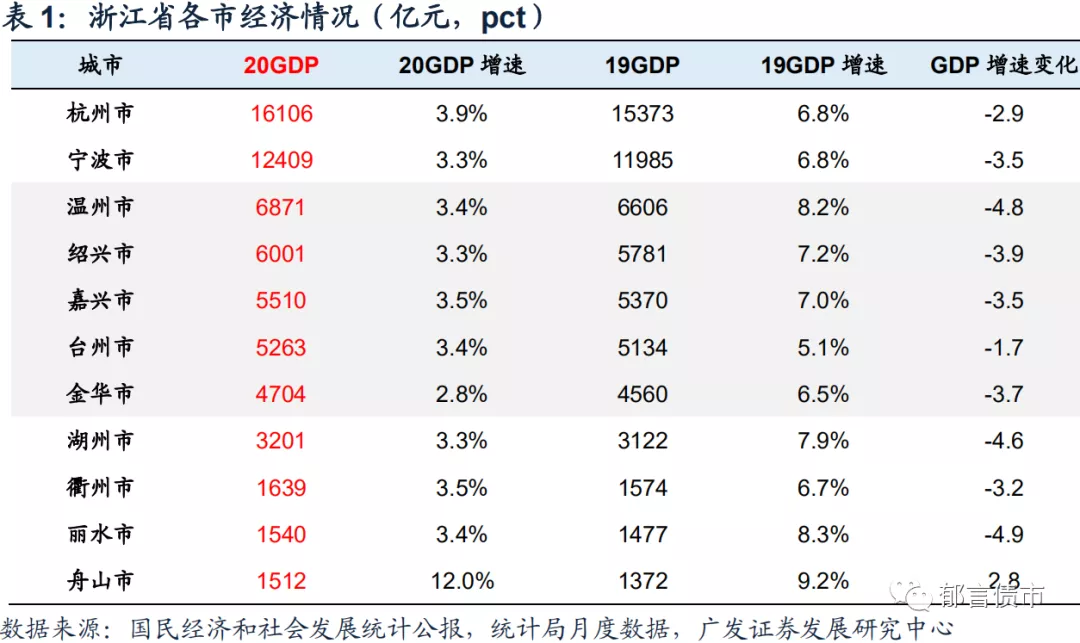

经济财政方面,丽水市、湖州市GDP受疫情影响相对较大,台州市2020年财政收入下滑较多。除舟山外,2020年浙江省各地级市GDP增速较2019年均有一定下滑,丽水、温州、湖州GDP增速较2019年下降幅度较大,分别下降了4.9、4.8、4.6 个百分点。2020年除了台州市(-8.5%)一般公共预算收入增速为负外,其余各市均为正。

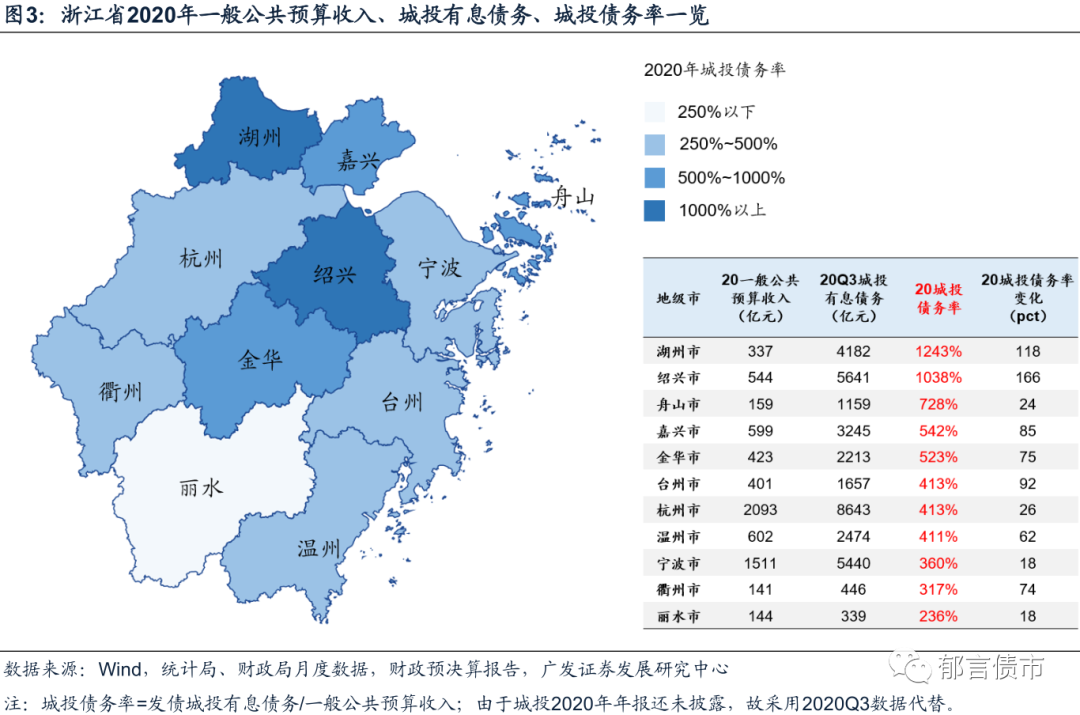

从城投债务率来看,湖州市、绍兴市债务率位居全省前2位,均超过1000%,分别为1243%和1038%,舟山市、嘉兴市、金华市也超过500%。丽水市城投债务率相对较低,为236%,排浙江省内最低。

截至2021年3月12日,浙江省城投平台存量债余额为12605亿元,涉及发行人340个。从债券类型来看,浙江省存量城投债中私募公司债占比最高,达47.2%;从存量债规模来看,杭州市、绍兴市存量城投债余额位列前二,均超过2000亿元。而衢州市和丽水市城投债余额均低于200亿元。

从公募发行城投债余额及中债估值来看,舟山、湖州、衢州平均估值相对较高,均在4.5%以上;绍兴、嘉兴、金华、丽水行权估值处于中游,介于3.9%-4.1%;而宁波、杭州平均估值相对较低,均介于3.7%-3.8%。从私募发行城投债余额及中债估值来看,温州、湖州平均估值均超过5%;金华、舟山、丽水、衢州、台州、宁波行权估值处于中游,介于4.5%-4.9%。而嘉兴、绍兴、杭州平均估值较低,均在4.0%左右。

由于浙江省发债城投平台数量较多,结合各地级市城投债估值水平及其可挖掘空间,本文重点选取了绍兴、湖州、嘉兴、温州、台州5个地级市,分别从产业结构、财政收入及债务、平台概况等方面进行详细分析。并在最后对浙江省197家城投平台进行打分排序。

核心假设风险。模型设计不合理,数据口径有偏差,城投平台信息不全,城投相关政策超预期。

1

浙江经济财政实力位居前列,债务率处中等水平

浙江省整体经济财政实力较强,处于全国领先水平,债务率处于中等水平。经济方面,2020年浙江省GDP总量为64613亿元,在全国排名第4位,维持了2019年的排名;按可比价格计算的GDP增速为3.6%,高于全国增速(2.3%)。财政方面,2020年浙江省一般公共预算收入为7248亿元,排全国第3位,较2019年提升1位;一般公共预算收入增速为2.8%,高于全国地方一般公共预算本级收入增速(-0.9%);财政自给率为71.9%,排全国第4位,与2019年一致。债务方面,2020年浙江省城投债务率(发债城投有息债务/一般预算收入,下同)为516%,在全国各省中排名第12,与2019年持平。

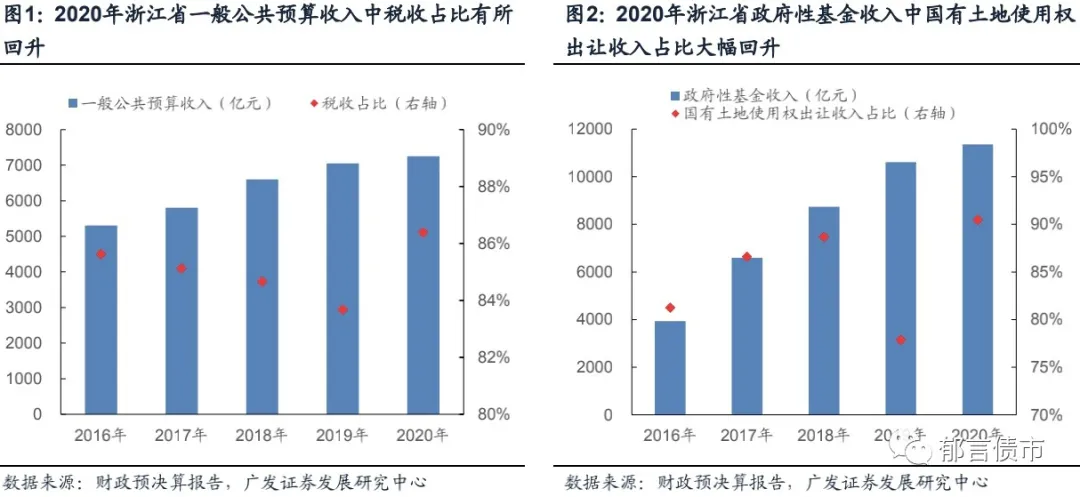

2020年浙江省一般预算收入质量提高,政府性基金收入增长,其中国有土地使用权出让收入占比有所上升。2020年浙江省税收收入为6262亿元,占比86.4%,相较2019年增加2.7个百分点。2020年浙江省政府性基金预算收入为11353亿元,同比增长7.0%,较2019年增速有所下滑(2019年政府性基金收入为10608亿元,同比增长21.4%)。其中国有土地使用权出让收入10274亿元,占比高达90.5%,相较2019年大幅增加12.6个百分点。

(一)除舟山外,各地级市2020年GDP增速较2019年均有所下滑

从经济体量上来看,可以把浙江省11个地级市划分为三个梯队。第一梯队,杭州、宁波GDP规模明显高于其他地级市,2020年GDP分别为16106亿元和12409亿元,稳定位列全省前2位。第二梯队,温州、绍兴、嘉兴、台州、金华GDP规模为5000亿元左右-7000亿元,这五个地级市的增速也相差不大。第三梯队,湖州、衢州、丽水、舟山经济体量较小,2020年GDP均在3500亿元之下。

从GDP增速来看,受疫情冲击,除舟山外,2020年浙江省各地级市GDP增速较2019年均有一定下滑。其中,舟山GDP增速高达12%,实现逆势增长,主要由于下辖的岱山县2020年GDP同比增加58.1%。位于岱山县的浙石化一期项目于2019年12月底全面投产,成为支撑岱山县经济快速增长的最主要因素。从GDP增速变化来看,丽水、温州、湖州GDP增速较2019年下降幅度较大,分别下降了4.9、4.8、4.6个百分点。

(二)2020年各地级市城投债务率多有扩张

2020年杭州和宁波的一般公共预算收入,分别为2093亿元和1511亿元,与GDP排序一致,也是位列省内前二。2020年杭州市预算收入增速比较稳定,下滑幅度较小(-1.2%)。收入质量较高,税收占比高达95%,财政自给率(一般公共预算收入/一般公共预算支出,下同)进一步提高,为101%。在收入整体进一步增长的同时,其城投债务率(发债城投有息债务/一般公共预算收入,下同)为413%,上升26个百分点,上升幅度不算大。

宁波市2020年收入增速下滑略为明显,一般公共预算收入增速下滑3.5个百分点,政府性基金收入同比下降5.9%。不过收入质量略有提升,其税收占比维持在83%,财政自给率上升3.7个百分点。城投债务率也保持平稳,2020年为360%,小幅上升18个百分点。

位列GDP第二梯队的温州、绍兴、嘉兴、台州、金华,一般公共预算收入体量与GDP排序大体一致。其中2020年台州市一般公共预算收入大幅下降8.5%,而金华市预算收入稳步增长,超过了台州。此外,这五个地级市的城投债务率增加幅度均超过50个百分点,明显扩张。

温州市2020年预算收入增速为4%,较上年下滑幅度较小(-1.7%)。收入质量有所改善,税收占比为85%,上升2.8个百分点,财政自给率有较大提升,上升5.2个百分点。虽然财政实力稳步提升,但债务负担有所增加,2020年城投债务率为411%,上升62个百分点,不过其债务率仍处于全省中下游水平。

绍兴市2020年预算收入增速较低,仅为2.9%,较上年下滑2.5个百分点。不过收入质量尚可,2020年税收占比上升3个百分点至82%,财政自给率维持在81%的较高水平。城投债务率依旧保持较高水平,较2019年上升了165.6个百分点,迈入1000%的关口之上,债务负担较重。

嘉兴市2020年预算收入增速较高,为5.9%,较上年下滑3.2个百分点。收入质量较高,税收占比高达93%,财政自给率为84%,上升幅度较大(10%)。在预算收入整体进一步增长的同时,其城投债务率较上年上升85个百分点较高,达到542%。

台州市2020年收入下降幅度较为明显,预算收入增速为-8.5%,是全省唯一增速为负的地级市。受减税降费政策及疫情影响,台州市的主导产业汽车制造业、医药制造业、化学原料和化学制品制造业等税收收入均出现大幅下降。其中1-11月汽车制造业税收入库同比下降16.9%。尽管政府性基金收入绝对规模大幅下降(-30.2%),但从构成上来看,国有土地使用权出让收入增幅明显(9.7%)。2020年税收占比为84%,收入质量尚可,但财政自给率偏低,为57.3%。在财政收入下滑的同时,其城投债务率大幅上升92个百分点至413%。

金华市2020年预算收入增速较低,仅为2.9%,较上年下滑1.9个百分点。得益于土地出让形势较好,2020年政府性基金收入增幅较大(20.6%)。收入质量较好,税收占比达90%,但财政自给率偏低,为60%,较上年下降2个百分点。其城投债务率较上年上升75个百分点至523%。

湖州、衢州、丽水和舟山GDP位于第三梯队。湖州市2020年预算收入增速较高(6.5%),不过仍较2019年下滑3.6个百分点。财政自给率上升2个百分点,但还是处于69%的偏低水平。在预算收入增长的同时,其城投债务率上升更为明显,2020年上升118个百分点至1242.5%。

舟山市2020年政府性基金收入大幅下降(-53.1%),且预算收入增速较低,仅为2.8%,较上年下滑3.3个百分点。收入质量相对较差,税收占比仅为71%,财政自给率较低(51%)。不过好在其城投债务率上升幅度较小,较2019年仅上升24个百分点。

丽水市2020年一般公共预算收入位于全省倒数第二,预算收入增速下滑幅度较大(-4.7%)。收入质量相对较差,财政自给率为全省最低,仅为27.3%。其债务负担相对较轻,2020年城投债务率(236%)排名全省末位,较上年上升18个百分点,上升幅度较小。

衢州市2020年预算收入仅为140.9亿元,排名全省末位,且增速较2019年下滑4.2个百分点。收入质量相对较差,2020年税收占比为84%,财政自给率仅为30.7%。其债务负担相对较轻,2020年城投债务率(317%)虽较上年上升74个百分点,但仍处于全省下游水平。

(三)杭州出让金规模和楼面价均位列浙江省第一

从扣除城投后的出让金规模来看,杭州、宁波位列前二,2020年出让金规模均超过1600亿元,分别为2306、1612亿元,其城投拿地占比分别为1%、3%。温州、绍兴、金华、嘉兴也超过600亿元,其中绍兴、金华城投拿地占比较高,分别为12%、11%。丽水、衢州、舟山出让金规模较小,均不足300亿元。

从扣除城投后出让金同比增速来看,衢州、丽水远高于其他地级市,分别为85%、62%,其次为宁波、金华,也均超过25%。台州、舟山表现较差,增速均为负值,分别为-3%、-28%。

从楼面价来看,杭州最高,为31923元/平,明显高于其他地级市;温州次之,也超过20000元/平。衢州、湖州楼面价排全省末两位,均不足10000元/平,分别为9647、6621元/平。

2

浙江上市公司梳理及未来产业发展规划

(一)浙江省上市公司数量位居全国第二

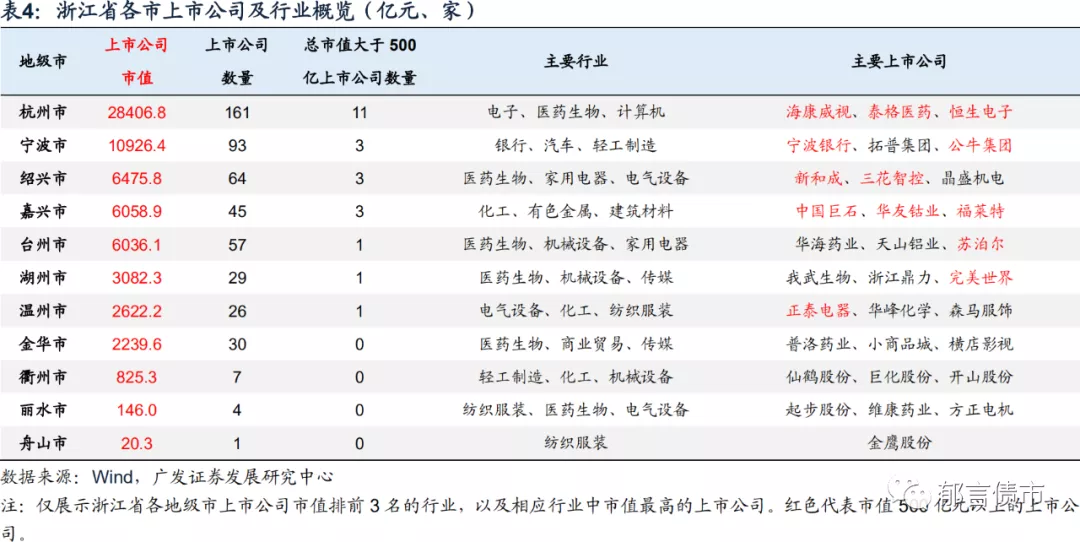

浙江省上市公司数量较多,位居全国第二。截至2020年底,浙江省A股上市公司517家,位居全国第二,总市值达66839.6亿元,排全国第4。其中包含23家市值500亿元以上、6家市值1000亿元以上的上市公司。整体来看,浙江上市公司主要集中在医药生物、电子、化工、电气设备和机械设备行业,合计总市值占全省上市公司总市值的49.8%。

分地级市来看,上市公司的数量分布也分为三个梯队。杭州、宁波上市公司数量最多,总市值排前列。杭州共有161家A股上市公司,总市值达28406.8亿元,上市公司家数和总市值均排全省第1。其中,海康威视市值4532.5亿元,是浙江省总市值最大的上市公司。宁波上市公司数量排名第二,总市值超过10000亿元,代表性上市公司有宁波银行、公牛集团等。

绍兴、嘉兴、台州位于第二梯队,上市公司总市值介于6000-6500亿元。绍兴上市公司主要集中在医药生物、家用电器和电气设备,合计总市值占全市上市公司总市值的50.4%。嘉兴上市公司集中度较高,总市值前3大行业合计占比67.1%。而台州的上市公司单家规模相对较小,总市值在500亿元以上的公司仅有1家,苏泊尔。

湖州、温州和金华的上市公司家数都在30个左右,不过由于单家市值较小,总市值相对较低。衢州、丽水、舟山上市公司数量在10家以内,规模均比较小,单家总市值均不超过500亿元。其上市公司行业主要集中在纺织服装、轻工制造等行业。

(二)未来推进四大都市区建设

根据2020年11月,浙江省“十四五”规划,未来浙江省将努力打造绿色石化、数字安防、汽车、现代纺织等4个世界级先进制造业集群,培育软件与集成电路、高端装备、生物医药、节能环保、新能源、新材料等15个优势制造业集群。

目前,浙江省着力以大湾区大花园大通道大都市区“四大建设”为主平台优化省域空间布局,大力推进杭州、宁波、温州、金义四大都市区建设。其中杭州都市区包括杭州市域、湖州市域、绍兴市域、嘉兴市域,宁波都市区包括宁波市域、舟山市域、台州市域,温州都市区包括温州市域和丽水市青田县,金义都市区包括金华市域和丽水市缙云县。此外,大花园建设的范围为浙江全省,核心区是衢州、丽水2市。

从具体规划来看,杭州都市区以数字经济为特色,重点打造杭州城西科创大走廊、钱塘江金融港湾、沿湾智造大走廊等功能平台。宁波都市区建设以开放创新为特色的国际港口名城,对标国际打造一流营商环境,同时打造绿色石化、汽车制造等万亩千亿产业大平台。温州都市区建设以国际时尚智造为特色的中国民营经济之都,推动数字经济、智能装备、生命健康、新能源智能网联汽车、新材料等五大战略新兴产业发展,打造智能电气产业集群和时尚智造产业集群。金义都市区则定位为以丝路开放为特色的世界“小商品之都”、国际影视文化之都、创新智造基地、和美宜居福地。

3

浙江城投债概览和平台梳理

(一)浙江省城投平台以区县级为主,2020年首次发债城投数量较多

截至2021年3月12日,浙江省城投平台存量债余额为12605亿元,涉及发行人340个。从发行人主体评级来看,以AA+和AA级为主。AAA级平台24个,占比7.1%;AA+和AA级平台分别为116个、178个,合计占比86.5%。

从行政级别来看,浙江省城投平台以区县级为主。浙江省城投平台中省级平台2个、市级平台42个,合计占比仅为12.9%;区县级平台224个,占比高达65.9%;园区级平台72个,其中包含国家级园区平台39个、省级园区平台17个。

从债券类型来看,浙江省存量城投债中私募公司债占比最高,为47.2%。中票次之,为17.1%;PPN、企业债占比分别为13.8%、12.6%,其余债券类型占比较低。分评级来看,资质越弱的平台越倾向于发行私募债,其中主体评级为AA及以下的存量债中,私募债占比高达76.7%;而主体评级为AAA的存量债中,仅35%为私募债。

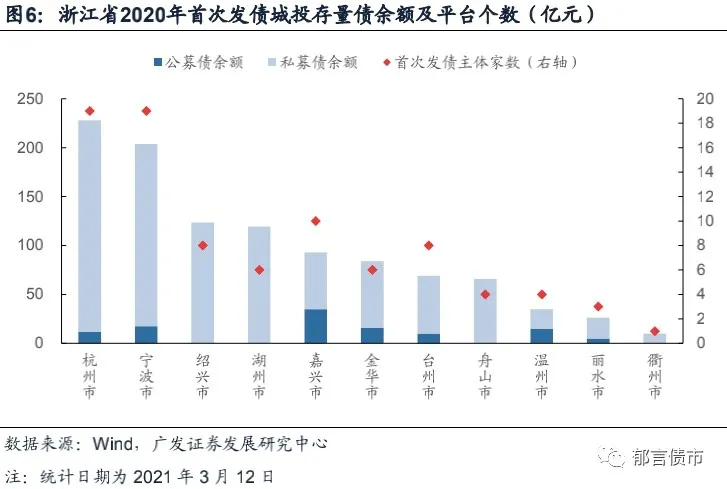

浙江2020年首次发债城投数量排全国各省第一,为88家。其中,杭州和宁波首次发债城投最多,均为19家;嘉兴次之,有10家;丽水和衢州较少,分别仅有3家和1家,其余地级市分布在4-8家之间。从首次发债城投存量债余额来看,浙江存量债余额为1057.5亿元,排全国各省第一,私募债占比较高,达89.6%。其中,杭州首次发债城投存量债余额为227亿元,在各地级市最高,私募债占比达94.7%;其次是宁波,为204亿元,私募债占比91.4%;绍兴、湖州也较高,均在100亿元以上,且私募债占比为100%。而衢州市余额最低,仅为10亿元,2020年首次发债城投均为私募发行。

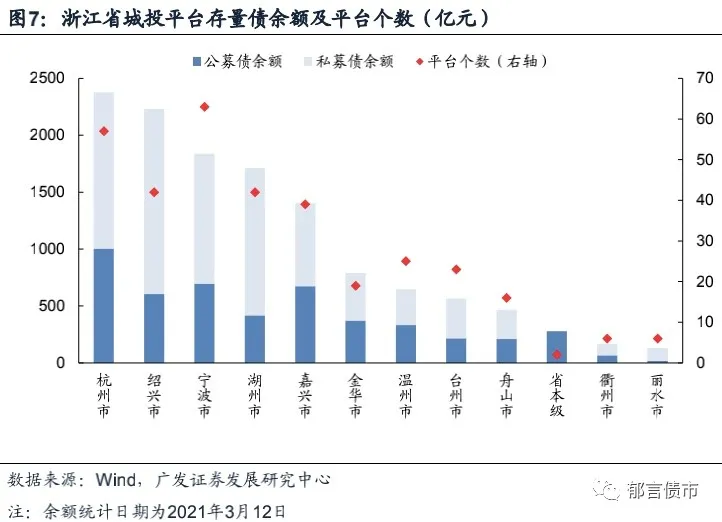

分地区来看,省本级城投存量债余额较小,仅为279亿元。各地级市中,杭州最大,为2376亿元;其次是绍兴,也在2000亿元以上,为2232亿元;宁波、湖州、嘉兴城投存量债在1400-1900亿元;金华、温州、台州、舟山、衢州、丽水城投存量债低于1000亿元,其中丽水市存量债余额最低,为130亿元。

从城投平台个数来看,省本级平台有2个。地级市中,宁波位列第一,有63个;其次是杭州,有57个;绍兴、湖州、嘉兴、温州、台州、金华、舟山分别有42个、42个、39个、25个、23个、19个、16个;衢州、丽水城投平台低于10个。

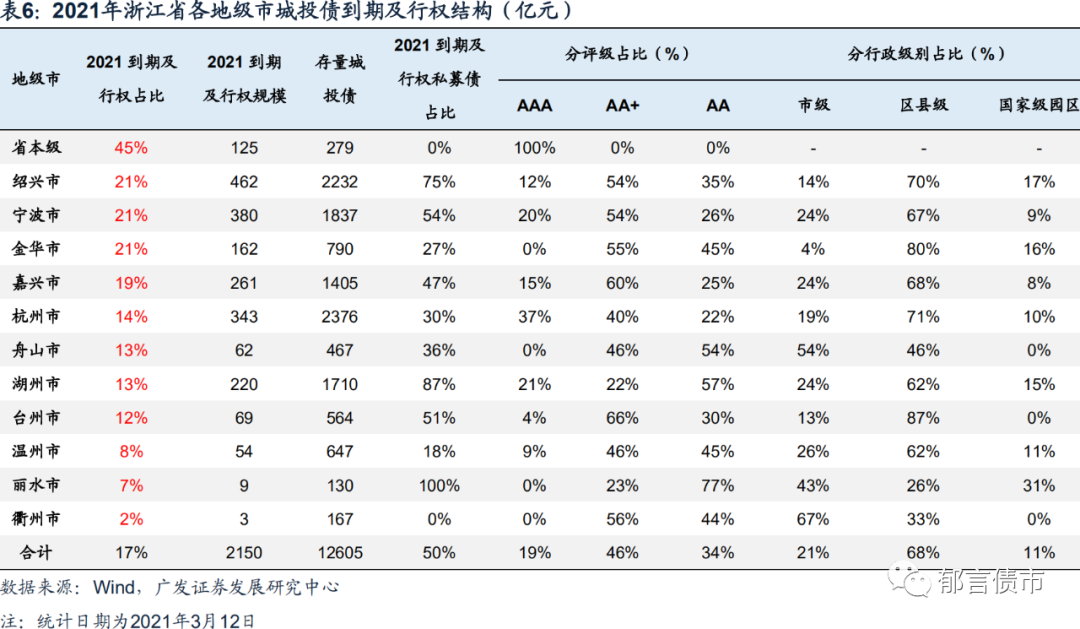

(二)2021年4月、8月、11月是浙江省城投债到期及行权高峰

从浙江省城投债到期及行权来看,2021、2022、2023年到期及行权规模较大,分别为2150亿元、3054亿元、4500亿元,分别占存续债总量的17.1%、24.2%、35.7%。此外,2021-2024年到期及行权的城投债中私募发行占比较高,其中2022、2023年占比分别为73.3%、76.1%。

从2021年浙江省城投债月度到期及行权情况来看,4月、8月、11月是城投债到期及行权高峰,规模分别为350.3亿元、301.1亿元和279.1亿元,占全年比例分别为16.3%、14%、13%,3月、9月单月占比也超过10%。其中,11月到期及行权的城投债中,私募发行占比相对较高,为66.1%。

分地区来看,2021年浙江省本级城投债到期及行权压力较大,占其存续城投债比例达45%,不过均为AAA级,借新还旧较为顺畅。宁波、绍兴、金华2021年到期及行权压力也相对较大,占比均在20%以上,嘉兴占比接近20%。其中,绍兴私募发行城投债到期及行权规模及占比均较大;金华AA级到期及行权占比偏高,为45%。湖州和台州短期偿债压力尚可,但私募发行城投债到期及行权占比均在50%以上,其中湖州占比达87%。而温州、丽水、衢州到期及行权占比均在10%以下,短期偿债压力相对较小。

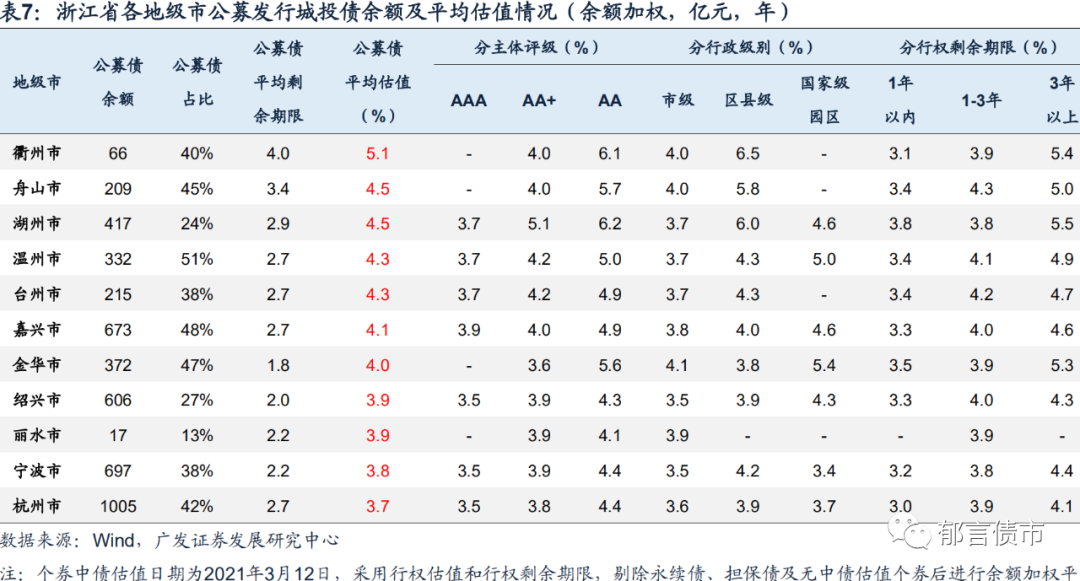

(三)湖州、舟山城投债估值较高

浙江私募发行城投债占比整体较高,除温州市外,各市均在50%以上。具体来看,丽水市私募债占比为87%,位列浙江省第一,湖州市、绍兴市也超过70%,分别为76%、73%。宁波、台州、衢州、杭州、舟山、金华、嘉兴私募债占比介于50%-65%。温州市私募债占比相对较低,为49%。

从公募发行城投债余额及中债估值来看,衢州、舟山、湖州平均估值相对较高,均在4.5%以上,其中衢州存量公募债行权剩余期限均在3年以上,平均估值排第一,为5.1%。湖州、舟山债务负担较重,2020年城投债务率在全省排前三,均在700%以上。嘉兴、绍兴、丽水、金华平均估值处于中游,介于3.9%-4.1%。而宁波、杭州平均估值相对较低,均介于3.7%-3.8%,其财政实力较强,2020年一般公共预算收入均超过1500亿元。

从私募发行城投债余额及中债估值来看,湖州、温州平均估值较高,均超过5%。其中温州市经济财政实力相对较强,2020年城投债务率也位于全省中下游,但由于其私募债多为区县级平台发行、且平均剩余期限较长导致平均估值偏高。金华、舟山、丽水、衢州、台州、宁波平均估值处于中游,介于4.5%-4.9%。而嘉兴、绍兴、杭州平均估值较低,均在4.0%左右。其中嘉兴、绍兴经济财政实力均排浙江前5,且私募债平均剩余期限较短(1.6年),因而平均估值较低。

(四)浙江省主要城投平台梳理

浙江省发债城投平台数量较多,结合各地级市城投债估值水平及其可挖掘空间,本文重点选取了绍兴、湖州、嘉兴、温州、台州5个地级市,分别从产业结构、财政收入及债务、平台概况等方面进行详细分析。

1. 绍兴

绍兴市位于浙江省中北部、杭州湾南岸。全市下辖越城区、柯桥区、上虞区3个区,诸暨市、嵊州市2个县级市,以及新昌县1个县。绍兴市是国务院批复确定的中国具有江南水乡特色的文化和生态旅游城市,也是环杭州湾大湾区核心城市、杭州都市圈副中心城市。

产业结构方面,2020年,绍兴市三次产业结构由2019年的3.6 : 47.9 : 48.5调整为3.6 : 45.2 : 51.2,第三产业占比较上年提高2.7个百分点。2020年12月,绍兴市“十四五”规划出台,提出以数字化引领现代产业体系建设,打造全国集成电路、生物医药产业高地,以及现代纺织、绿色化工世界级制造业集群。

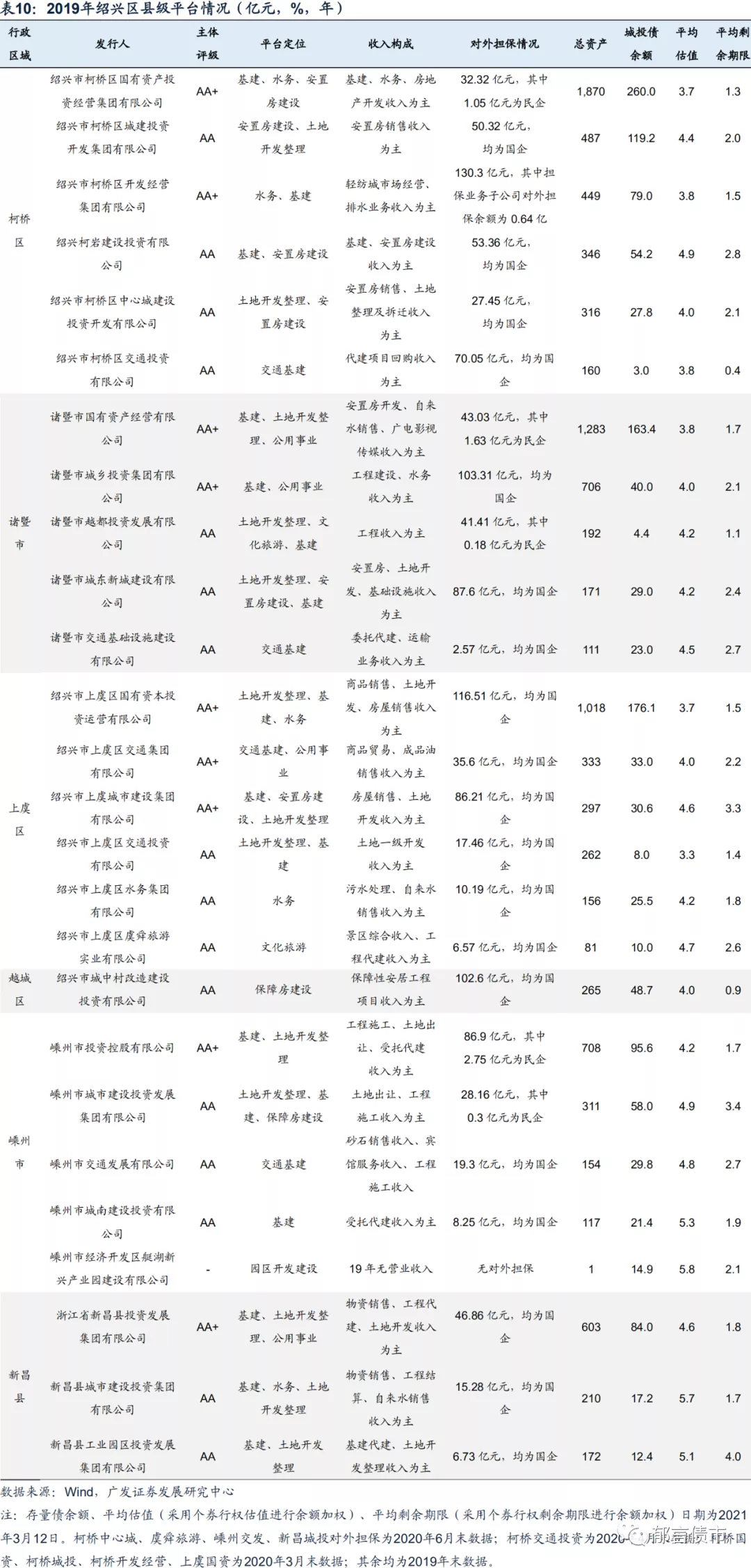

财政收入方面,柯桥区2020年一般公共预算收入较高,嵊州市、新昌县相对较低。柯桥区一般公共预算收入较高,为137.2亿元。上虞区、诸暨市、越城区一般公共预算收入在50-100亿元。嵊州市、新昌县一般公共预算收入相对较低,均在50亿元以下。城投债务率方面,除越城区外,绍兴市各区县债务负担均较重。其中嵊州市城投债务率为1056%,诸暨市为835%。越城区债务负担较轻,城投债务率为174.5%,主要是因为其发债城投只有1家。

从城投债余额看,柯桥区、绍兴市本级城投债余额较高,均超过550亿元,分别为582.8亿元、555.8亿元。越城区城投债余额较低,仅为48.7亿元。从2021年到期压力看,柯桥区、绍兴市本级2021年到期及行权城投债规模较大,分别为157.6亿元、131.1亿元。越城区2021年到期及行权城投债占比较高,达56.1%,但规模较小,为27.3亿元。新昌县2021年到期压力较小,规模为6.4亿元,占比4.9%。

平台概况方面,绍兴市共有42个平台,其中市级平台4个,区县级平台26个,国家级园区平台6个,省级园区平台4个,普通园区平台2个。4个市级平台分别为绍兴市交通投资集团有限公司(“绍兴交投”)、绍兴市城市建设投资集团有限公司(“绍兴城投”)、绍兴市公用事业集团有限公司(“绍兴公用事业”)和绍兴市文化旅游集团有限公司(“绍兴市旅游集团”)。其中绍兴交投和绍兴城投均为AAA评级,信用资质较好,平均估值均为3.5%。绍兴公用事业和绍兴市旅游集团为AA+评级,平均估值分别在3.8%、4.5%。

区县级层面,柯桥区、上虞区各有6个平台,诸暨市、嵊州市各有5个平台,新昌县有3个平台,越城区有1个平台。

绍兴市柯桥区国有资产投资经营集团有限公司(“柯桥国资”)是柯桥区最大的平台,区域内其余5家发债平台都是其子公司,持续获得政府资产划转。总资产规模由2019年的1870亿增长到2020年9月的2109亿。柯桥国资及其子公司承担了柯桥区的基建、安置房建设和公用事业等业务。年内债券到期压力较大,目前公司存量债规模为260亿,2021年到期债券规模达91.7亿,占存量债比例为35.3%。

柯桥国资的子公司绍兴市柯桥区开发经营集团有限公司(“柯桥开发”)是中国轻纺城市场的开发运营主体,也承担了柯桥区内部分公用事业、交通基建等业务。中国轻纺城市场是亚洲最大的轻纺专业市场,纺织城市场中90%以上的商业铺位也均由公司控制,商铺出租可以带来稳定的现金流。柯桥开发的子公司绍兴市柯桥区交通投资有限公司是柯桥区重要的交通基建投融资及建设主体,2019年营业收入主要来自车辆通行费收入。目前仅发行过一只企业债“14绍交投债”,剩余期限为0.4年,估值为3.8%。

诸暨市国有资产经营有限公司(“诸暨国资”)是诸暨市最大的平台,拥有4家发债子平台。2020年9月总资产规模超过1500亿,较2019年末增加了278亿。诸暨国资及其下属子公司主要负责基建、土地开发整理、公用事业等业务。诸暨国资的子公司诸暨市城乡投资集团有限公司承担了诸暨市的土地开发整理、基础设施代建、公用事业等业务。存续债中仅有2只私募公司债,行权剩余期限在2年左右,行权估值均在4.0%左右。

绍兴市上虞区国有资本投资运营有限公司是上虞区最大的平台,其子公司绍兴市上虞城市建设集团有限公司承担上虞区土地开发、保障房建设、基建等业务。2019年公司获得绍兴大通控股集团有限公司51%股权划转,大通控股旗下大通商城的业绩位居浙江省县市级百货商场之首,商品销售收入成为公司重要营收来源,2019年营收占比为33.8%。

绍兴市城中村改造建设投资有限公司(“绍兴城中村改造”)为越城区唯一的发债平台,主要负责越城区保障房建设业务。绍兴城中村改造存量债以私募债为主,私募债占比达95.9%。存量债平均估值在4.0%的水平。

嵊州市投资控股有限公司(“嵊州投控”)是嵊州市最大的平台,经过2019年市管国有企业整合,嵊州投控成为全市国有企业的母公司,公司及下属子公司主要负责嵊州市的基础设施建设、土地开发整理、保障房建设、供排水等业务。存量债平均估值在4.2%的水平。

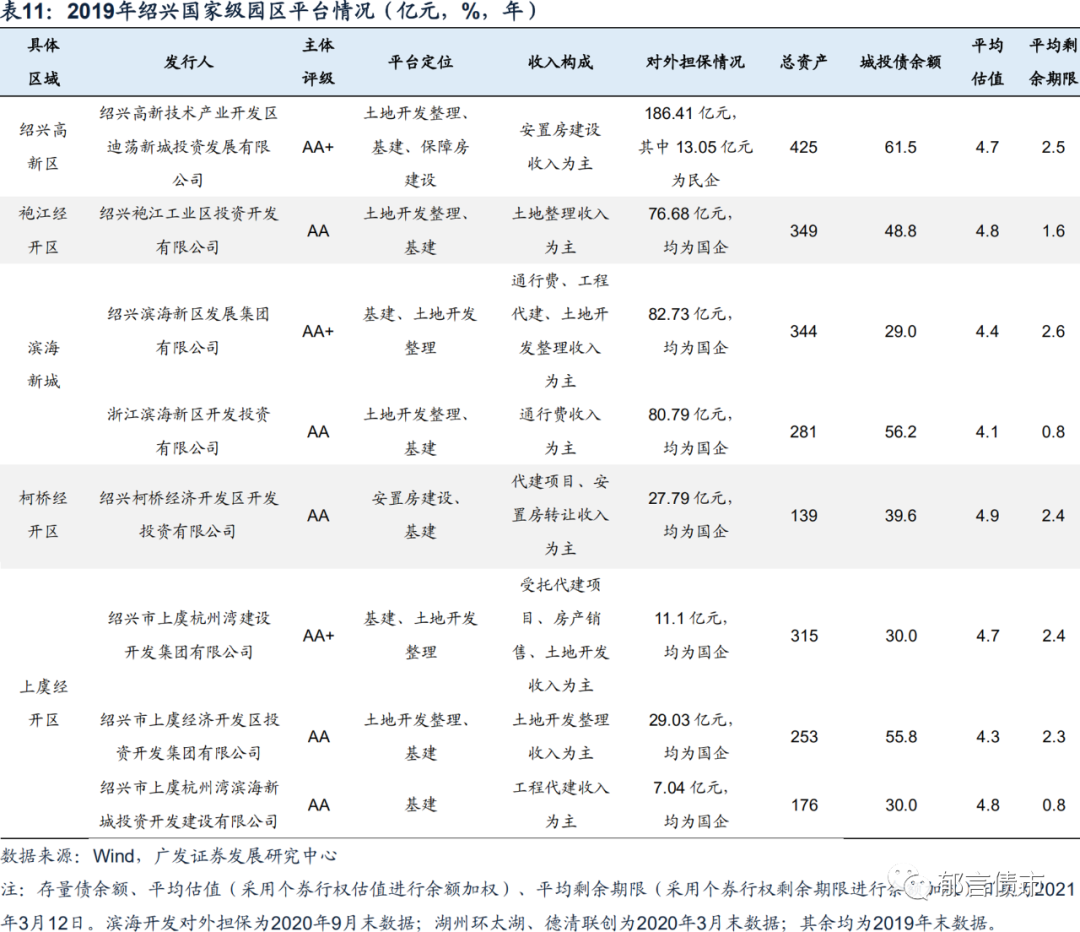

国家级园区层面,绍兴市共有4个国家级园区,共计8个平台,其中绍兴市有4个,上虞区有3个,柯桥区有1个。4个国家级园区分别是绍兴高新技术产业开发区、绍兴袍江经济技术开发区、绍兴柯桥经济技术开发区和杭州湾上虞经济技术开发区。

绍兴滨海新区于2019年11月25日设立,由绍兴滨海新城江滨区、绍兴袍江经济技术开发区、绍兴高新技术产业开发区和镜湖新区片区构成,其中绍兴袍江经济技术开发区、绍兴高新技术产业开发区均为国家级园区。滨海新区拥有两个城投发债平台,分别是浙江滨海新区开发投资有限公司(“滨海新城开发”)和绍兴滨海新区发展集团有限公司(“滨海集团”)。其中滨海新城开发是滨海集团的子公司,主要承担滨海新城江滨区的土地开发整理和基建业务,其存续债包括2只中票、3只超短融、1只企业债和2只PPN。年内债券到期压力较大,目前公司存量债规模为56.2亿,2021年到期债券规模达42亿,占存量债比例为74.7%。截至2019年末,公司有息债务中非标债务占比较高,为34%。

绍兴高新技术产业开发区迪荡新城投资发展有限公司主要负责绍兴高新区的土地开发整理、基建和保障房建设业务。截至2019年末,公司有息债务结构中非标债务占比较高,为43.5%。目前其存续债包括2只中票、2只PPN和2只私募公司债,平均估值为4.7%,平均剩余期限为2.5年。

绍兴袍江工业区投资开发有限公司是绍兴袍江经济技术开发区唯一的基础设施建设运营和土地一级开发主体,具有一定区域垄断优势。存续债包括5只私募公司债、2只中票、2只PPN和1只企业债,平均估值为4.8%,平均剩余期限为1.6年。

绍兴柯桥经济开发区开发投资有限公司主要从事绍兴柯桥经济开发区内的安置房建设、基建等业务。公司持续获得当地政府支持,2019年无偿获得绍兴市柯桥区滨海城市建设开发投资有限公司的49%股权,资本公积增加19.6亿元。2019年末对外担保规模较大,为27.8亿元,占同期净资产的52.1%,但均为国企。现存3只私募公司债、3只PPN和1只企业债,平均估值4.9%,平均剩余期限为2.4年。

2. 湖州

湖州市位于浙江省北部,为长江三角洲中心区27城之一。全市下辖吴兴、南浔2个区,德清、长兴、安吉3个县。湖州市是全国首个地市级生态文明先行示范区、中国美丽乡村的发源地,也具有优越的区位条件,是沪、杭、宁三大城市的共同腹地、G60科创走廊中心城市。

产业结构方面,2020年,湖州市三次产业结构由2019年的4.3 : 51.1 : 44.6调整为4.4 : 49.6 : 46.0,第三产业占比较上年提高1.4个百分点。湖州市目前已形成新能源汽车及关键零部件、绿色家居、休闲旅游等千亿级产业,以及金属新材、现代纺织、高端装备、数字经济核心产业等500亿级产业集群。

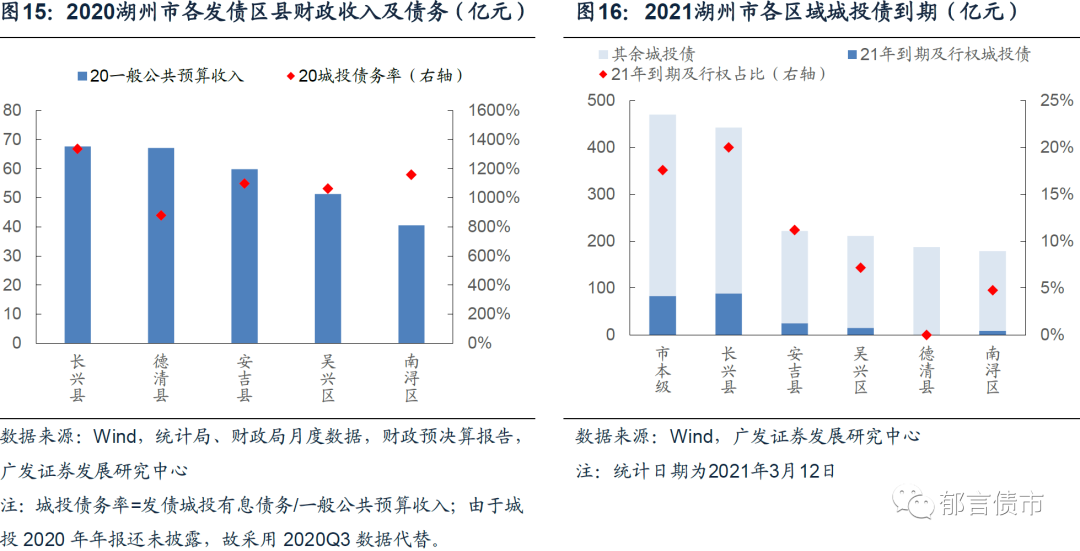

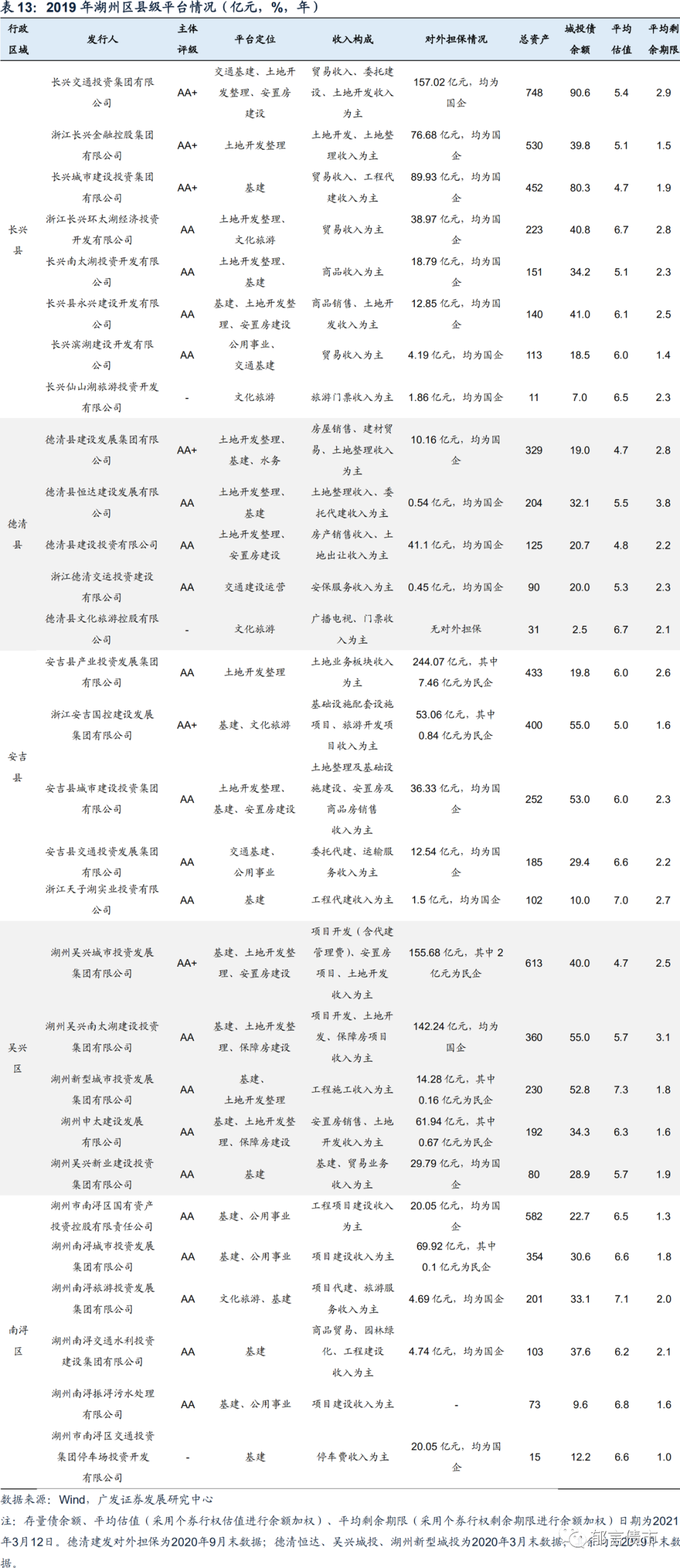

财政收入方面,长兴县、德清县2020年一般公共预算收入相对较高,南浔区相对较低。长兴县、德清县一般公共预算收入较高,分别为67.6亿元、67.1亿元,此外,安吉县也超过50亿元。吴兴区、南浔区一般公共预算收入相对较低,均在50亿元以下。城投债务率方面,湖州下辖各区县债务负担整体较重。其中长兴县、南浔区、安吉县、吴兴区城投债务率均超过1000%,其中长兴县最高,为1335.9%。德清县城投债务率相对较低,为879.5%。

从城投债余额看,湖州市本级、长兴县城投债余额较高,均超过400亿元,分别为469.7亿元、442.4亿元。南浔区、德清县均不足200亿元。从2021年到期压力看,长兴县、湖州市本级2021年到期及行权城投债规模较大,分别为88.5亿元、82.6亿元。长兴县2021年到期及行权城投债占比相对较高,为20%。德清县无2021年到期及行权债券,南浔区到期及行权压力也较小,规模仅为8.5亿元,占比为4.8%。

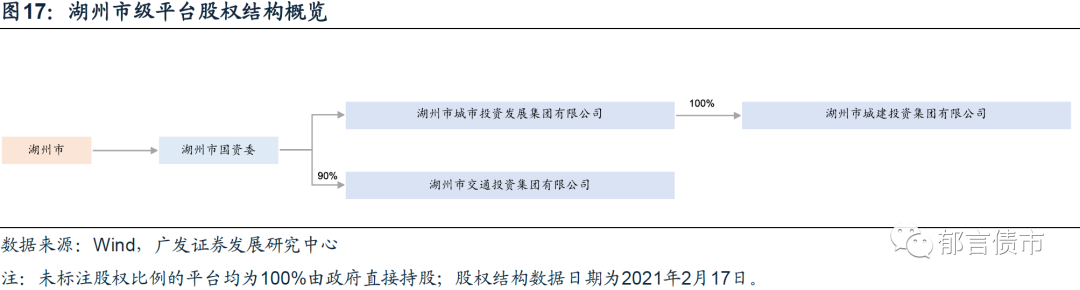

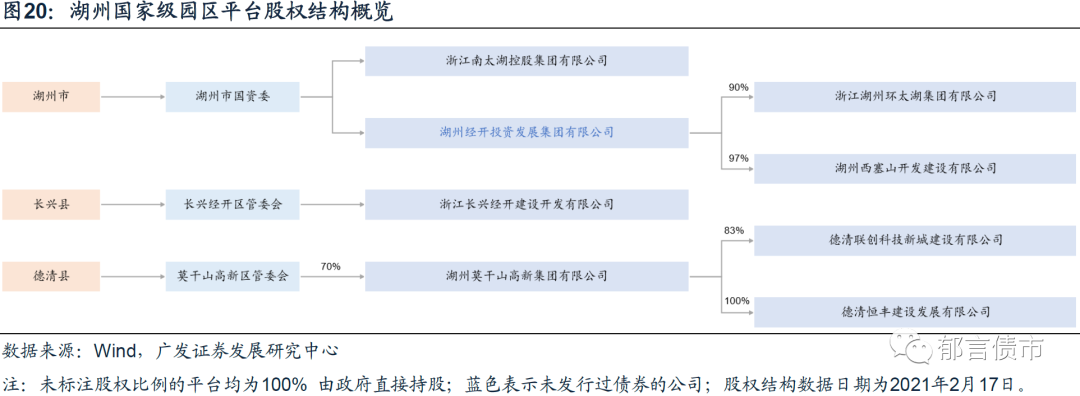

平台概况方面,湖州市共有42个平台,其中市级平台3个,区县级平台29个,国家级园区平台7个,省级园区平台2个,普通园区平台1个。3个市级平台分别为湖州市城市投资发展集团有限公司(“湖州城投集团”)、湖州市交通投资集团有限公司(“湖州交投”)和湖州市城建投资集团有限公司(“城建投资”)。其中湖州城投集团和湖州交投主体评级均为AAA,平均估值在3.6%和3.8%的较低水平。城建投资是湖州城投集团的子公司,主要负责市内的基建、保障房建设等业务。存量债有1只企业债和2只PPN。

区县级层面,长兴县有8个平台,南浔区有6个平台,德清县、安吉县和吴兴区各有5个平台。区县级平台私募债占比整体较高,其中有16家平台私募债占比100%。此外,长兴县的城投间互相担保较为普遍。担保圈中共包含6家城投平台,其中长兴交通投资集团有限公司(“长兴交投”)对区域内平台担保规模最大,达到97.3亿元。

长兴交投目前为长兴县规模最大的发债平台,主要负责长兴县交通基建、土地开发整理、安置房建设等业务。公司获得政府在资产注入和财政补贴方面的大力支持,2017-2019年,政府注入资产共增加了资本公积55.5亿元,政府财政补贴分别为10.8、12.1和11.2亿元;2020年,子公司长兴文化旅游发展集团有限公司无偿获得农丰源股份有限公司69.85%股权、数项景区资产和长兴城投下属3家公司股权划转。长兴交投总资产从2019年底的747.8亿元,增加至2020年6月底的806.2亿元。截至2019年末,公司有息债务结构中非标债务占比较高,为30%。存量债包括7只私募公司债、1只公募公司债、3只企业债,平均估值较高,为5.4%,私募债占比达66%。

国家级园区层面,湖州市共有7个国家级园区平台,湖州莫干山高新区有3个,湖州经济技术开发区有2个,长兴经济技术开发区和湖州太湖旅游度假区各有1个。各平台私募债占比普遍偏高,除浙江湖州环太湖集团有限公司外,私募债占比均在78%以上。

湖州莫干山高新集团有限公司为莫干山高新区的主平台,在湖州国家级平台中规模最大,主要负责莫干山高新区土地开发整理业务。公司得到高新区管委会和相关各方在资金注入、股权划转、债务置换和政府补助方面的有力支持,2018-2019年公司及其子公司共获得债务置换资金15.92亿元。2019年底至2020年9月底,公司总资产从473亿元增加至573亿元。公司存量债中包括4只私募公司债、1只中票、1只PPN,行权剩余期限在2.3-2.9年左右,行权估值在4.5%-4.8%左右。

浙江长兴经开建设开发有限公司主要负责长兴经开区的土地开发整理、基建业务。截至2019年末,公司有息债务中非标债务占比较高,为47%。2021年到期及行权债券总额16.5亿元,占比42%,有一定短期偿债压力。境内债均为私募公司债和PPN,平均估值处于5.9%的较高水平。

3. 嘉兴

嘉兴市位于浙江省东北部,长三角杭嘉湖平原腹地。全市下辖南湖区、秀洲区2个区,海宁市、平湖市、桐乡市3个县级市,以及嘉善县、海盐县2个县。嘉兴是长三角城市群、浙江大湾区的核心城市,也是国务院批复确定的中国具有江南水乡特色的旅游城市。

产业结构方面,2020年,嘉兴市三次产业结构由2019年的2.2 : 53.9 : 43.9调整为2.3 : 51.9 : 45.8,第三产业占比较上年提高1.9个百分点。目前,嘉兴市大力培育“五大”先进制造业产业集群,包括现代纺织、新能源、新材料、汽车制造、智能家居。

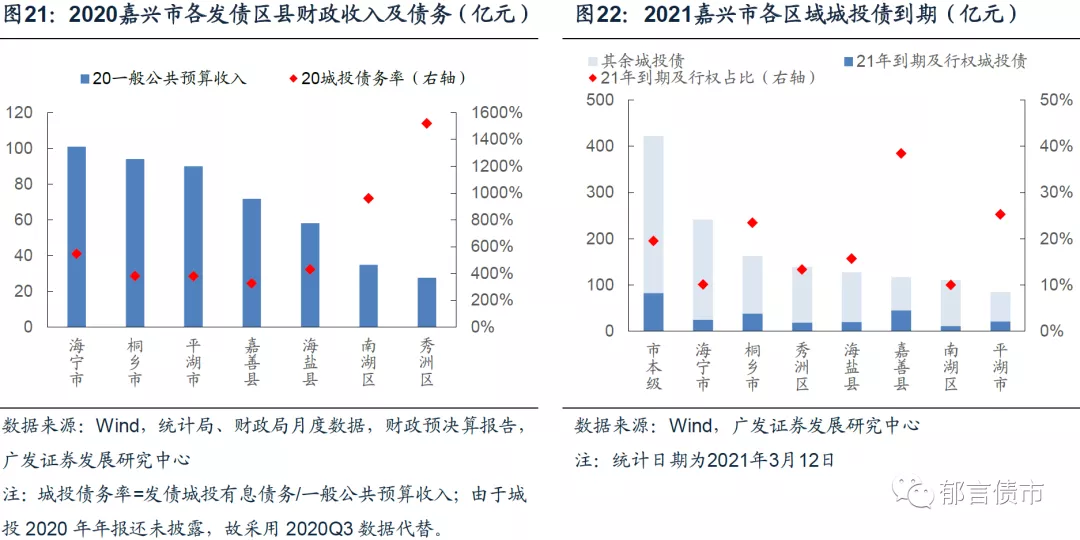

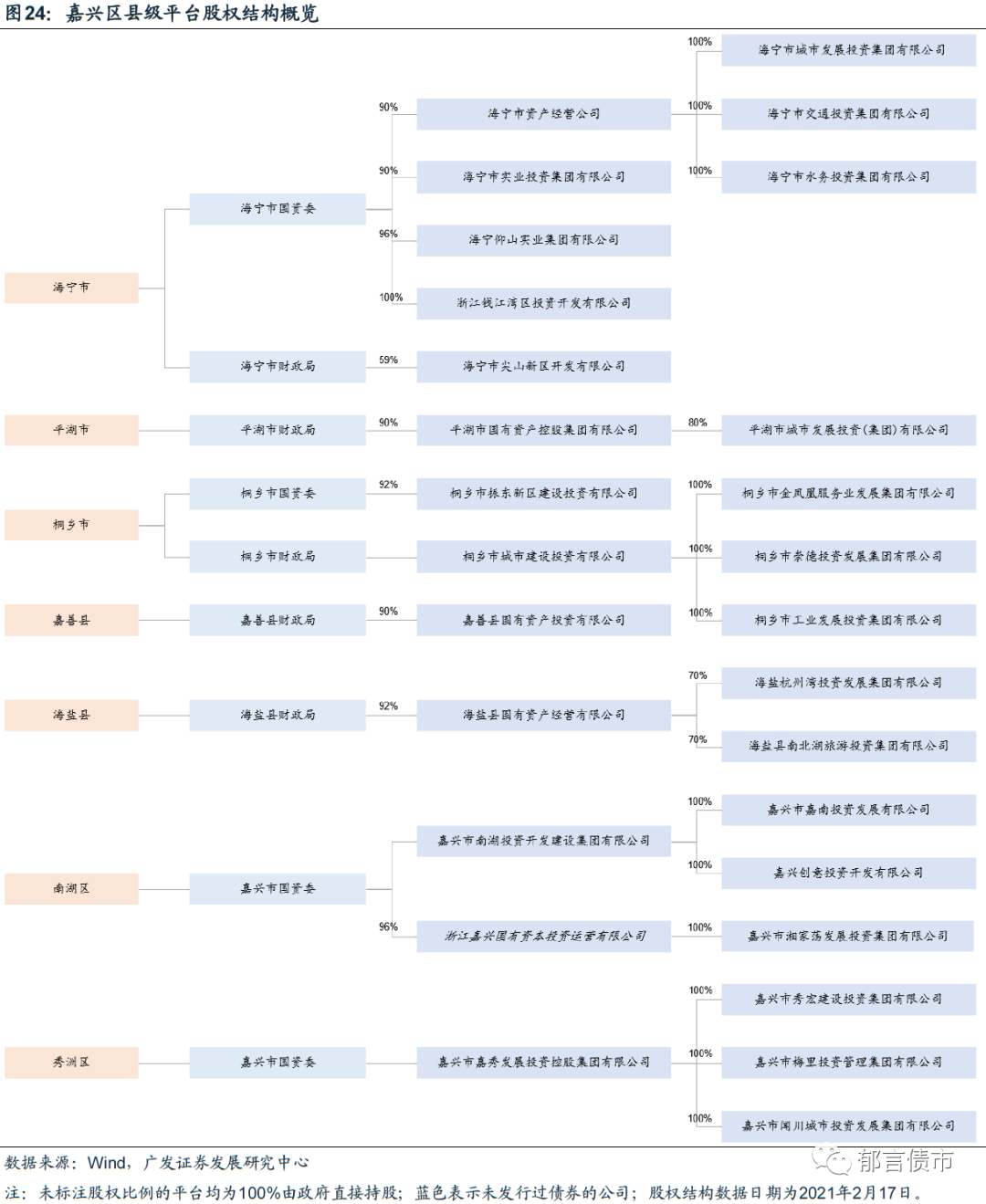

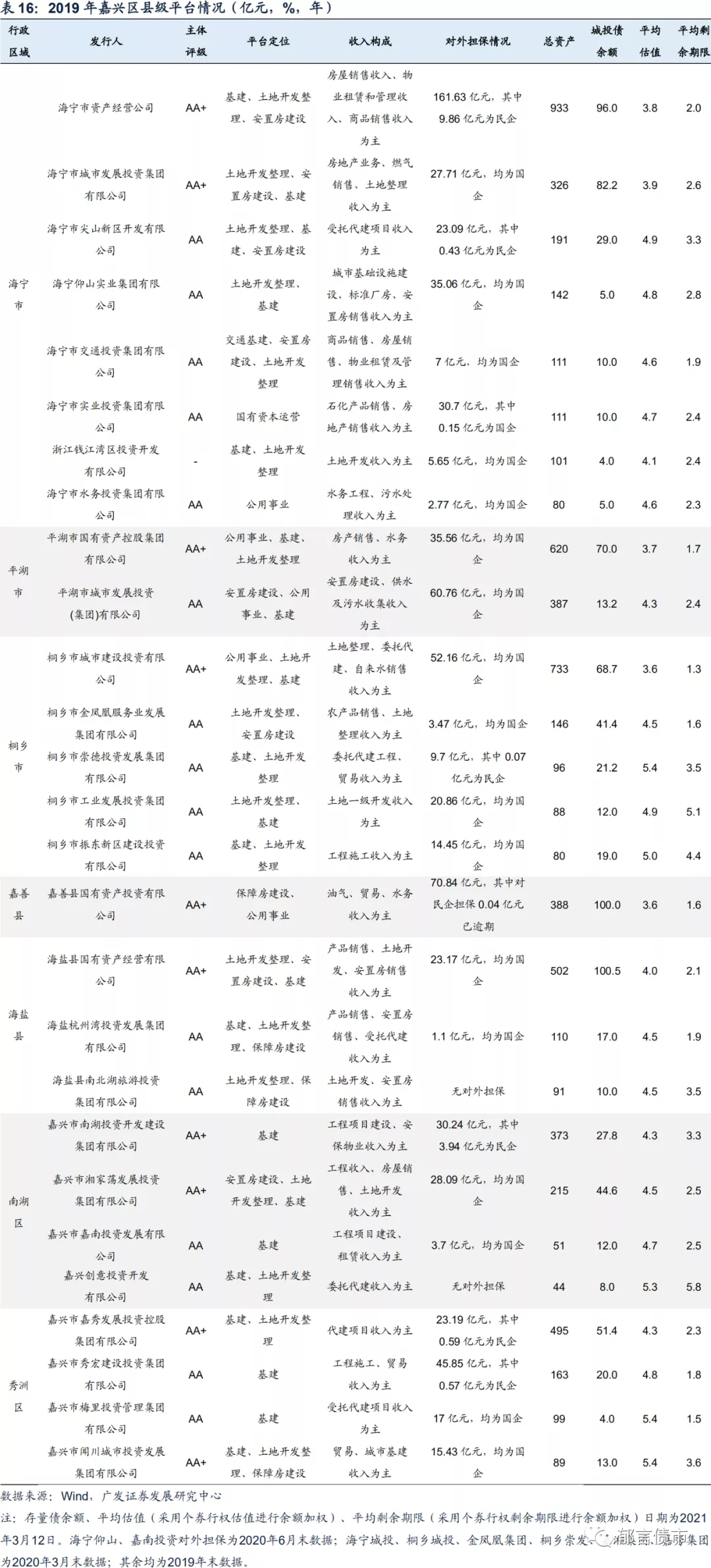

财政收入方面,海宁市、桐乡市、平湖市2020年一般公共预算收入相对较高,南湖区、秀洲区相对较低。海宁市、桐乡市、平湖市一般公共预算收入分别为100.9亿元、94亿元、90亿元。嘉善县、海盐县一般公共预算收入在50-80亿元。南湖区、秀洲区一般公共预算收入明显低于其他区县,分别为34.7亿元、27.5亿元。城投债务率方面,秀洲区、南湖区债务负担较重,城投债务率明显高于其他区县,分别为1519.8%、960.1%;海宁市也超过500%。其余区县城投债务率均位于300%-450%,其中嘉善县最低,为326.1%。

从城投债余额看,嘉兴市本级城投债余额明显高于各区县,达422.6亿元。平湖市城投债余额不足100亿元,为84.6亿元。从2021年到期压力看,嘉兴市本级2021年到期及行权城投债规模较大,为82.6亿元;嘉善县次之,为45亿元。与此同时,嘉善县2021年到期及行权城投债占比较高,为38.5%。海宁市、南湖区、秀洲区2021年到期压力较小,占比在15%以下。

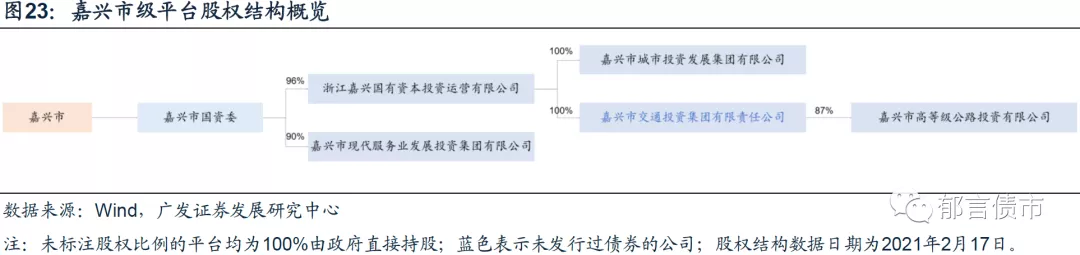

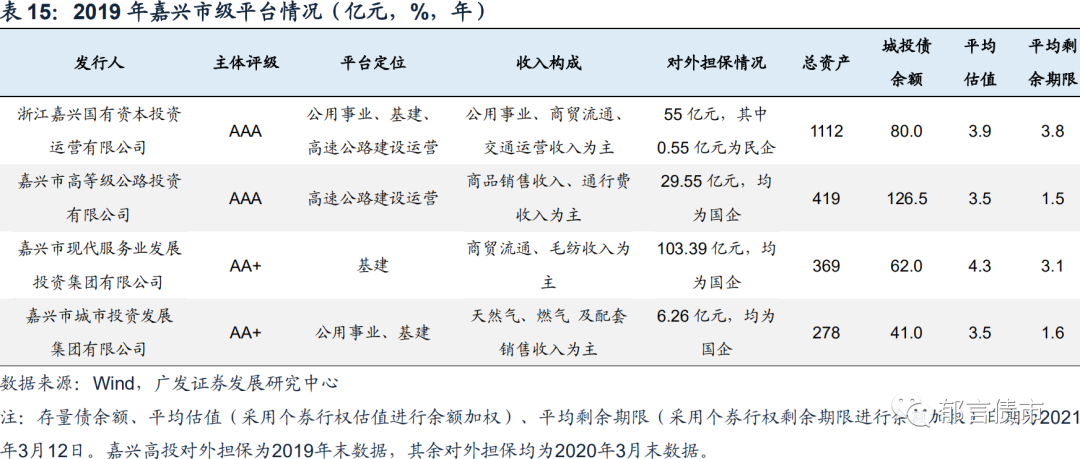

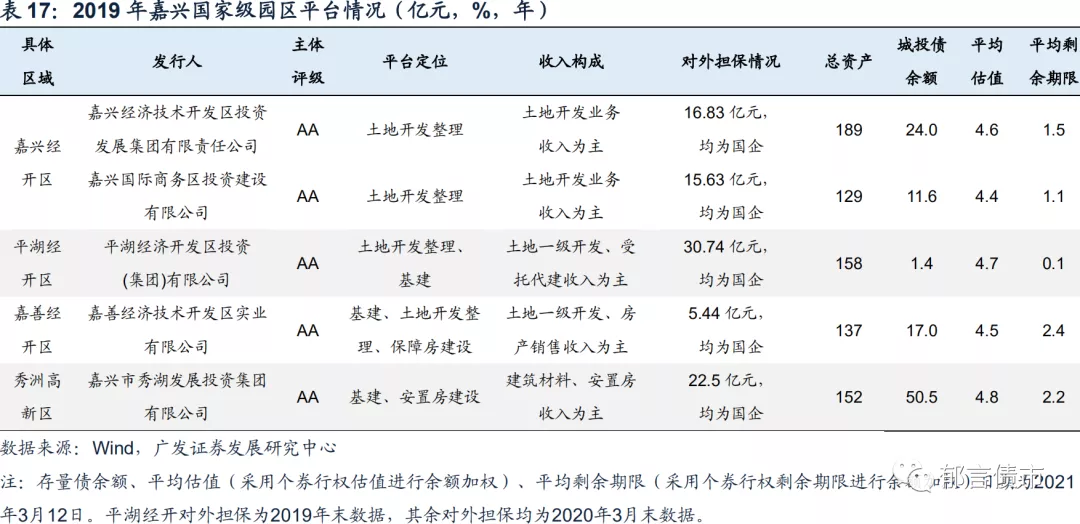

平台概况方面,嘉兴市共有39个平台,其中市级平台4个,区县级平台27个,国家级园区平台5个,普通园区平台3个。4个市级平台分别为浙江嘉兴国有资本投资运营有限公司(“嘉兴国投”)、嘉兴市高等级公路投资有限公司(“嘉兴高投”)、嘉兴市现代服务业发展投资集团有限公司(“嘉服集团”)和嘉兴市城市投资发展集团有限公司(“嘉兴城投”),其中嘉兴城投是嘉兴国投的子公司,嘉兴高投是嘉兴国投的孙公司。嘉兴国投和嘉兴高投为AAA评级,信用资质较好,平均估值偏低,分别为3.9%、3.5%。

嘉兴国投是嘉兴市最大的平台,于2018年12月完成国资整合,获得嘉兴市交通投资集团有限责任公司等股权划转,2020年9月末总资产超过1280亿元,目前下属子公司中包括区域内2家发债平台。嘉兴国投及其子公司主要从事公用事业、基建、高速公路建设运营等业务。

区县级层面,海宁市有8个平台,桐乡市有5个平台,南湖区和秀洲区各有4个平台,海盐县有3个平台,平湖市有2个平台,嘉善县有1个平台。

海宁市资产经营公司(“海宁国资”)是海宁市最大的平台,整合了区域内3家发债平台,2020年9月末总资产超过1000亿元。海宁国资主要从事海宁市基建、土地开发整理和安置房建设等业务,同时拥有海宁中国皮革城股份有限公司和浙江钱江生物化学股份有限公司2家上市子公司,业务较为多元化。

桐乡市城市建设投资有限公司(“桐乡城投”)主要负责桐乡市土地整理、委托代建、自来水销售等业务,其供水和污水处理业务具有区域垄断性。桐乡城投在资产和股权划转等方面获得政府有力支持,2019年获得财政增资20亿元,并获得桐乡市金凤凰服务业发展集团有限公司、桐乡市工业发展投资有限公司、桐乡市崇德投资发展集团有限公司等5家公司100%股权划转,总资产由2018年末的269.9亿元增至2020年9月末的851.4亿元。2021年债券到期压力较大,目前存量债规模为69亿元,2021年到期及行权债券规模为28.7亿元,占比达41.8%。

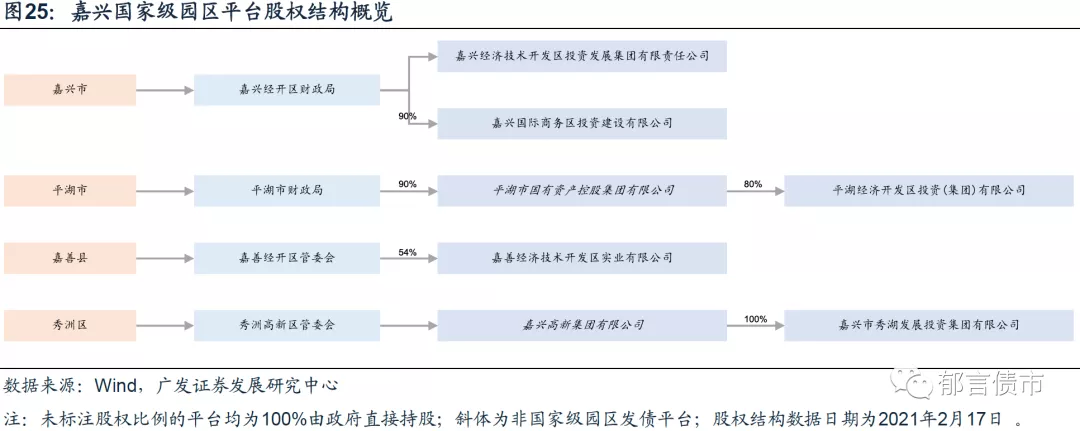

国家级园区层面,嘉兴市共有5个国家级园区平台,其中嘉兴经济技术开发区有2个、平湖经济技术开发区、嘉善经济技术开发区和嘉兴秀洲高新技术产业开发区各1个。

嘉兴经济技术开发区有2个城投平台,其中嘉兴经济技术开发区投资发展集团有限责任公司(“嘉兴经投”)主要负责嘉兴经开区的土地开发整理业务,嘉兴国际商务区投资建设有限公司(“嘉国投”)主要负责嘉兴国际商务区的土地开发整理业务。

嘉兴市秀湖发展投资集团有限公司负责嘉兴市秀洲高新区土地开发整理、基础设施、安置房建设等业务。存量债有1只私募公司债、2只企业债、2只中票、1只超短融,其中“21秀湖集团SCP001”剩余期限为0.6年,估值4.0%。

4. 温州

温州市位于浙江省东南部,瓯江下游南岸。全市下辖鹿城区、龙湾区、瓯海区、洞头区4个区,瑞安市、乐清市、龙港市3个县级市,以及永嘉县、平阳县、苍南县、文成县、泰顺县5个县。作为中国民营经济发展的先发地区与改革开放的前沿阵地,温州是国务院批复的中国东南沿海重要的商贸城市和区域中心城市,温州都市区正努力巩固浙江省经济增长第三极的地位。

产业结构方面,2020年,温州市三次产业结构由2019年的2.3 : 42.6 : 55.1调整为2.3 : 41.3 : 56.4,第三产业占比较上年提高1.3个百分点。温州市“十四五”规划中提出,要集中力量做强做精“5+5”主导产业,包括电气、鞋业、服装、汽车零部件、泵阀等5大传统产业,以及数字经济、智能装备、生命健康、新能源及节能、新材料等5大战略性新兴产业。

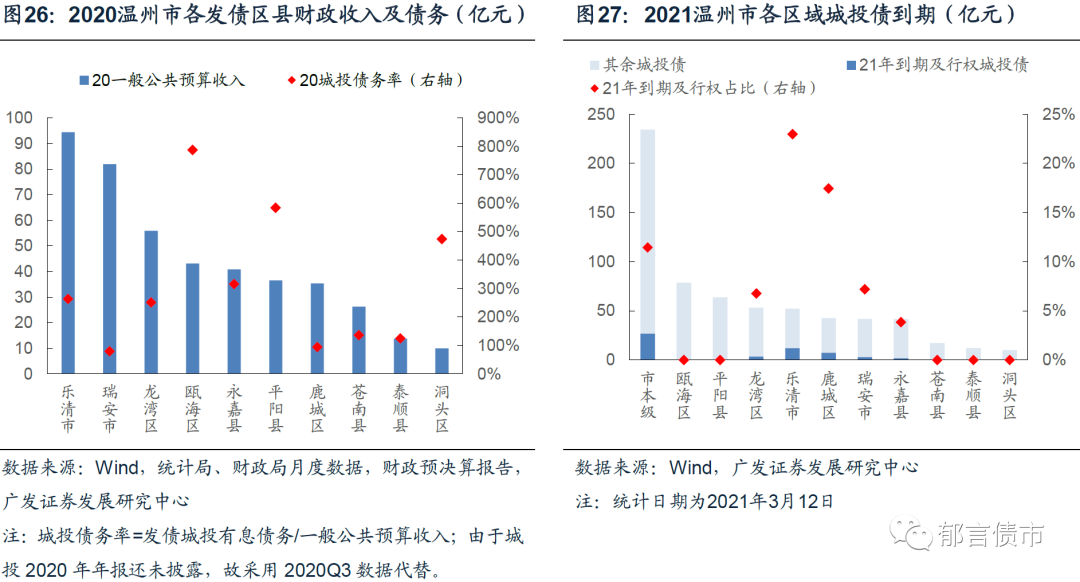

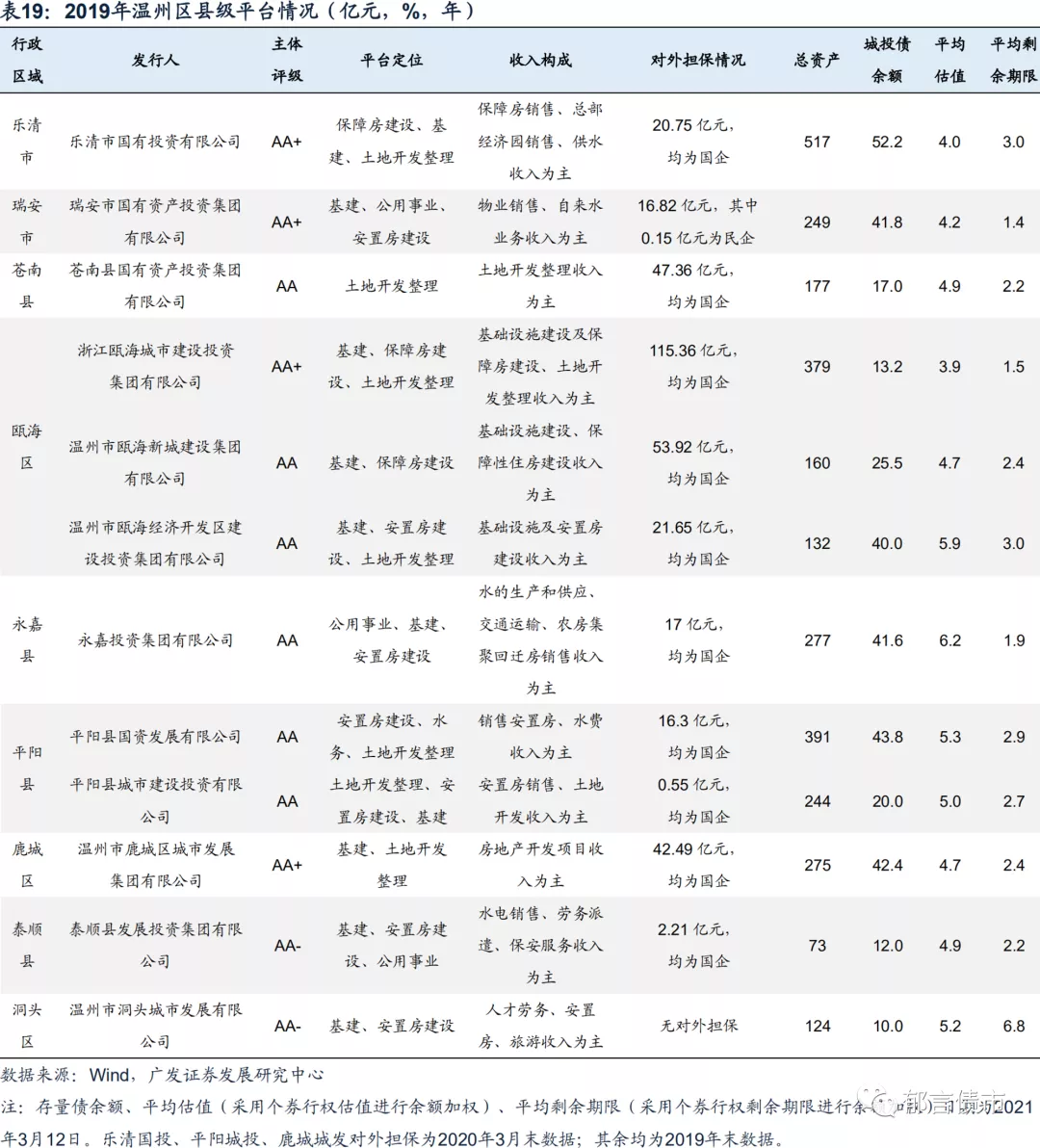

财政收入方面,乐清市、瑞安市2020年一般公共预算收入较高,泰顺县、洞头区相对较低。乐清市、瑞安市一般公共预算收入显著高于其他区县,分别为94.4亿元、81.9亿元;龙湾区也超过50亿元,为55.9亿元。瓯海区、永嘉县、平阳县、鹿城区、苍南县一般公共预算收入在25-45亿元。泰顺县、洞头区一般公共预算收入不足15亿元。城投债务率方面,瓯海区、平阳县债务负担均较重,城投债务率均超过500%,分别为787.9%、584.7%。鹿城区、瑞安市债务负担相对较轻,城投债务率均不足100%。

从城投债余额看,温州市本级城投债余额较高,为234.4亿元。洞头区、泰顺县、苍南县城投债余额较低,均不足20亿元,分别为10、12、17亿元。从2021年到期压力看,温州市2021年到期压力整体尚可,温州市本级2021年到期及行权城投债规模相对较高,为26.8亿元。乐清市2021年到期及行权城投债占比相对较高,为23%。瓯海区、平阳县、苍南县、泰顺县、洞头区无2021年到期及行权城投债。

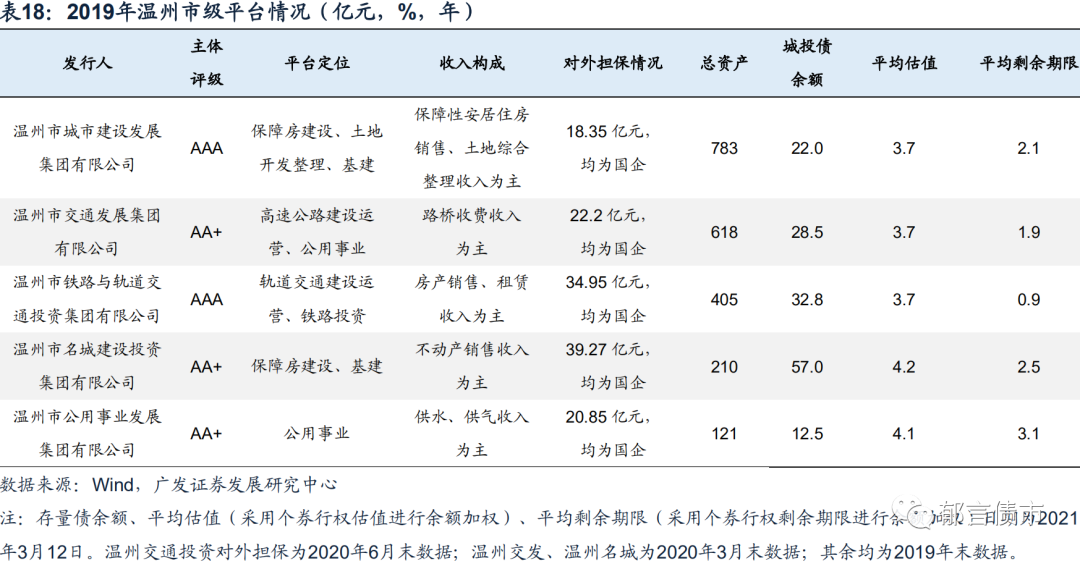

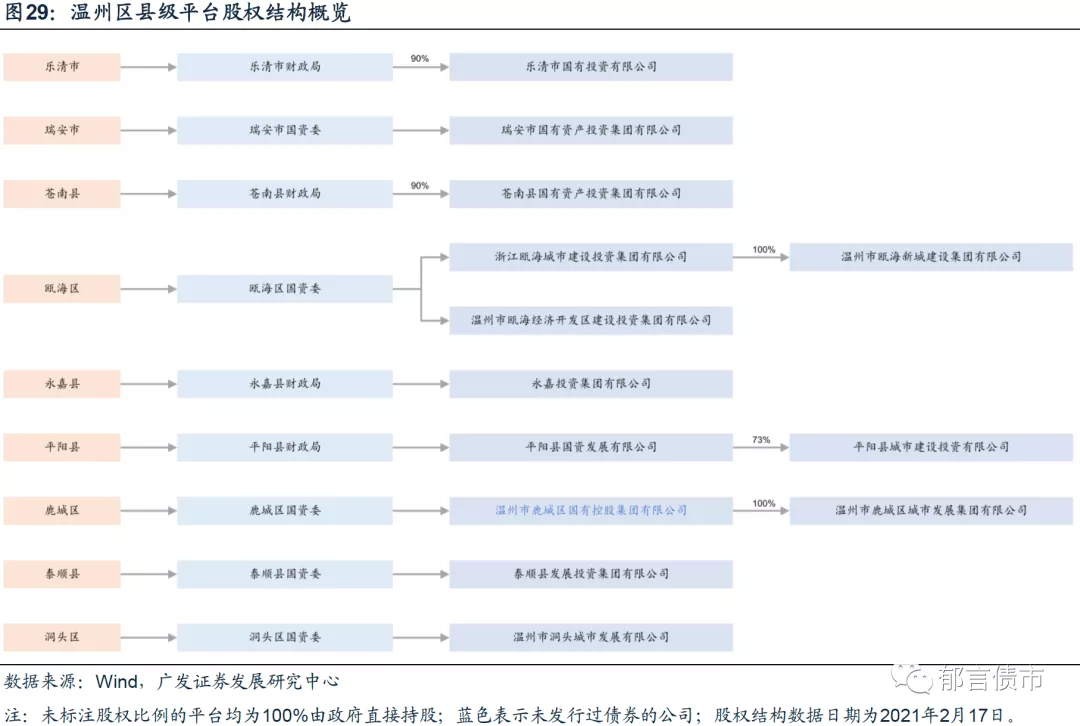

平台概况方面,温州市共有25个平台,其中市级平台5个,区县级平台12个,国家级园区平台4个,省级园区平台1个,普通园区平台3个。5个市级平台分别为温州市城市建设发展集团有限公司(“温州城投集团”)、温州市铁路与轨道交通投资集团有限公司(“温州交通投资”)、温州市交通发展集团有限公司(“温州交发集团”)、温州市名城建设投资集团有限公司(“温州名城”)和温州市公用事业发展集团有限公司(“温州公用”)。其中温州交通投资和温州城投集团均为AAA评级,信用资质较好,平均估值均处于3.7%的偏低水平。

温州城投集团目前是温州最大的发债平台,2020年温州市级平台整合,将温州名城、温州公用和温州建设集团有限公司股权无偿划转至温州城投集团,温州城投集团总资产规模由2019年末的783亿元增长到2020年9月末的1125亿元。公司主要负责温州保障房建设、土地开发整理、基建业务,主要收入来源为保障性安居住房和土地综合整理。截至2019年末,公司有息债务结构中非标债务占比较高,为36%。

温州交通投资主要从事铁路投资建设和沿线土地综合开发,为温州市轨道交通建设的唯一主体,区域垄断优势强。温州交通投资短期偿债压力较大,2021年到期及行权债券总额24.8亿元,占比高达75.6%。存量债包括3只超短融和3只企业债,平均估值为3.7%。

区县级层面,瓯海区有3个平台,平阳县有2个平台,鹿城区、洞头区、乐清市、瑞安市、苍南县、泰顺县、永嘉县各有1个平台。

瓯海区的3个平台中,浙江瓯海城市建设投资集团有限公司(“瓯海城投”)为瓯海区的主平台,总资产规模为区内最大。公司主要从事基建、保障房建设和土地开发整理业务。2020年获得温州市瓯海建设集团有限公司(“瓯海建设”)、温州市瓯海旅游投资集团有限公司(“瓯海旅投”)、浙江瓯海铁路投资集团有限公司(“瓯海铁投”)、温州市瓯海新城建设集团有限公司(“瓯海新城”)股权无偿划入,主体评级由AA上升为AA+。2020年6月底,瓯海城投总资产从2019年底的378.9亿元增加至601.1亿元。公司短期偿债压力较小,无2021年到期债券。

温州市鹿城区城市发展集团有限公司(“鹿城城发”)为鹿城区唯一的发债平台,主要从事安置房建设、基建、土地开发整理等业务。鹿城区积极申报并成功入选2020年建制县化解隐性债务风险试点,获批再融资债券35亿元。公司4只存续债中,3只为私募公司债,1只为企业债,平均估值为4.7%。

瑞安市国有资产投资集团有限公司(“瑞安国投”)是瑞安市基础设施建设的主要平台,主要从事基础设施建设、水务、旧城改造与安置房建设等业务。瑞安国投短期偿债压力较低,目前公司存量债规模为42亿元,2021年到期债券占比仅为7%。7只存量债包含4只私募公司债、2只企业债和1只PPN,平均估值为4.2%。

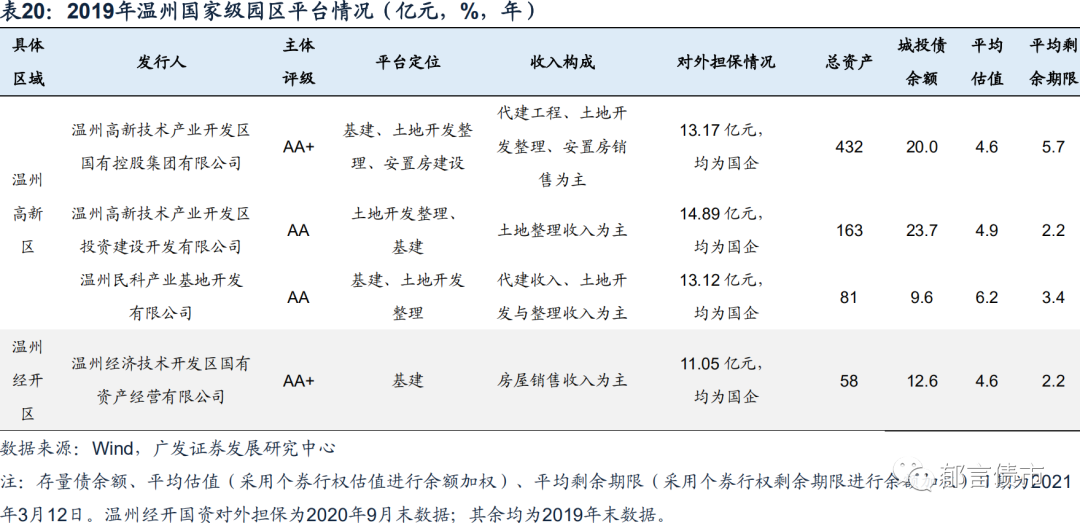

国家级园区层面,温州的2个国家级园区为温州经济技术开发区和温州高新技术产业开发区,其中,温州经开区有1个,温州高新区有3个发债平台。

温州经济技术开发区国有资产经营有限公司主要负责温州经济技术开发区的基础设施建设,存量债均为私募债,主体估值偏高,平均估值为4.6%。

温州高新区的3个平台中,温州高新技术产业开发区国有控股集团有限公司(“温州高新国控集团”)主要负责温州高新区的基建、土地开发整理和安置房建设业务。作为区域主平台,公司获得政府支持力度较大,2019年获得温州市龙湾区交通投资有限公司等3家公司的股权划转,总资产由2018年底的363.9亿元增加至2019年底的431.7亿元。温州高新国控集团的2只存量企业债行权剩余期限均超过4.5年,行权估值分别为4.6%、4.7%。截至2019年末,公司有息债务结构中非标债务占比较高,为32%。

温州高新技术产业开发区投资建设开发有限公司(“温州高新投资”)和温州民科产业基地开发有限公司(“温州民科”)为温州高新国控集团的子公司。其中,温州高新投资主要负责温州高新区的土地开发整理和基建业务,温州民科主要负责空港新区范围内基建、土地开发等业务。

5. 台州

台州市位于浙江省沿海中部,是浙江沿海的区域性中心城市和现代化港口城市,也是长江三角洲中心区27城之一。全市下辖椒江区、黄岩区、路桥区3个区,临海市、温岭市、玉环市3个县级市,以及天台县、仙居县、三门县3个县。

产业结构方面,2020年,台州市三次产业结构由2019年的5.5 : 45.6 : 48.9调整为5.6 : 43.7 : 50.7,第三产业占比较上年提高1.8个百分点。台州重点打造7大千亿产业集群,分别为汽车及零部件、通用航空、模具与塑料、医药医化、智能马桶、缝制设备、泵与电机。

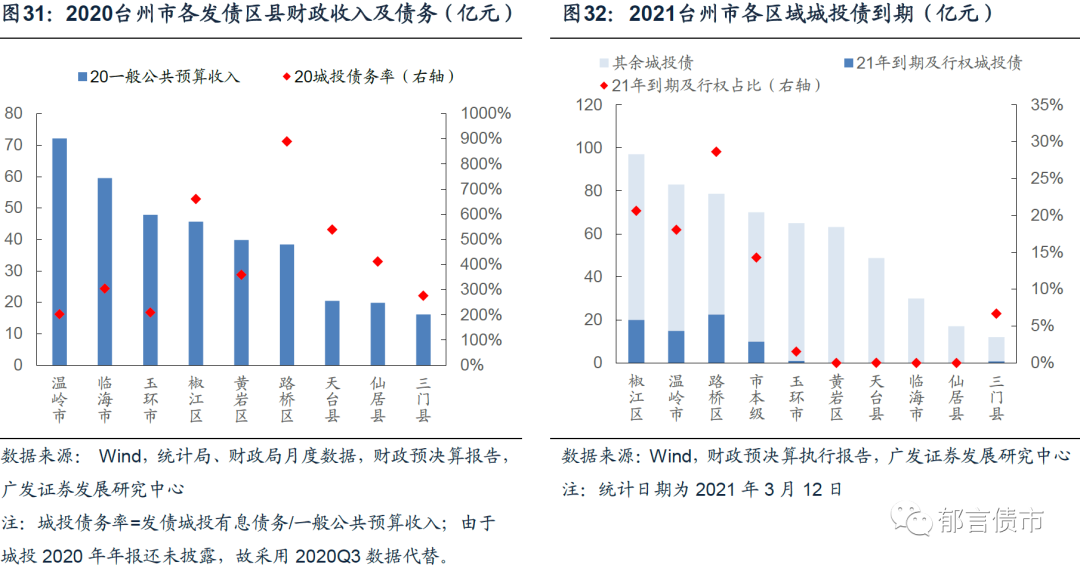

财政收入方面,温岭市、临海市2020年一般公共预算收入较高,天台县、仙居县、三门县相对较低。温岭市、临海市一般公共预算收入在发债区县中排名前二,分别为72.1亿元、59.5亿元,玉环市、椒江区也在45亿元以上。天台县、仙居县、三门县一般公共预算收入相对较低,均在25亿元以下。城投债务率方面,路桥区、椒江区、天台区债务负担均较重,均超过500%。其中路桥区城投债务率最高,为889.8%,椒江区、天台区分别为660.5%、538.8%。玉环市、温岭市债务负担相对较轻,城投债务率分别为209.1%、202.6%。

从城投债余额看,椒江区城投债余额相对较高,为97亿元。三门县城投债余额较低,仅为12亿元。从2021年到期压力看,路桥区2021年到期及行权城投债余额相对较高,为22.5亿元,椒江区20亿元,其余区县均不足20亿元。各区县中路桥区2021年到期及行权城投债占比最高,为28.6%。黄岩区、天台县、临海市、仙居县无2021年到期及行权城投债,玉环市、三门县到期压力也较小。

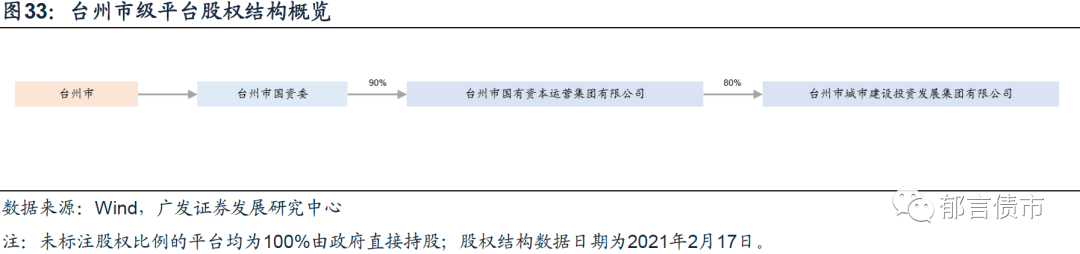

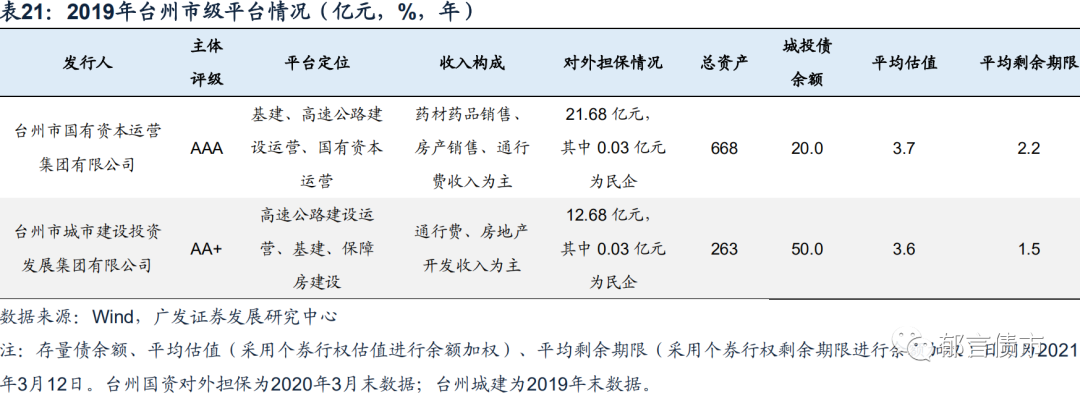

平台概况方面,台州市共有23个平台,其中市级平台2个,区县级平台20个,省级园区平台1个。市级平台中,台州市国有资本运营集团有限公司(“台州国资”)为台州市最大的平台,主体评级为AAA,平均估值处于3.7%的较低水平。台州市城市建设投资发展集团有限公司(“台州城投”)是台州国资的子公司,主要从事基建、保障房建设等业务。存量债平均剩余期限较短,为1.5年,平均估值也处于3.6%的较低水平。

区县级层面,黄岩区有4个平台,临海市、玉环市、椒江区各有3个平台,天台县、仙居县各有2个平台,温岭市、路桥区、三门县各有1个平台。

玉环市的3个平台中,玉环市交通投资集团有限公司(“玉环交投”)、玉环市城市建设集团有限公司(“玉环城建”)为玉环市国有资产投资经营集团有限公司的子公司。其中,玉环交投为玉环市交通基础设施建设的平台,2019年玉环市保安服务有限公司、玉环广电网络有限公司等7家子公司无偿划入。玉环城建主要从事玉环市基础设施建设和土地开发整理等业务,存量债行权剩余期限均在2.1年以上,无年内到期及行权压力。

台州市椒江区国有资本运营集团有限公司(“椒江国资”)为椒江区规模最大的平台,2020年3月末总资产为517.8亿元。椒江国资的子公司浙江海正集团有限公司持有上市公司海正药业33.22%股份,2019年公司药品生产销售板块营收占比接近90%。与此同时,椒江国资承担了椒江区热电供应、污水处理、交通运输、基建等业务。4只存量债以1-3年期为主,平均估值为3.8%。

台州市路桥公共资产投资管理集团有限公司为路桥区的唯一平台,2017-2019年共收到20家企业股权划入。公司主要从事基建、保障房建设、供水等业务。存续债数量较多,共14只,私募债占比达82.2%。

4

浙江省城投平台打分顺序

(一)打分模型

根据报告《城投分析框架指南》,我们采用其中的打分模型对浙江省城投平台进行打分排序。

(二)打分结果及排序

由于部分城投平台数据不全,我们只对197个城投平台进行打分排序。每个指标划分为5档,分别对应1-5分,下表罗列了分数排名前30的平台名单。

风险提示:

1. 模型设计不合理:本文打分模型设计带有一定的主观性,可能存在不合理的地方。

2. 数据口径有偏差:由于城投平台相关数据从评级报告、募集说明书或者财务报告中获取,数据披露口径可能不同,导致结果存在一定偏差。

3. 城投平台信息不全:本文只分析了有存量城投债的平台,由于数据不可得,未发过债的城投平台没有纳入分析,可能会导致分析结果具有局限性。

4. 城投相关政策超预期:如果城投相关政策超预期收紧,叠加还本付息压力较大,信用风险将上升。

法律声明

请向下滑动参见广发证券股份有限公司有关微信公众平台推送内容的完整法律声明:

本微信号推送内容仅供广发证券股份有限公司(下称“广发证券”)客户参考,相关客户须经过广发证券投资者适当性评估程序。其他的任何读者在订阅本微信号前,请自行评估接收相关推送内容的适当性,若使用本微信号推送内容,须寻求专业投资顾问的解读及指导,广发证券不会因订阅本微信号的行为或者收到、阅读本微信号推送内容而视相关人员为客户。

完整的投资观点应以广发证券研究所发布的完整报告为准。完整报告所载资料的来源及观点的出处皆被广发证券认为可靠,但广发证券不对其准确性或完整性做出任何保证,报告内容亦仅供参考。

在任何情况下,本微信号所推送信息或所表述的意见并不构成对任何人的投资建议。除非法律法规有明确规定,在任何情况下广发证券不对因使用本微信号的内容而引致的任何损失承担任何责任。读者不应以本微信号推送内容取代其独立判断或仅根据本微信号推送内容做出决策。

本微信号推送内容仅反映广发证券研究人员于发出完整报告当日的判断,可随时更改且不予通告。

本微信号及其推送内容的版权归广发证券所有,广发证券对本微信号及其推送内容保留一切法律权利。未经广发证券事先书面许可,任何机构或个人不得以任何形式翻版、复制、刊登、转载和引用,否则由此造成的一切不良后果及法律责任由私自翻版、复制、刊登、转载和引用者承担。

文章来源于郁言债市,作者刘郁姜丹

转载请联系原作者

公司新闻

公司新闻 行业资讯

行业资讯 政策法规

政策法规