2022-10

深度 | 江西141家城投平台详尽数据挖掘

江西省经济财政实力处全国中游水平,债务率处中上水平。

摘 要

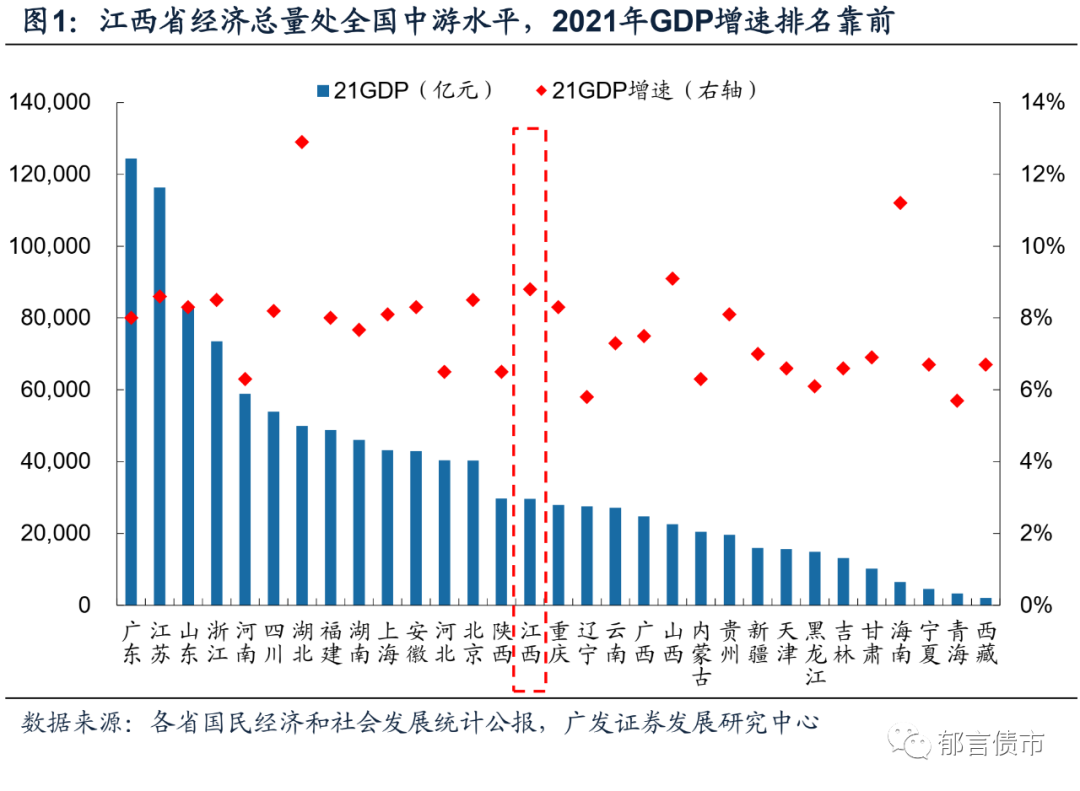

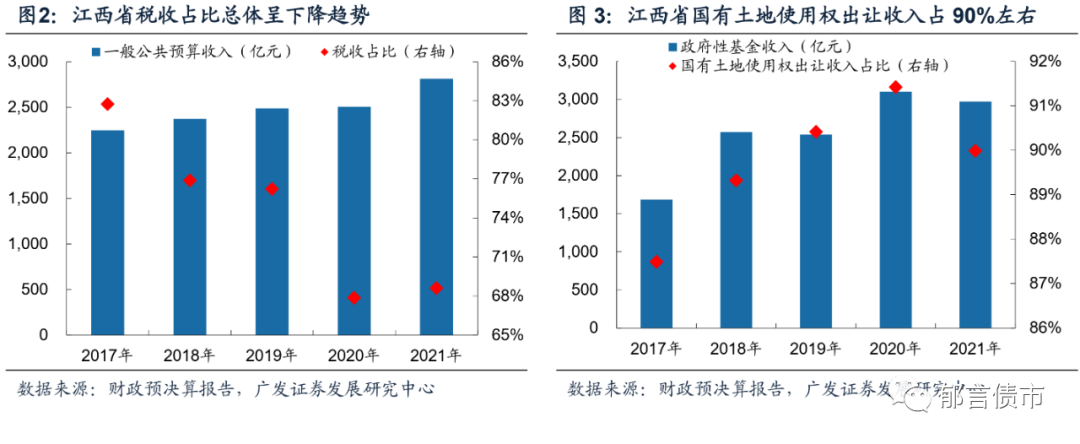

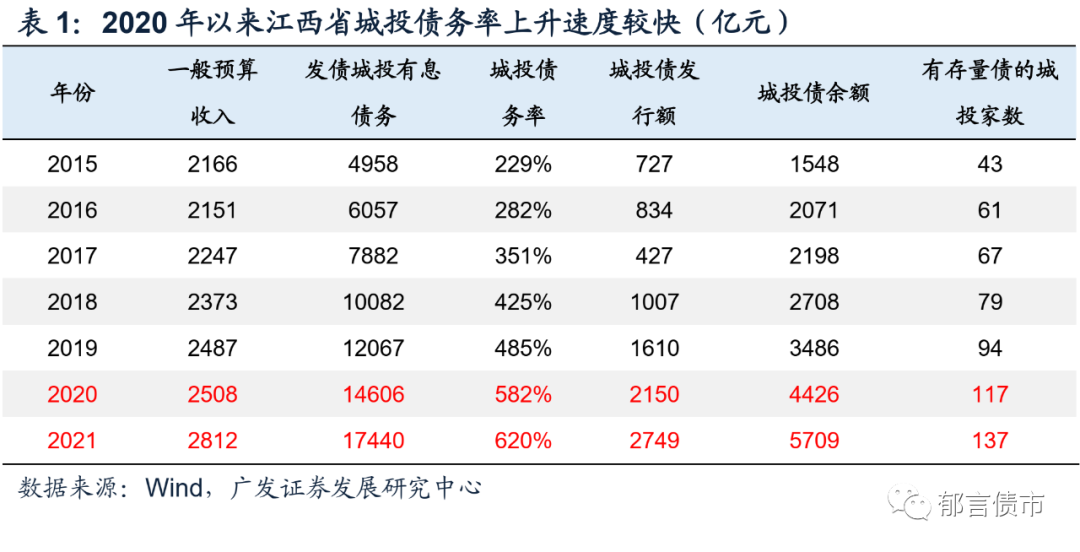

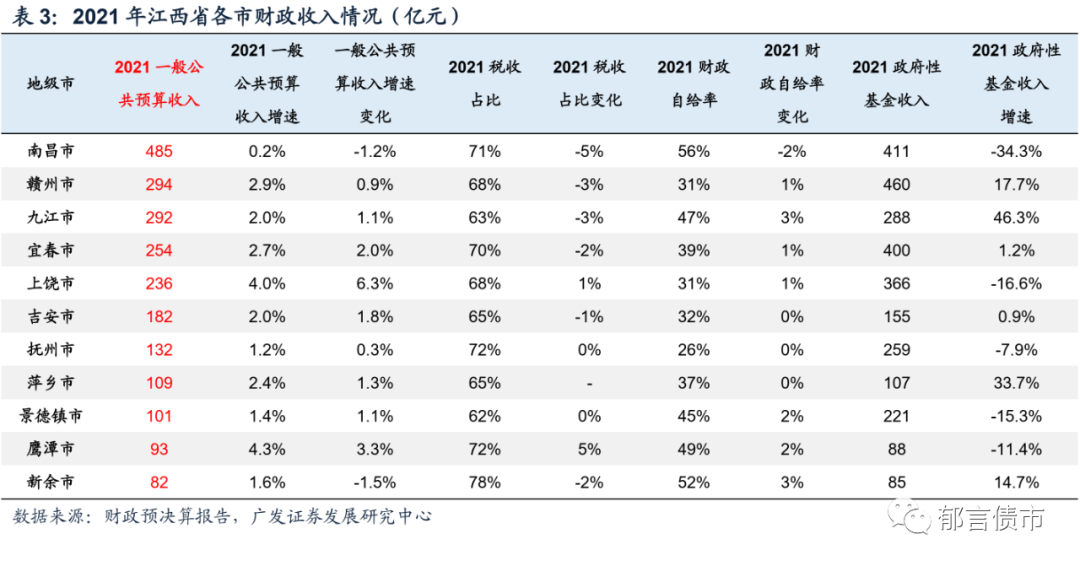

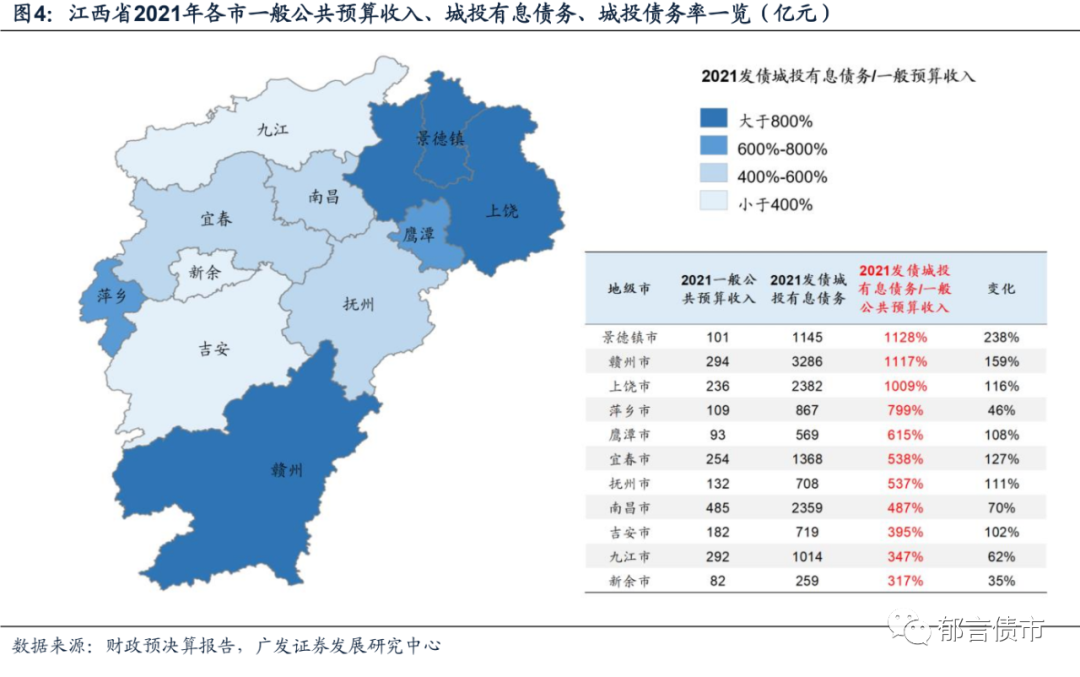

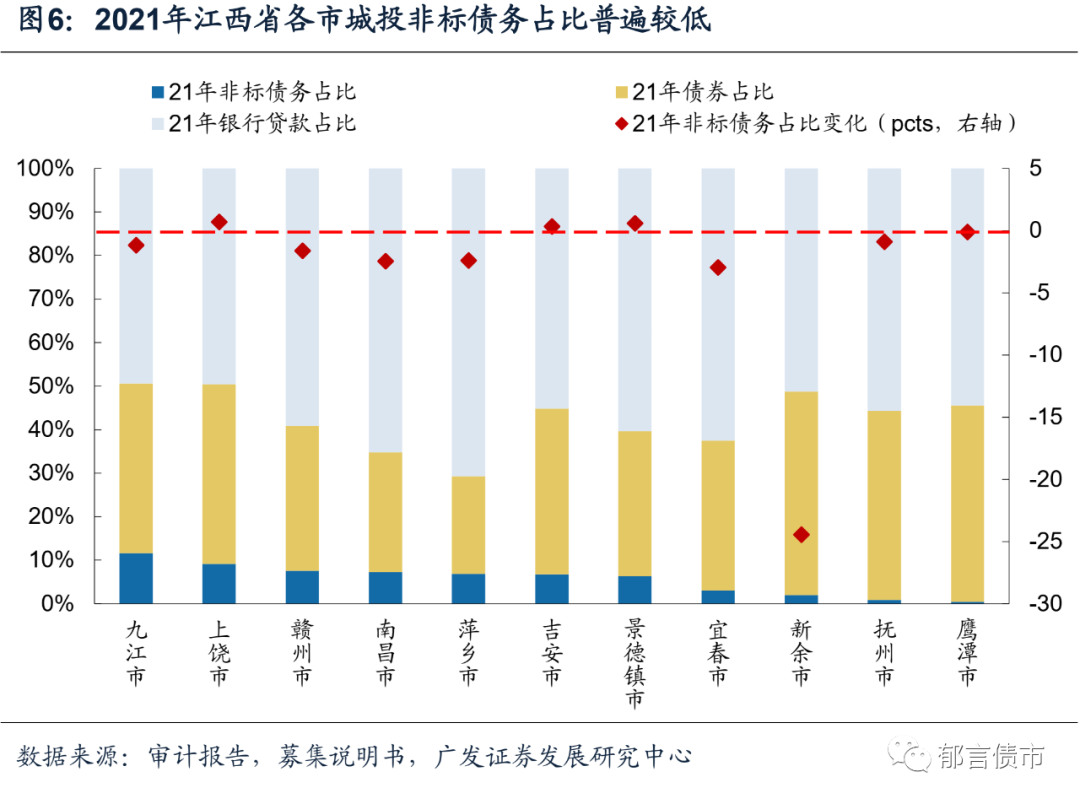

江西省经济财政实力处全国中游水平,债务率处中上水平。江西省2021年GDP总量为29620亿元,排全国第15位;GDP增速为8.8%,排全国第4位;一般公共预算收入为2812亿元,排全国第15位。由于江西省2019年开始大力发展直融市场,发债的城投明显增多,2020年首次突破100家,从而导致城投债务率上升速度较快。2021年江西省城投债务率为620%,全国从高到低排名第9位,较2019年上升135个百分点。

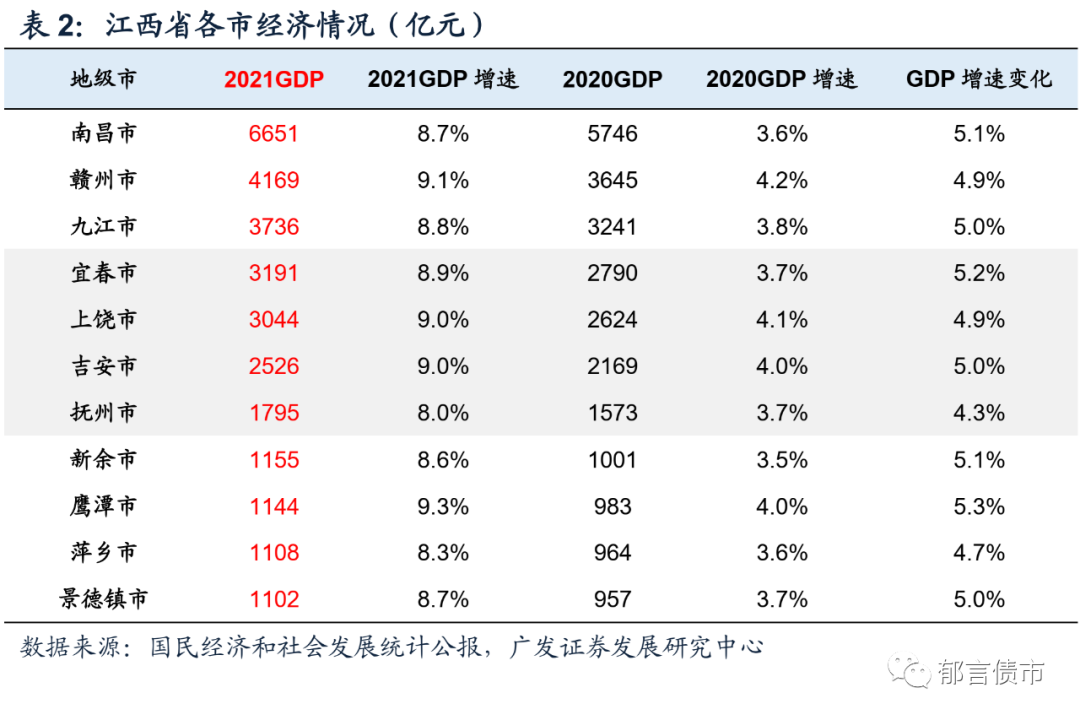

经济方面,2021年各市GDP均实现8%(含)以上的高增长,鹰潭、赣州表现突出,GDP增速分别为9.3%、9.1%,排省内前二,两年平均增速均为6.6%,也排省内前二。财政方面,2020年12月江西省发布《调整省与市县收入划分改革推进方案》,对省与市县收入划分体制进行了改革,地方部分留在市县的比例减少,导致2021年各市一般公共预算收入增速较低。债务方面,2021年各市城投债务率均上升,萍乡市和新余市上升幅度相对较小,在50个百分点以内。

综合经济、财政、债务来看,南昌市和九江市资质相对较好,宜春市、赣州市、上饶市、吉安市和抚州市处于中游水平,萍乡市、新余市、鹰潭市和景德镇市资质相对较弱。

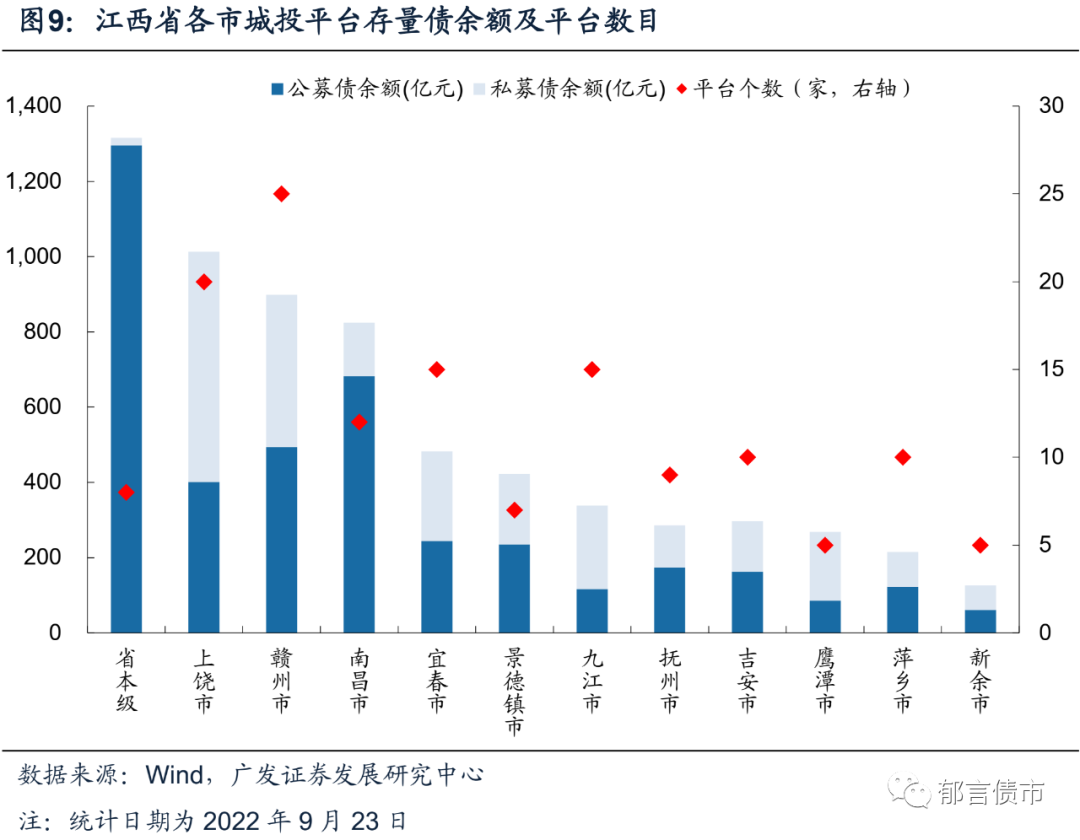

截至2022年9月23日,江西省城投平台存量债余额为6488.2亿元,涉及发行人141家。江西省存量城投债主要集中在省本级、上饶市、赣州市和南昌市,合计占比62.5%。其余地级市城投存量债规模均小于500亿元。

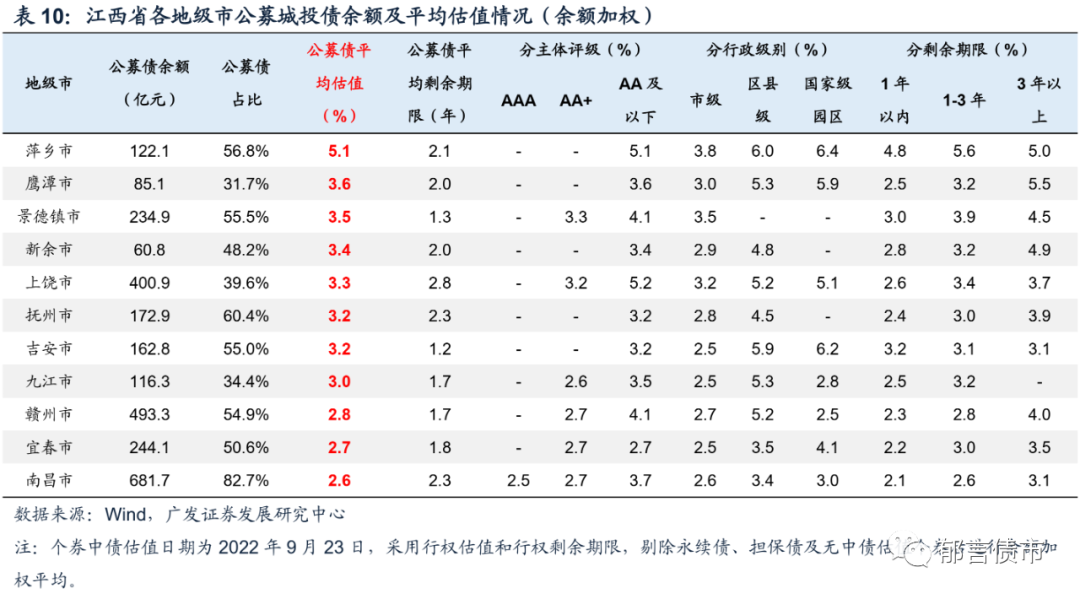

从公募城投债平均估值来看,大部分地级市在3.5%以下,萍乡市、鹰潭市和景德镇市相对较高,分别为5.1%、3.6%和3.5%。这三个市经济财政实力相对较弱,排省内下游,并且城投债务率较高,2021年在600%以上。赣州市、宜春市和南昌市公募债平均估值相对较低,在3%以下。

近年来,江西省积极推进平台整合,目标为“将设区市平台整合为2至3家,各县(市、区)整合后不超过2家,乡镇不保留融资平台”,目前省本级和各市平台整合已初见成效,较多采用“1+N”的模式,打造一家高等级大平台。我们重点选取了城投存量债规模较大的省本级、上饶市、赣州市、南昌市和宜春市进行详细分析。

核心假设风险。数据口径有偏差,城投平台信息不全,城投相关政策超预期。

1

2

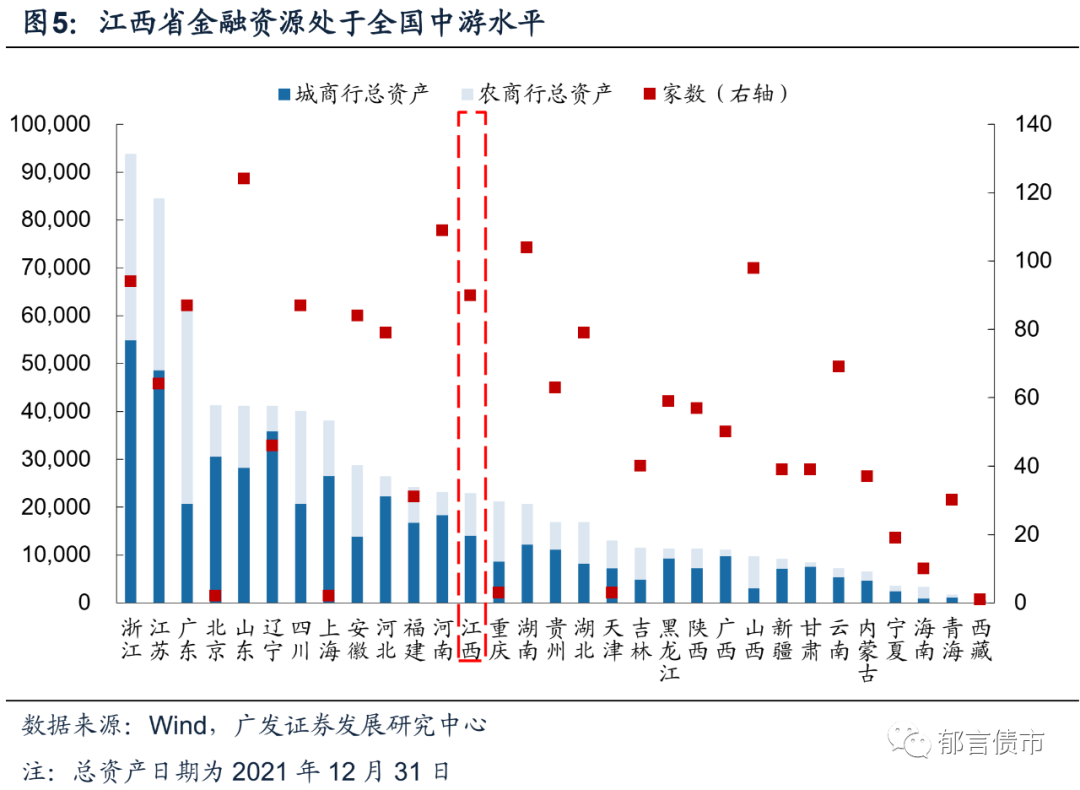

江西省上市公司及金融资源概况

(一)A股上市公司数量居全国中游水平,主要集中在省会南昌市

3

江西省城投债概览和主要平台梳理

刘 郁,SAC 执证号:S0260520010001,SFC CE No.BPM217,邮箱:shliuyu@gf.com.cn

姜丹,SAC 执证号:S0260520030001,邮箱:jiangdan@gf.com.cn

法律声明

完整的投资观点应以广发证券研究所发布的完整报告为准。完整报告所载资料的来源及观点的出处皆被广发证券认为可靠,但广发证券不对其准确性或完整性做出任何保证,报告内容亦仅供参考。

在任何情况下,本微信号所推送信息或所表述的意见并不构成对任何人的投资建议。除非法律法规有明确规定,在任何情况下广发证券不对因使用本微信号的内容而引致的任何损失承担任何责任。读者不应以本微信号推送内容取代其独立判断或仅根据本微信号推送内容做出决策。

本微信号推送内容仅反映广发证券研究人员于发出完整报告当日的判断,可随时更改且不予通告。

本微信号及其推送内容的版权归广发证券所有,广发证券对本微信号及其推送内容保留一切法律权利。未经广发证券事先书面许可,任何机构或个人不得以任何形式翻版、复制、刊登、转载和引用,否则由此造成的一切不良后果及法律责任由私自翻版、复制、刊登、转载和引用者承担。

公司新闻

公司新闻 行业资讯

行业资讯 政策法规

政策法规